L’Office d’investissement du régime de pensions du Canada (Investissements RPC) a clôturé le premier trimestre de l’exercice 2021 le 30 juin 2020 avec un actif net de 434,4 milliards de dollars, comparativement à 409,6 milliards de dollars à la fin de l’exercice 2020 le 31 mars 2020.

Cette augmentation de l’actif net de 24,8 milliards de dollars pour le trimestre est attribuable à un bénéfice net de 22,9 milliards de dollars, déduction faite de tous les coûts engagés par Investissements RPC, et à des cotisations nettes au Régime de pensions du Canada (le RPC) de 1,9 milliard de dollars.

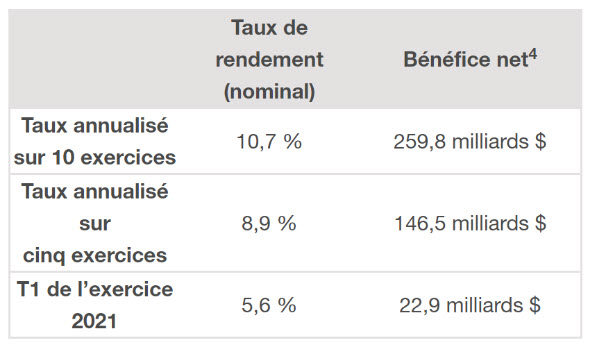

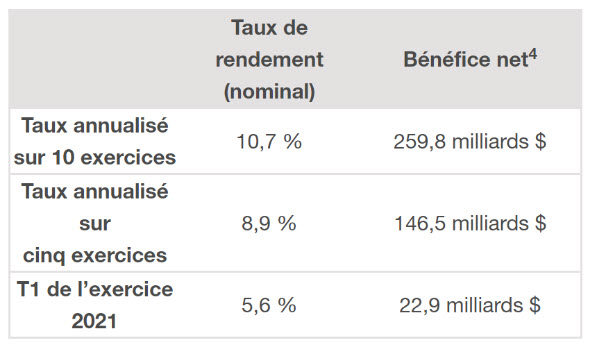

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements nets nominaux annualisés sur 10 et sur cinq exercices de 10,7 pour cent et de 8,9 pour cent, respectivement. Pour le trimestre considéré, la caisse a généré un rendement de 5,6 pour cent, déduction faite de tous les coûts engagés par Investissements RPC.

« Bien que les marchés mondiaux des capitaux aient connu une forte remontée depuis mars, une incertitude considérable persiste quant aux systèmes de santé, économique et social », affirme Mark Machin, président et chef de la direction d’Investissements RPC. « Malgré ce contexte, Investissements RPC a enregistré un solide rendement, nos équipes de placement ayant contribué activement à la création de valeur à long terme dans l’ensemble de nos programmes diversifiés ».

La croissance de la caisse au cours du trimestre considéré est attribuable aux gains enregistrés dans un large éventail de catégories d’actifs. Au premier trimestre, les marchés boursiers mondiaux se sont grandement améliorés et ont affiché un rendement positif, ce qui s’est reflété dans les rendements des titres de sociétés ouvertes de la caisse. L’appréciation du dollar canadien par rapport à la plupart des principales devises a contrebalancé certains de ces gains. Les entrées de trésorerie provenant du RPC ont diminué par rapport aux moyennes historiques, ce qui reflète les prévisions initiales quant à l’incidence de la pandémie de COVID-19 sur l’emploi.

Investissements RPC continue de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus, en tenant compte des facteurs pouvant avoir un effet sur le financement du RPC et sur sa capacité à s’acquitter de ses obligations financières. Le RPC est destiné à servir les intérêts des cotisants et des bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations futures. Par conséquent, les résultats à long terme constituent une mesure plus appropriée du rendement des placements d’Investissements RPC que les résultats trimestriels ou annuels.

Rendements sur 10 et cinq exercices1, 2, 3

(pour le trimestre clos le 30 juin 2020)

1 Déduction faite de tous les coûts engagés par Investissements RPC.

2 Les taux de rendement sont calculés sur une base pondérée en fonction du temps.

3 Comprennent le RPC de base et le RPC supplémentaire.

4 Les données en dollars sont cumulatives..

Rendement du compte de base du RPC et du compte supplémentaire du RPC

Le compte de base du RPC a clôturé le premier trimestre de l’exercice 2021 le 30 juin 2020 avec un actif net de 431,1 milliards de dollars, comparativement à 407,3 milliards de dollars à la fin de l’exercice 2020. Cette augmentation de l’actif de 23,8 milliards de dollars est attribuable à un bénéfice net de 22,7 milliards de dollars, déduction faite de tous les coûts, et à des cotisations nettes au RPC de base de 1,1 milliard de dollars. Le compte de base du RPC a réalisé un rendement net de 5,6 pour cent pour le trimestre.

Le compte supplémentaire du RPC a clôturé le premier trimestre de l’exercice 2021 le 30 juin 2020 avec un actif net de 3,3 milliards de dollars, comparativement à 2,3 milliards de dollars à la fin de l’exercice 2020. Cette augmentation de 1,0 milliard de dollars de l’actif est attribuable à un bénéfice net de 0,2 milliard de dollars et à des cotisations nettes au RPC supplémentaire de 0,8 milliard de dollars. Le compte supplémentaire du RPC a réalisé un rendement net de 5,3 pour cent pour le trimestre.

Le RPC de base et le RPC supplémentaire diffèrent quant aux cotisations, au revenu de placement et aux niveaux de risque cibles. Nous prévoyons que le rendement des placements de chacun des comptes différera chaque trimestre.

« Bien que les marchés mondiaux des capitaux aient connu une forte remontée depuis mars, une incertitude considérable persiste quant aux systèmes de santé, économique et social », affirme Mark Machin, président et chef de la direction d’Investissements RPC. « Malgré ce contexte, Investissements RPC a enregistré un solide rendement, nos équipes de placement ayant contribué activement à la création de valeur à long terme dans l’ensemble de nos programmes diversifiés ».

Viabilité à long terme

Tous les trois ans, le Bureau de l’actuaire en chef du Canada effectue un examen indépendant de la viabilité du RPC pour les 75 prochaines années. Dans le plus récent rapport triennal publié en décembre 2019, l’actuaire en chef a de nouveau confirmé qu’au 31 décembre 2018, le RPC de base et le RPC supplémentaire demeurent viables, tout au long de la période de projection de 75 ans, selon les taux de cotisation prévus par la loi.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement annuel moyen des placements du RPC de base, déduction faite de tous les coûts, sera de 3,95 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2018. En ce qui a trait aux placements du RPC supplémentaire, ces prévisions reposent sur l’hypothèse correspondante selon laquelle le taux de rendement réel annuel moyen des placements sera de 3,38 pour cent.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements réels nets annualisés sur 10 et sur cinq exercices de 8,9 pour cent et de 7,2 pour cent, respectivement.

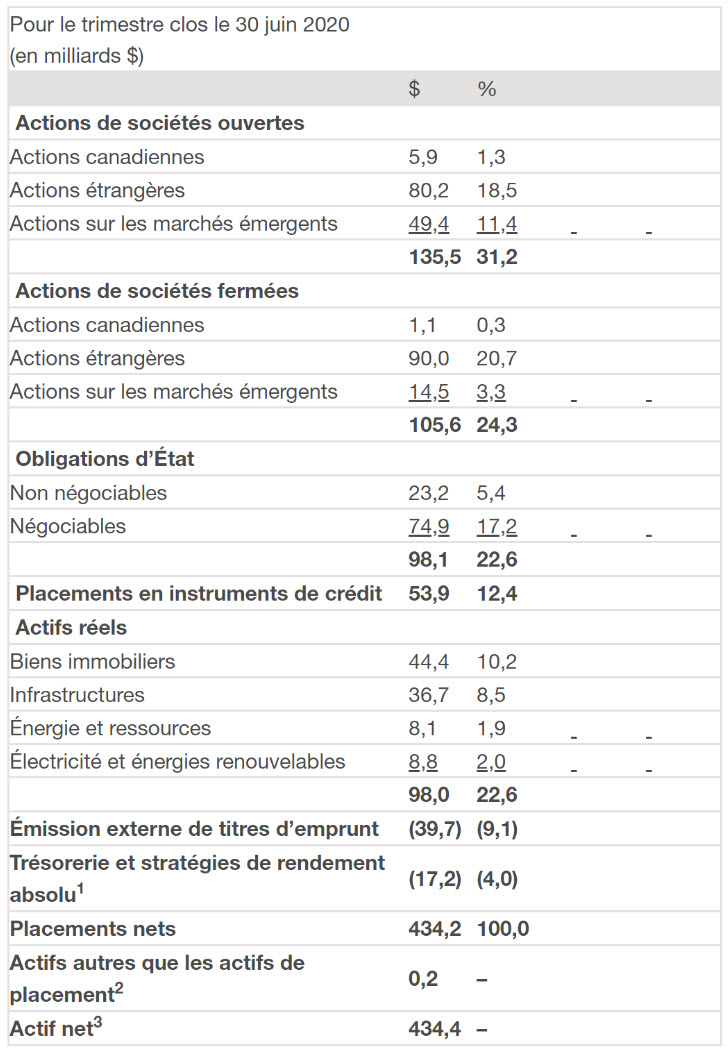

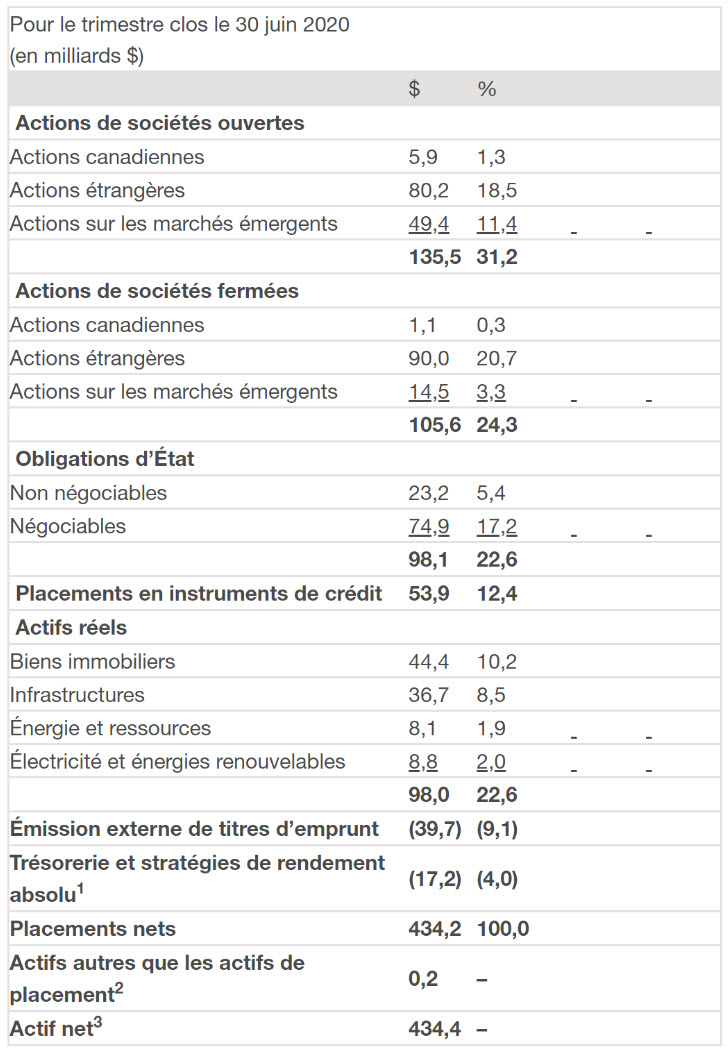

Diversification de la composition de l’actif

1 Le solde négatif de 17,2 milliards de dollars au poste Trésorerie et stratégies de rendement absolu représente le montant net du financement par l’intermédiaire de dérivés et de conventions de rachat, et la position nette actuelle des stratégies de rendement absolu.

2 Incluent les actifs tels que les locaux et le matériel et les passifs autres que les passifs de placement.

3 Comprend un montant de 431,1 milliards de dollars lié au RPC de base et un montant de 3,3 milliards de dollars lié au RPC supplémentaire.

Faits saillants de l’exploitation :

Faits nouveaux concernant l’organisme

- Notre stratégie de placement à gestion active et les portefeuilles de placement diversifiés qui en résultent ont continué de faire preuve de résilience devant les difficultés sans précédent soulevées par la pandémie mondiale de COVID-19. Les solides rendements à long terme de la caisse continuent de contribuer à assurer la protection des prestations de retraite de la population canadienne.

- Publication d’une mise à jour de la Politique en matière d’investissement durable qui reflète notre conviction réaffirmée quant à l’importance de tenir compte des risques et des occasions liés aux facteurs environnementaux, sociaux et relatifs à la gouvernance dans un contexte d’affaire de plus en plus concurrentiel. La nouvelle Politique en matière d’investissement durable décrit en détail l’appui d’Investissements RPC aux sociétés qui harmonisent leur communication de l’information à fournir avec les recommandations du Sustainability Accounting Standards Board et du Groupe de travail sur l’information financière relative aux changements climatiques.

Nomination au conseil

- Nous avons accueilli Boon Sim au sein du conseil d’administration. Nommé en juillet 2020, M. Sim possède près de 30 ans d’expérience à l’échelle mondiale dans le domaine financier ainsi qu’une expertise dans de nombreux secteurs, dont les technologies et les soins de santé. M. Sim a occupé plusieurs postes de direction, notamment chez Temasek International, jusqu’à tout récemment, et pendant 20 ans auprès du groupe Credit Suisse et de la société préexistante, The First Boston Corporation. Il est également le fondateur et l’associé directeur d’Artius Capital Partners, une société de capital-investissement à forte croissance située à New York.

Annonce concernant la direction

- Mark Machin, président et chef de la direction, a été nommé lauréat d’un Prix honorifique de Catalyst pour 2020 pour la mise en place d’un milieu de travail novateur qui favorise l’accès des femmes aux postes de direction. Depuis 2010, Catalyst reconnaît annuellement les personnes qui contribuent à l’avancement des femmes et à la création de milieux de travail inclusifs dans le monde des affaires canadien. Investissements RPC a atteint l’objectif d’affaire visant une représentation égale des femmes parmi les personnes embauchées en 2019, et les femmes représentent maintenant 46 pour cent de notre effectif mondial. À l’heure actuelle, 36 pour cent des membres de la haute direction de l’organisation et 58 pour cent des membres du conseil d’administration sont des femmes.

Émission d’obligations

- Émission de titres d’emprunt à l’échelle mondiale consistant en billets à terme de cinq ans totalisant 1 milliard de dollars américains. L’émission d’un montant prudent de titres d’emprunt à court et à moyen terme est l’un des moyens auxquels Investissements RPC a recours pour gérer ses opérations de placement. L’émission de titres d’emprunt procure à Investissements RPC la souplesse dont il a besoin pour financer des placements qui ne correspondent pas nécessairement au cycle des cotisations. Investissements RPC utilisera le produit net tiré de ces émissions à des fins générales.

Faits saillants des activités de placement pour le premier trimestre :

Actions à gestion active

- Investissement d’un montant additionnel de 35 millions de dollars canadiens dans Premium Brands Holdings Corporation, l’un des principaux producteurs, négociants et distributeurs de produits alimentaires de spécialité au Canada et aux États-Unis, dans le cadre d’un placement privé en actions ordinaires. Grâce à cet investissement, notre participation existante dans la société a augmenté pour se chiffrer à environ 8 pour cent.

- Investissement d’un montant de 100 millions de dollars américains au cours de la première ronde de financement de Sana Biotechnology, Inc., une société du secteur des sciences de la vie spécialisée dans l’ingénierie cellulaire pour soigner les patients.

- Investissement d’un montant additionnel de 20 millions de dollars canadiens dans WSP Global Inc., une société mondiale de services de consultation en ingénierie, dans le cadre d’un placement privé en actions ordinaires. Grâce à cet investissement, notre participation dans la société représente environ 19 pour cent.

- Conjointement avec d’autres investisseurs, investissement d’un montant de 50 millions de dollars américains dans le financement de série B d’insitro, une société utilisant l’apprentissage automatique pour la découverte et le développement de médicaments.

Actions de sociétés fermées

- Engagement à investir un montant de 100 millions de dollars américains dans ICONiQ Strategic Partners V, un fonds orienté sur la croissance et le capital-risque de stade avancé dans le domaine des technologies.

- Engagement à investir un montant de 500 millions d’euros dans CVC Capital Partners VIII, la plateforme vedette liée aux actions de sociétés fermées de CVC, ciblant les rachats d’une importance considérable et exceptionnelle principalement en Europe et en Amérique du Nord.

Actifs réels

- Investissement supplémentaire d’environ 43 millions de livres sterling, effectué conjointement avec Lendlease, un groupe international spécialisé dans l’immobilier et les infrastructures, afin de financer la construction de 123 nouveaux logements locatifs à Elephant Park dans le sud de Londres. Les partenaires investissent à parts égales.

- Conclusion de l’investissement, annoncé précédemment, de 315 millions de dollars canadiens pour soutenir le projet d’aménagement par Wolf Carbon Solutions de l’Alberta Carbon Trunk Line, un pipeline de 240 kilomètres maintenant entièrement fonctionnel, destiné à recueillir le dioxyde de carbone produit par les émetteurs industriels et à le transporter vers des réservoirs vieillissants en Alberta pour un stockage sécuritaire et la récupération assistée des hydrocarbures.

- Acquisition d’une participation de 49 pour cent dans l’entité qui détient la participation d’Enbridge Inc. dans Éolien Maritime France SAS, le partenariat d’Enbridge avec EDF Renewables, représentant un montant d’environ 80 millions d’euros. Le partenariat aménage actuellement trois parcs éoliens situés au large de la France. Un engagement visant un placement supplémentaire de 120 millions d’euros a été pris pour la construction du premier projet. La construction du deuxième projet a également commencé à la suite d’engagements additionnels de 68 millions d’euros. D’autres placements de 84 millions d’euros pourraient être effectués pour la réalisation du troisième parc éolien extracôtier.

- Conclusion d’une entente stratégique avec APG et ESR Cayman Limited visant à établir la nouvelle coentreprise d’aménagement logistique, ESR-KS II. L’apport en capital total s’élève à 1 milliard de dollars américains, ce qui représente une capacité d’investissement pouvant atteindre 2 milliards de dollars américains pour de nouveaux projets d’aménagement situés dans les zones métropolitaines de Séoul et de Busan, en Corée du Sud. Cette nouvelle entité succède à une coentreprise préexistante de 1,15 milliard de dollars américains établie entre trois parties ayant permis l’aménagement de 17 projets en Corée du Sud.

Cession d’actifs :

- Vente de notre participation de 43,9 pour cent dans le portefeuille de résidences pour personnes âgées Aston Gardens aux États-Unis. Le produit net de la vente s’élève à environ 60 millions de dollars américains. Nous avions initialement acquis notre participation conjointement avec notre partenaire de coentreprise Welltower en 2016.

- Vente de notre participation restante dans la société Altice USA spécialisée dans la connectivité, les communications et les médias, une participation issue de notre placement dans Suddenlink Communications en 2012. Ce placement qui s’est élevé à un montant total d’environ 1,2 milliard de dollars canadiens au cours de cette période de détention a généré un produit net d’environ 4,5 milliards de dollars canadiens.

Voici les faits saillants des transactions réalisées après la fin du trimestre :

- Engagement à acquérir des prêts à la consommation axés sur les rénovations résidentielles d’un montant de 1 milliard de dollars américains auprès de Service Finance Company, LLC, une entreprise de financement de ventes détenue par ECN Capital Corp. En vertu de l’entente, les acquisitions seront effectuées en 2020 et en 2021.

- Investissement d’un montant de 50 millions de dollars américains dans Perfect Day, Inc., un fabricant de produits laitiers sans matières animales. Il s’agit du premier investissement effectué dans le cadre de notre stratégie axée sur les occasions liées aux changements climatiques.

- Conclusion de l’acquisition de Galileo Global Education, un fournisseur d’enseignement supérieur de premier plan à l’échelle mondiale et le plus grand groupe d’enseignement supérieur en Europe, dans le cadre d’un consortium d’investisseurs, soit un investissement de 550 millions d’euros représentant une participation minoritaire importante.

À propos de l’Office d’investissement du régime de pensions du Canada

L’Office d’investissement du régime de pensions du Canada (Investissements RPCMC) est un organisme de gestion de placements professionnel qui investit partout dans le monde, dans l’intérêt de plus de 20 millions de cotisants et de bénéficiaires du Régime de pensions du Canada. Afin de diversifier les portefeuilles d’actifs, Investissements RPC investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe. Investissements RPC a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. Investissements RPC n’a pas de lien de dépendance avec les gouvernements. Au 30 juin 2020, la caisse totalisait 434,4 milliards de dollars. Pour obtenir plus de renseignements, veuillez visiter le site www.investissementsrpc.com ou nous suivre sur LinkedIn, Facebook ou Twitter.

Mise en garde

Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuges de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuges des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie d’Investissements RPC, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles d’Investissements RPC à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien qu’Investissements RPC soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. Investissements RPC ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter d’Investissements RPC ne fait pas partie intégrante de ce communiqué. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, L’OFFICE D’INVESTISSEMENT DU RPC, CPPIB, OIRPC et les autres noms, slogans, logos, icônes, illustrations, images, dessins ou tout autre contenu utilisé dans le présent communiqué de presse peuvent constituer des dénominations commerciales, des marques de commerce déposées, des marques de commerce non déposées ou une autre forme de propriété intellectuelle de l’Office d’investissement du régime de pensions du Canada, et sont utilisés sous licence par l’Office d’investissement du régime de pensions du Canada ou ses sociétés affiliées. Tous droits réservés.

Tous les montants sont exprimés en dollars canadiens, sauf indication contraire.

Plus d'articles dans la série

Le RPC vous aide à prendre votre retraite, mais ce n’est pas un plan de retraite

Le RPC vous aide à prendre votre retraite, mais ce n’est pas u...

juin 28th, 2020

-

Tout le monde souhaite prendre un jour sa retraite. Donc, en 1966, le gouvernement du Canada est intervenu, aidant à créer le Régime de pensions du Canada (RPC), un système de retraite national visant à compléter la Sécurité de la vieillesse (SV).

juin 28th, 2020

-

Tout le monde souhaite prendre un jour sa retraite. Donc, en 1966, le gouvernement du Canada est intervenu, aidant à cr...

{:en}

Canada Pension Plan Investment Board (CPP Investments) ended its first quarter of fiscal 2021 on June 30, 2020, with net assets of $434.4 billion, compared to $409.6 billion at the end of fiscal 2020 on March 31, 2020.

The $24.8 billion increase in net assets for the quarter consisted of $22.9 billion in net income after all CPP Investments costs and $1.9 billion in net Canada Pension Plan (CPP) contributions.

The Fund, which includes the combination of the base CPP and additional CPP accounts, achieved 10-year and five-year annualized net nominal returns of 10.7% and 8.9%, respectively. For the quarter, the Fund returned 5.6% net of all CPP Investments costs.

“While global financial markets experienced a strong rebound from March, significant uncertainty in health, social and economic conditions persists,” said Mark Machin, President & Chief Executive Officer, CPP Investments. “Amid this environment, CPP Investments delivered solid performance, while our investment teams were active in creating long-term value across our diversified programs.”

The Fund’s growth this quarter is attributed to gains in a broad range of asset classes. Global public equity markets experienced a significant return to positive performance in the first quarter, which is reflected in the Fund’s public holdings. The strengthening Canadian dollar against most major currencies offset some of thtese gains. Inflows from the CPP were lower than historic averages reflecting initial forecasts of the impact on employment of the COVID-19 pandemic.

CPP Investments continues to build a portfolio designed to achieve a maximum rate of return without undue risk of loss, taking into account the factors that may affect the funding of the CPP and the CPP’s ability to meet its financial obligations. The CPP is designed to serve today’s contributors and beneficiaries while looking ahead to future decades and across multiple generations. Accordingly, long-term results are a more appropriate measure of CPP Investments’ performance compared to quarterly or annual cycles.

Fund 10- and Five-Year Returns1, 2, 3

(for the quarter ending June 30, 2020)

1 After all CPP Investments costs.

2 Rates of return are calculated on a time-weighted basis.

3 Includes both base and additional CPP.

4 Dollar figures are cumulative.

Performance of the Base and Additional CPP Accounts

The base CPP account ended its first quarter of fiscal 2021 on June 30, 2020, with net assets of $431.1 billion, compared to $407.3 billion at the end of fiscal 2020. The $23.8 billion increase in assets consisted of $22.7 billion in net income after all costs and $1.1 billion in net base CPP contributions. The base CPP account achieved a 5.6% net return for the quarter.

The additional CPP account ended its first quarter of fiscal 2021 on June 30, 2020, with net assets of $3.3 billion, compared to $2.3 billion at the end of fiscal 2020. The $1.0 billion increase in assets consisted of $0.2 billion in net income and $0.8 billion in net additional CPP contributions. The additional CPP account achieved a 5.3% net return for the quarter.

The base and additional CPP differ in contributions, investment incomes and their risk targets. We expect the investment performance of each account to be different.

“While global financial markets experienced a strong rebound from March, significant uncertainty in health, social and economic conditions persists,” said Mark Machin, President & Chief Executive Officer, CPP Investments. “Amid this environment, CPP Investments delivered solid performance, while our investment teams were active in creating long-term value across our diversified programs.”

Long-Term Sustainability

Every three years, the Office of the Chief Actuary of Canada conducts an independent review of the sustainability of the CPP over the next 75 years. In the most recent triennial review published in December 2019, the Chief Actuary reaffirmed that, as at December 31, 2018, both the base and additional CPP continue to be sustainable over the 75-year projection period at the legislated contribution rates.

The Chief Actuary’s projections are based on the assumption that, over the 75 years following 2018, the base CPP investments will earn an average annual rate of return of 3.95% above the rate of Canadian consumer price inflation, after all costs. The corresponding assumption is that the additional CPP investments will earn an average annual real rate of return of 3.38%.

The Fund, combining both the base CPP and additional CPP accounts, achieved 10-year and five-year annualized net real returns of 8.9% and 7.2%, respectively.

Diversified Asset Mix

1 The negative balance of $17.2 billion in Cash & Absolute Return Strategies represents the net amount of financing through derivatives and repurchase agreements, and the current net position from Absolute Return Strategies.

2 Includes assets such as premises and equipment and non-investment liabilities.

3 Includes $431.1 billion of base CPP and $3.3 billion of additional CPP.

Operational Highlights:

Corporate developments

Our active investment management strategy and resulting diversified investment portfolios continue to demonstrate resiliency amid the unprecedented challenges raised by the global COVID-19 pandemic environment. The Fund’s long-term returns remain strong, helping to ensure the security of Canadians’ retirement benefits.

Published an updated Policy on Sustainable Investing, reflecting our increased conviction in the importance of considering environmental, social and governance risks and opportunities amid an increasingly competitive corporate operating environment. The new Policy on Sustainable Investing specifically outlines CPP Investments’ support for companies aligning their reporting with the Sustainability Accounting Standards Board and the Task Force on Climate-related Financial Disclosures.

Board appointment

We welcomed Boon Sim to the Board of Directors. Appointed in July 2020, Mr. Sim has close to three decades of global experience in the finance industry and expertise in a range of sectors including technology and healthcare. Mr. Sim held senior roles, most recently with Temasek International, as well as having a 20-year tenure with Credit Suisse Group and its predecessor firm, The First Boston Corporation. He is also the Founder and Managing Partner of Artius Capital Partners, a growth and private equity investment firm based in New York.

Executive announcement

Mark Machin, President & CEO, was named a 2020 Catalyst Honours Champion for delivering a progressive workplace that advances women into leadership. Since 2010, Catalyst has annually celebrated individuals who advance women and advocate for inclusive workplaces in Canadian business. CPP Investments achieved the business goal of equal representation of women in hiring in 2019 and women now represent 46% of our global workforce. At present, 36% of the organization’s Senior Management Team and 58% of Board members are women.

Bond issuance

Completed an international debt offering of USD five-year term notes totalling US$1 billion. CPP Investments uses a conservative amount of short- and medium-term debt as one of several tools to manage our investment operations. Debt issuance gives CPP Investments flexibility to fund investments that may not match our contribution cycle. Net proceeds from the issuances will be used by CPP Investments for general corporate purposes.

First-Quarter Investment Highlights:

Active Equities

Invested an additional C$35 million in Premium Brands Holdings Corporation, a leading producer, marketer and distributor of specialty food products in Canada and the U.S., through a private placement of common shares. With this investment, our existing ownership in the company increased to approximately 8%.

Invested US$100 million in the initial financing round for Sana Biotechnology, Inc., a life sciences company focused on engineering cells as medicines for patients.

Invested an additional C$20 million in WSP Global Inc., a global engineering services consultancy, through a private placement of common shares. With this investment, our ownership in the company is approximately 19%.

Invested US$50 million in the Series B financing for insitro, a machine-learning driven drug discovery and development company, alongside other investors.

Private Equity

Committed US$100 million to ICONiQ Strategic Partners V, a late-stage venture capital and growth-focused technology fund.

Committed €500 million to CVC Capital Partners VIII, CVC’s flagship private equity platform, targeting large and mega buyouts primarily in Europe, as well as North America.

Real Assets

Increased investment of approximately £43 million alongside Lendlease, an international property and infrastructure group, to fund 123 new Build-to-Rent homes at Elephant Park in South London. The partners are investing on a 50:50 basis.

Completed a previously announced investment of C$315 million to support Wolf Carbon Solutions’ development of the Alberta Carbon Trunk Line, a 240-kilometre pipeline that is now fully operational, collecting carbon dioxide from industrial emitters and transporting it to aging reservoirs in Alberta for secure storage and enhanced oil recovery projects.

Acquired 49% of the entity that holds Enbridge Inc.’s stake in Éolien Maritime France SAS, Enbridge’s partnership with EDF Renewables, for approximately €80 million. The partnership is developing three offshore wind farms in France. A follow-on investment of €120 million is committed to the first project as it progresses through construction. The second project has also entered construction with €68 million in additional commitments. Further investments of €84 million may be made in the third offshore wind farm.

Entered into a strategic agreement with APG and ESR Cayman Limited to establish a new logistics development joint venture, ESR-KS II. The total equity allocation of US$1 billion represents an investment capacity to deliver as much as US$2 billion of new development projects in Seoul and Busan metropolitan areas in South Korea. This is a successor vehicle to an earlier US$1.15 billion joint venture between the three parties that has led to the development of 17 projects in South Korea.

Asset Dispositions:

Sold our 43.9% ownership interest in the Aston Gardens senior housing portfolio in the United States. Net proceeds from the sale were approximately US$60 million. Our ownership interest was initially acquired alongside joint venture partner Welltower in 2016.

Sold our remaining interest in connectivity, communications and media company Altice USA, which began with our investment in Suddenlink Communications in 2012. Net proceeds of approximately C$4.5 billion were realized from our total investment of approximately C$1.2 billion over that time period.

Transaction Highlights Following the Quarter:

Committed to acquire US$1 billion of home improvement focused consumer loans from Service Finance Company, LLC, a sales finance business owned by ECN Capital Corp. Under the agreement, the purchases will be made through 2020 and 2021.

Invested US$50 million in Perfect Day, Inc., an animal-free dairy maker, the first investment in our Climate Change Opportunities strategy.

Completed the acquisition of Galileo Global Education, a leading international provider of higher education and Europe’s largest higher education group, as part of a consortium of investors, with an investment of €$550 million for a significant minority stake.

About Canada Pension Plan Investment Board

Canada Pension Plan Investment Board (CPP Investments™) is a professional investment management organization that invests around the world in the best interests of the more than 20 million contributors and beneficiaries of the Canada Pension Plan. In order to build diversified portfolios of assets, investments in public equities, private equities, real estate, infrastructure and fixed income are made by CPP Investments. Headquartered in Toronto, with offices in Hong Kong, London, Luxembourg, Mumbai, New York City, San Francisco, São Paulo and Sydney, CPP Investments is governed and managed independently of the Canada Pension Plan and at arm’s length from governments. At June 30, 2020, the Fund totalled $434.4 billion. For more information, please visit www.cppinvestments.com or follow us on LinkedIn, Facebook or Twitter.

Disclaimer

Certain statements included in this press release constitute “forward-looking information” within the meaning of Canadian securities laws and “forward-looking statements” within the meaning of the United States Private Securities Litigation Reform Act of 1995 and other applicable United States safe harbors. All such forward-looking statements are made and disclosed in reliance upon the safe harbor provisions of applicable United States securities laws. Forward-looking information and statements include all information and statements regarding CPP Investments’ intentions, plans, expectations, beliefs, objectives, future performance, and strategy, as well as any other information or statements that relate to future events or circumstances and which do not directly and exclusively relate to historical facts. Forward-looking information and statements often but not always use words such as “trend,” “potential,” “opportunity,” “believe,” “expect,” “anticipate,” “current,” “intention,” “estimate,” “position,” “assume,” “outlook,” “continue,” “remain,” “maintain,” “sustain,” “seek,” “achieve,” and similar expressions, or future or conditional verbs such as “will,” “would,” “should,” “could,” “may” and similar expressions. The forward-looking information and statements are not historical facts but reflect CPP Investments’ current expectations regarding future results or events. The forward-looking information and statements are subject to a number of risks and uncertainties that could cause actual results or events to differ materially from current expectations, including available investment income, intended acquisitions, regulatory and other approvals and general investment conditions. Although CPP Investments believes that the assumptions inherent in the forward-looking information and statements are reasonable, such statements are not guarantees of future performance and, accordingly, readers are cautioned not to place undue reliance on such statements due to the inherent uncertainty therein. CPP Investments does not undertake to publicly update such statements to reflect new information, future events, and changes in circumstances or for any other reason. The information contained on CPP Investments’ website, LinkedIn, Facebook and Twitter are not a part of this press release. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, L’OFFICE D’INVESTISSEMENT DU RPC, CPPIB and other names, phrases, logos, icons, graphics, images, designs or other content used throughout the press release may be trade names, registered trademarks, unregistered trademarks, or other intellectual property of Canada Pension Plan Investment Board, and are used by Canada Pension Plan Investment Board and/or its affiliates under license. All rights reserved.

All figures in Canadian dollars unless otherwise noted.

{:}{:fr}

L’Office d’investissement du régime de pensions du Canada (Investissements RPC) a clôturé le premier trimestre de l’exercice 2021 le 30 juin 2020 avec un actif net de 434,4 milliards de dollars, comparativement à 409,6 milliards de dollars à la fin de l’exercice 2020 le 31 mars 2020.

Cette augmentation de l’actif net de 24,8 milliards de dollars pour le trimestre est attribuable à un bénéfice net de 22,9 milliards de dollars, déduction faite de tous les coûts engagés par Investissements RPC, et à des cotisations nettes au Régime de pensions du Canada (le RPC) de 1,9 milliard de dollars.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements nets nominaux annualisés sur 10 et sur cinq exercices de 10,7 pour cent et de 8,9 pour cent, respectivement. Pour le trimestre considéré, la caisse a généré un rendement de 5,6 pour cent, déduction faite de tous les coûts engagés par Investissements RPC.

« Bien que les marchés mondiaux des capitaux aient connu une forte remontée depuis mars, une incertitude considérable persiste quant aux systèmes de santé, économique et social », affirme Mark Machin, président et chef de la direction d’Investissements RPC. « Malgré ce contexte, Investissements RPC a enregistré un solide rendement, nos équipes de placement ayant contribué activement à la création de valeur à long terme dans l’ensemble de nos programmes diversifiés ».

La croissance de la caisse au cours du trimestre considéré est attribuable aux gains enregistrés dans un large éventail de catégories d’actifs. Au premier trimestre, les marchés boursiers mondiaux se sont grandement améliorés et ont affiché un rendement positif, ce qui s’est reflété dans les rendements des titres de sociétés ouvertes de la caisse. L’appréciation du dollar canadien par rapport à la plupart des principales devises a contrebalancé certains de ces gains. Les entrées de trésorerie provenant du RPC ont diminué par rapport aux moyennes historiques, ce qui reflète les prévisions initiales quant à l’incidence de la pandémie de COVID-19 sur l’emploi.

Investissements RPC continue de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus, en tenant compte des facteurs pouvant avoir un effet sur le financement du RPC et sur sa capacité à s’acquitter de ses obligations financières. Le RPC est destiné à servir les intérêts des cotisants et des bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations futures. Par conséquent, les résultats à long terme constituent une mesure plus appropriée du rendement des placements d’Investissements RPC que les résultats trimestriels ou annuels.

Rendements sur 10 et cinq exercices1, 2, 3

(pour le trimestre clos le 30 juin 2020)

1 Déduction faite de tous les coûts engagés par Investissements RPC.

2 Les taux de rendement sont calculés sur une base pondérée en fonction du temps.

3 Comprennent le RPC de base et le RPC supplémentaire.

4 Les données en dollars sont cumulatives..

Rendement du compte de base du RPC et du compte supplémentaire du RPC

Le compte de base du RPC a clôturé le premier trimestre de l’exercice 2021 le 30 juin 2020 avec un actif net de 431,1 milliards de dollars, comparativement à 407,3 milliards de dollars à la fin de l’exercice 2020. Cette augmentation de l’actif de 23,8 milliards de dollars est attribuable à un bénéfice net de 22,7 milliards de dollars, déduction faite de tous les coûts, et à des cotisations nettes au RPC de base de 1,1 milliard de dollars. Le compte de base du RPC a réalisé un rendement net de 5,6 pour cent pour le trimestre.

Le compte supplémentaire du RPC a clôturé le premier trimestre de l’exercice 2021 le 30 juin 2020 avec un actif net de 3,3 milliards de dollars, comparativement à 2,3 milliards de dollars à la fin de l’exercice 2020. Cette augmentation de 1,0 milliard de dollars de l’actif est attribuable à un bénéfice net de 0,2 milliard de dollars et à des cotisations nettes au RPC supplémentaire de 0,8 milliard de dollars. Le compte supplémentaire du RPC a réalisé un rendement net de 5,3 pour cent pour le trimestre.

Le RPC de base et le RPC supplémentaire diffèrent quant aux cotisations, au revenu de placement et aux niveaux de risque cibles. Nous prévoyons que le rendement des placements de chacun des comptes différera chaque trimestre.

« Bien que les marchés mondiaux des capitaux aient connu une forte remontée depuis mars, une incertitude considérable persiste quant aux systèmes de santé, économique et social », affirme Mark Machin, président et chef de la direction d’Investissements RPC. « Malgré ce contexte, Investissements RPC a enregistré un solide rendement, nos équipes de placement ayant contribué activement à la création de valeur à long terme dans l’ensemble de nos programmes diversifiés ».

Viabilité à long terme

Tous les trois ans, le Bureau de l’actuaire en chef du Canada effectue un examen indépendant de la viabilité du RPC pour les 75 prochaines années. Dans le plus récent rapport triennal publié en décembre 2019, l’actuaire en chef a de nouveau confirmé qu’au 31 décembre 2018, le RPC de base et le RPC supplémentaire demeurent viables, tout au long de la période de projection de 75 ans, selon les taux de cotisation prévus par la loi.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement annuel moyen des placements du RPC de base, déduction faite de tous les coûts, sera de 3,95 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2018. En ce qui a trait aux placements du RPC supplémentaire, ces prévisions reposent sur l’hypothèse correspondante selon laquelle le taux de rendement réel annuel moyen des placements sera de 3,38 pour cent.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements réels nets annualisés sur 10 et sur cinq exercices de 8,9 pour cent et de 7,2 pour cent, respectivement.

Diversification de la composition de l’actif

1 Le solde négatif de 17,2 milliards de dollars au poste Trésorerie et stratégies de rendement absolu représente le montant net du financement par l’intermédiaire de dérivés et de conventions de rachat, et la position nette actuelle des stratégies de rendement absolu.

2 Incluent les actifs tels que les locaux et le matériel et les passifs autres que les passifs de placement.

3 Comprend un montant de 431,1 milliards de dollars lié au RPC de base et un montant de 3,3 milliards de dollars lié au RPC supplémentaire.

Faits saillants de l’exploitation :

Faits nouveaux concernant l’organisme

Notre stratégie de placement à gestion active et les portefeuilles de placement diversifiés qui en résultent ont continué de faire preuve de résilience devant les difficultés sans précédent soulevées par la pandémie mondiale de COVID-19. Les solides rendements à long terme de la caisse continuent de contribuer à assurer la protection des prestations de retraite de la population canadienne.

Publication d’une mise à jour de la Politique en matière d’investissement durable qui reflète notre conviction réaffirmée quant à l’importance de tenir compte des risques et des occasions liés aux facteurs environnementaux, sociaux et relatifs à la gouvernance dans un contexte d’affaire de plus en plus concurrentiel. La nouvelle Politique en matière d’investissement durable décrit en détail l’appui d’Investissements RPC aux sociétés qui harmonisent leur communication de l’information à fournir avec les recommandations du Sustainability Accounting Standards Board et du Groupe de travail sur l’information financière relative aux changements climatiques.

Nomination au conseil

Nous avons accueilli Boon Sim au sein du conseil d’administration. Nommé en juillet 2020, M. Sim possède près de 30 ans d’expérience à l’échelle mondiale dans le domaine financier ainsi qu’une expertise dans de nombreux secteurs, dont les technologies et les soins de santé. M. Sim a occupé plusieurs postes de direction, notamment chez Temasek International, jusqu’à tout récemment, et pendant 20 ans auprès du groupe Credit Suisse et de la société préexistante, The First Boston Corporation. Il est également le fondateur et l’associé directeur d’Artius Capital Partners, une société de capital-investissement à forte croissance située à New York.

Annonce concernant la direction

Mark Machin, président et chef de la direction, a été nommé lauréat d’un Prix honorifique de Catalyst pour 2020 pour la mise en place d’un milieu de travail novateur qui favorise l’accès des femmes aux postes de direction. Depuis 2010, Catalyst reconnaît annuellement les personnes qui contribuent à l’avancement des femmes et à la création de milieux de travail inclusifs dans le monde des affaires canadien. Investissements RPC a atteint l’objectif d’affaire visant une représentation égale des femmes parmi les personnes embauchées en 2019, et les femmes représentent maintenant 46 pour cent de notre effectif mondial. À l’heure actuelle, 36 pour cent des membres de la haute direction de l’organisation et 58 pour cent des membres du conseil d’administration sont des femmes.

Émission d’obligations

Émission de titres d’emprunt à l’échelle mondiale consistant en billets à terme de cinq ans totalisant 1 milliard de dollars américains. L’émission d’un montant prudent de titres d’emprunt à court et à moyen terme est l’un des moyens auxquels Investissements RPC a recours pour gérer ses opérations de placement. L’émission de titres d’emprunt procure à Investissements RPC la souplesse dont il a besoin pour financer des placements qui ne correspondent pas nécessairement au cycle des cotisations. Investissements RPC utilisera le produit net tiré de ces émissions à des fins générales.

Faits saillants des activités de placement pour le premier trimestre :

Actions à gestion active

Investissement d’un montant additionnel de 35 millions de dollars canadiens dans Premium Brands Holdings Corporation, l’un des principaux producteurs, négociants et distributeurs de produits alimentaires de spécialité au Canada et aux États-Unis, dans le cadre d’un placement privé en actions ordinaires. Grâce à cet investissement, notre participation existante dans la société a augmenté pour se chiffrer à environ 8 pour cent.

Investissement d’un montant de 100 millions de dollars américains au cours de la première ronde de financement de Sana Biotechnology, Inc., une société du secteur des sciences de la vie spécialisée dans l’ingénierie cellulaire pour soigner les patients.

Investissement d’un montant additionnel de 20 millions de dollars canadiens dans WSP Global Inc., une société mondiale de services de consultation en ingénierie, dans le cadre d’un placement privé en actions ordinaires. Grâce à cet investissement, notre participation dans la société représente environ 19 pour cent.

Conjointement avec d’autres investisseurs, investissement d’un montant de 50 millions de dollars américains dans le financement de série B d’insitro, une société utilisant l’apprentissage automatique pour la découverte et le développement de médicaments.

Actions de sociétés fermées

Engagement à investir un montant de 100 millions de dollars américains dans ICONiQ Strategic Partners V, un fonds orienté sur la croissance et le capital-risque de stade avancé dans le domaine des technologies.

Engagement à investir un montant de 500 millions d’euros dans CVC Capital Partners VIII, la plateforme vedette liée aux actions de sociétés fermées de CVC, ciblant les rachats d’une importance considérable et exceptionnelle principalement en Europe et en Amérique du Nord.

Actifs réels

Investissement supplémentaire d’environ 43 millions de livres sterling, effectué conjointement avec Lendlease, un groupe international spécialisé dans l’immobilier et les infrastructures, afin de financer la construction de 123 nouveaux logements locatifs à Elephant Park dans le sud de Londres. Les partenaires investissent à parts égales.

Conclusion de l’investissement, annoncé précédemment, de 315 millions de dollars canadiens pour soutenir le projet d’aménagement par Wolf Carbon Solutions de l’Alberta Carbon Trunk Line, un pipeline de 240 kilomètres maintenant entièrement fonctionnel, destiné à recueillir le dioxyde de carbone produit par les émetteurs industriels et à le transporter vers des réservoirs vieillissants en Alberta pour un stockage sécuritaire et la récupération assistée des hydrocarbures.

Acquisition d’une participation de 49 pour cent dans l’entité qui détient la participation d’Enbridge Inc. dans Éolien Maritime France SAS, le partenariat d’Enbridge avec EDF Renewables, représentant un montant d’environ 80 millions d’euros. Le partenariat aménage actuellement trois parcs éoliens situés au large de la France. Un engagement visant un placement supplémentaire de 120 millions d’euros a été pris pour la construction du premier projet. La construction du deuxième projet a également commencé à la suite d’engagements additionnels de 68 millions d’euros. D’autres placements de 84 millions d’euros pourraient être effectués pour la réalisation du troisième parc éolien extracôtier.

Conclusion d’une entente stratégique avec APG et ESR Cayman Limited visant à établir la nouvelle coentreprise d’aménagement logistique, ESR-KS II. L’apport en capital total s’élève à 1 milliard de dollars américains, ce qui représente une capacité d’investissement pouvant atteindre 2 milliards de dollars américains pour de nouveaux projets d’aménagement situés dans les zones métropolitaines de Séoul et de Busan, en Corée du Sud. Cette nouvelle entité succède à une coentreprise préexistante de 1,15 milliard de dollars américains établie entre trois parties ayant permis l’aménagement de 17 projets en Corée du Sud.

Cession d’actifs :

Vente de notre participation de 43,9 pour cent dans le portefeuille de résidences pour personnes âgées Aston Gardens aux États-Unis. Le produit net de la vente s’élève à environ 60 millions de dollars américains. Nous avions initialement acquis notre participation conjointement avec notre partenaire de coentreprise Welltower en 2016.

Vente de notre participation restante dans la société Altice USA spécialisée dans la connectivité, les communications et les médias, une participation issue de notre placement dans Suddenlink Communications en 2012. Ce placement qui s’est élevé à un montant total d’environ 1,2 milliard de dollars canadiens au cours de cette période de détention a généré un produit net d’environ 4,5 milliards de dollars canadiens.

Voici les faits saillants des transactions réalisées après la fin du trimestre :

Engagement à acquérir des prêts à la consommation axés sur les rénovations résidentielles d’un montant de 1 milliard de dollars américains auprès de Service Finance Company, LLC, une entreprise de financement de ventes détenue par ECN Capital Corp. En vertu de l’entente, les acquisitions seront effectuées en 2020 et en 2021.

Investissement d’un montant de 50 millions de dollars américains dans Perfect Day, Inc., un fabricant de produits laitiers sans matières animales. Il s’agit du premier investissement effectué dans le cadre de notre stratégie axée sur les occasions liées aux changements climatiques.

Conclusion de l’acquisition de Galileo Global Education, un fournisseur d’enseignement supérieur de premier plan à l’échelle mondiale et le plus grand groupe d’enseignement supérieur en Europe, dans le cadre d’un consortium d’investisseurs, soit un investissement de 550 millions d’euros représentant une participation minoritaire importante.

À propos de l’Office d’investissement du régime de pensions du Canada

L’Office d’investissement du régime de pensions du Canada (Investissements RPCMC) est un organisme de gestion de placements professionnel qui investit partout dans le monde, dans l’intérêt de plus de 20 millions de cotisants et de bénéficiaires du Régime de pensions du Canada. Afin de diversifier les portefeuilles d’actifs, Investissements RPC investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe. Investissements RPC a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. Investissements RPC n’a pas de lien de dépendance avec les gouvernements. Au 30 juin 2020, la caisse totalisait 434,4 milliards de dollars. Pour obtenir plus de renseignements, veuillez visiter le site www.investissementsrpc.com ou nous suivre sur LinkedIn, Facebook ou Twitter.

Mise en garde

Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuges de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuges des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie d’Investissements RPC, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles d’Investissements RPC à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien qu’Investissements RPC soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. Investissements RPC ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter d’Investissements RPC ne fait pas partie intégrante de ce communiqué. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, L’OFFICE D’INVESTISSEMENT DU RPC, CPPIB, OIRPC et les autres noms, slogans, logos, icônes, illustrations, images, dessins ou tout autre contenu utilisé dans le présent communiqué de presse peuvent constituer des dénominations commerciales, des marques de commerce déposées, des marques de commerce non déposées ou une autre forme de propriété intellectuelle de l’Office d’investissement du régime de pensions du Canada, et sont utilisés sous licence par l’Office d’investissement du régime de pensions du Canada ou ses sociétés affiliées. Tous droits réservés.

Tous les montants sont exprimés en dollars canadiens, sauf indication contraire.

{:}