Voici les faits saillants :

- Bénéfice net de 9,2 milliards de dollars généré pour la caisse au cours du trimestre considéré

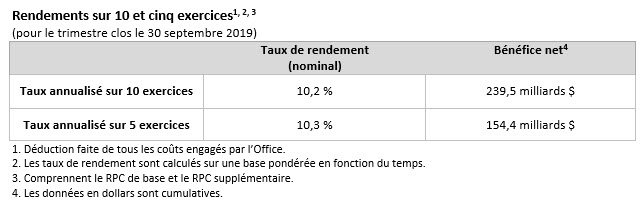

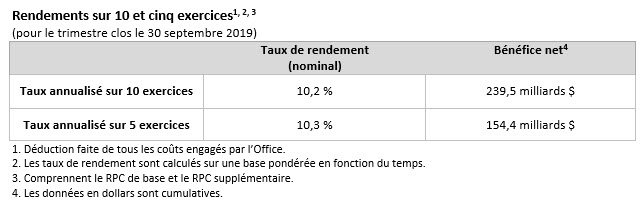

- Le rendement annualisé sur 10 exercices s’est établi à 10,2 pour cent

- L’actif net du compte supplémentaire du RPC dépasse la barre des un milliard de dollars

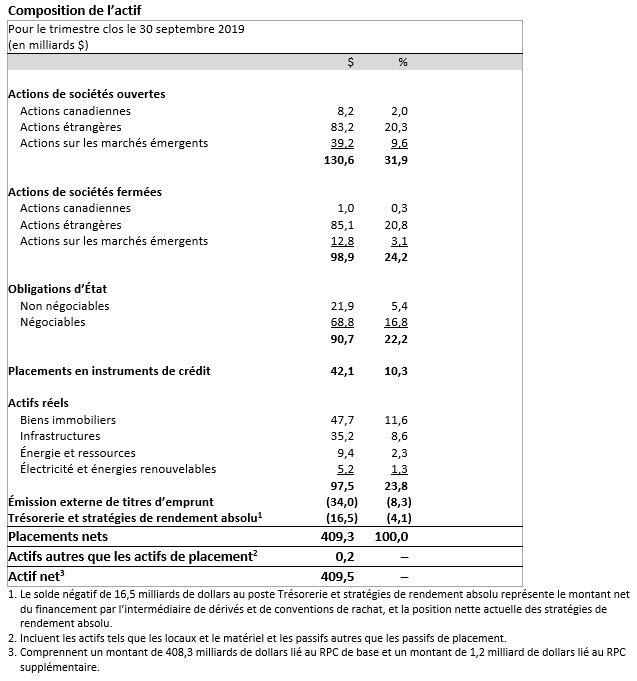

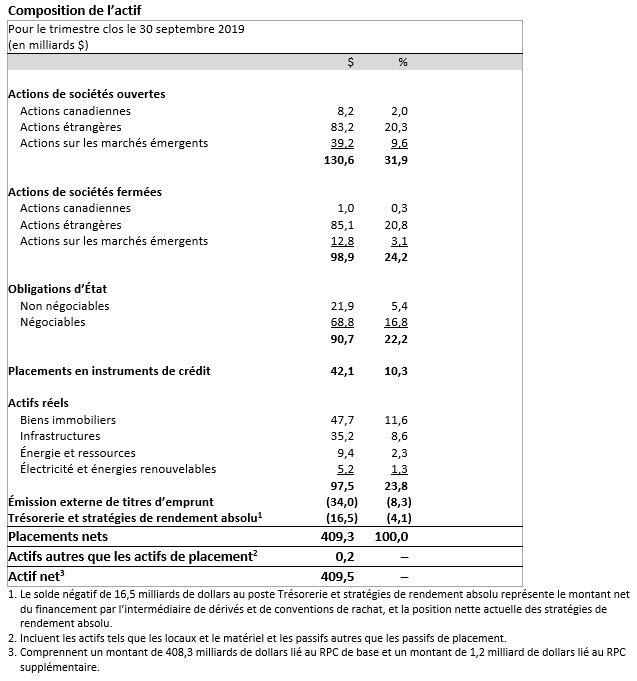

Toronto (ONTARIO) (le 14 novembre 2019) : L’Office d’investissement du régime de pensions du Canada (l’Office) a clôturé le deuxième trimestre de l’exercice 2020, le 30 septembre 2019, avec un actif net de 409,5 milliards de dollars, comparativement à 400,6 milliards de dollars à la fin du trimestre précédent.

Cette augmentation de l’actif de 8,9 milliards de dollars au cours du trimestre est attribuable à un bénéfice net de 9,2 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, moins des sorties nettes de trésorerie du Régime de pensions du Canada (le RPC) de 0,3 milliard de dollars. Le montant des cotisations au RPC que reçoit l’Office est habituellement plus élevé que le montant nécessaire au versement des prestations au cours du premier semestre de l’année civile, facteur qui est en partie contrebalancé par des versements de prestations supérieurs aux cotisations au cours des derniers mois de l’année. Chaque année, les cotisations à la caisse continuent de surpasser les sorties de trésorerie.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements nets nominaux annualisés sur 10 et sur cinq exercices de 10,2 pour cent et de 10,3 pour cent, respectivement. Pour le trimestre considéré, la caisse a généré un rendement de 2,3 pour cent, déduction faite de tous les coûts engagés par l’Office.

Pour le premier semestre de l’exercice, la caisse a augmenté de 17,5 milliards de dollars, ce qui comprend un bénéfice net de 13,4 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, plus des entrées nettes de trésorerie au RPC de 4,1 milliards de dollars. Le portefeuille a généré un rendement net de 3,4 pour cent pour la période, déduction faite de tous les coûts engagés par l’Office.

« L’office a continué d’obtenir des rendements stables au cours du trimestre considéré, a déclaré Mark Machin, président et chef de la direction de l’Office. Parallèlement, nos équipes ont poursuivi leurs efforts pour assurer la création de valeur dans l’avenir. »

Après la fin du trimestre, l’Office a publié son 12e Rapport sur l’investissement durable, qui témoigne des efforts soutenus de la caisse pour cerner et gérer les facteurs environnementaux, sociaux et relatifs à la gouvernance (facteurs ESG), essentiels à la création de valeur pour les investisseurs à long terme.

« Le fait d’ancrer davantage les facteurs ESG à notre processus de placement favorise l’atteinte de nos objectifs de placement. À titre d’exemple, la gestion des risques et des occasions découlant des changements climatiques et la promotion de l’efficacité des conseils d’administration des sociétés de notre portefeuille nous aident à accroître les rendements des placements à long terme », a ajouté M. Machin.

L’Office continue de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus, en tenant compte des facteurs pouvant avoir un effet sur le financement du RPC et sur sa capacité à s’acquitter de ses obligations financières. Le RPC est destiné à servir les intérêts des cotisants et des bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations à venir. L’horizon de placement élargi de l’Office lui procure un avantage comparatif qui l’aide à définir sa stratégie et son appétence au risque. Par conséquent, les résultats à long terme constituent une mesure plus appropriée du rendement des placements de l’Office que les résultats trimestriels ou annuels.

Rendement du compte de base du RPC et du compte supplémentaire du RPC

Le compte de base du RPC a clôturé le deuxième trimestre de l’exercice 2020, le 30 septembre 2019, avec un actif net de 408,3 milliards de dollars, comparativement à 399,7 milliards de dollars à la fin du premier trimestre de l’exercice 2020. Cette augmentation de l’actif de 8,6 milliards de dollars est attribuable à un bénéfice net de 9,2 milliards de dollars, déduction faite de tous les coûts, et à des sorties nettes de trésorerie du RPC de base de 0,6 milliard de dollars. Le compte de base du RPC a réalisé un rendement net de 2,3 pour cent pour le trimestre.

Le compte supplémentaire du RPC a clôturé le deuxième trimestre de l’exercice 2020, le 30 septembre 2019, avec un actif net de 1,2 milliard de dollars, comparativement à 0,9 milliard de dollars à la fin du premier trimestre de l’exercice 2020. Cette augmentation de 0,3 milliard de dollars de l’actif est attribuable à un bénéfice net de 0,02 milliard de dollars et à des cotisations nettes au RPC supplémentaire de 0,3 milliard de dollars. Le compte supplémentaire du RPC a réalisé un rendement net de 1,9 pour cent pour le trimestre.

Le RPC de base et le RPC supplémentaire diffèrent quant aux proportions des cotisations, du revenu de placement et des niveaux de risque cibles. Par conséquent, nous prévoyons que le rendement des placements de chacun des comptes différera à chaque trimestre.

Viabilité à long terme

Tous les trois ans, le Bureau de l’actuaire en chef du Canada effectue un examen indépendant de la viabilité du RPC pour les 75 prochaines années. Dans le plus récent rapport triennal, l’actuaire en chef du Canada a de nouveau confirmé qu’au 31 décembre 2015, le RPC de base demeure viable, selon son taux de cotisation actuel de 9,9 pour cent, tout au long de la période prospective de 75 ans visée dans ce rapport actuariel.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement annuel moyen des placements du RPC de base, déduction faite des coûts de placement et des charges d’exploitation de l’Office, sera de 3,9 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2015. En ce qui a trait au RPC supplémentaire, ces prévisions reposent sur l’hypothèse correspondante selon laquelle le taux de rendement réel annuel moyen des placements du RPC supplémentaire sera de 3,55 pour cent.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements réels nets annualisés sur 10 et sur cinq exercices de 8,4 pour cent et de 8,6 pour cent, respectivement.

Faits saillants de l’exploitation :

- Nous avons publié notre 12e Rapport sur l’investissement durable, qui témoigne de nos efforts pour comprendre les risques et les occasions que présentent les changements climatiques et renforce la gouvernance d’entreprise à l’aide de mesures destinées à améliorer l’équilibre des genres au sein des conseils d’administration des sociétés ouvertes dans lesquelles l’Office investit.

- Nous avons poursuivi l’expansion du bureau de San Francisco, auquel s’est jointe Monica Adractas à titre de chef, Fonds de capital-risque. En outre, l’Office affecte actuellement à ce bureau plusieurs spécialistes importants issus de divers groupes de placement. Ryan Selwood a été nommé dirigeant principal par intérim de notre bureau de San Francisco, et continuera d’exercer les fonctions de directeur général et chef, Placements directs en actions de sociétés fermées.

- Patrice Walch-Watson, directrice générale principale, avocate-conseil et secrétaire générale, est l’une des récipiendaires du prestigieux prix Chambers Canada GC Influencer décerné par l’un des cabinets d’avocats les plus reconnus au monde, Chambers & Partners.

Faits saillants des activités de placement du deuxième trimestre :

Actions de sociétés fermées

- Élargissement de notre partenariat de longue date avec Northleaf Capital Partners en matière de placements dans des actions de sociétés fermées en vue d’investir 200 millions de dollars sur quatre ans dans une structure de fonds permanente offrant l’accès au marché canadien des actions de sociétés fermées.

- Dans le cadre d’un consortium, annonce de notre entente visant la fusion de la société Refinitiv, l’un des premiers fournisseurs mondiaux de données et d’infrastructure des marchés financiers, avec London Stock Exchange Group plc dans le cadre d’une transaction visant la totalité des actions, pour une valeur totale de l’entreprise d’environ 27 milliards de dollars américains.

- En partenariat avec le Fonds EQT VIII, conclusion d’une entente visant l’acquisition d’une participation d’une valeur de 2,7 milliards de dollars américains dans Waystar, un fournisseur de premier plan de solutions logicielles infonuagiques de gestion du cycle de revenus. Le vendeur, Bain Capital, conservera une participation minoritaire dans la société.

Actifs réels

- Formation d’une coentreprise avec Boston Properties, Inc. pour créer Platform 16, un complexe urbain de bureaux de catégorie A de 1,1 million de pieds carrés situé à San Jose, en Californie. L’Office détient une participation de 45 pour cent dans la coentreprise, et Boston Properties conservera la participation résiduelle de 55 pour cent.

- Conclusion d’une entente visant l’acquisition d’une participation de 45 pour cent dans PT Lintas Marga Sedaya, le titulaire de concession et exploitant de l’autoroute à péage de 117 km CikopoPalimanan (Cipali), en Indonésie, en partenariat avec PT Baskhara Utama Sedaya, une filiale entièrement détenue de PT Astra Tol Nusantara, qui détiendra une participation de 55 pour cent.

- Acquisition d’une participation additionnelle de 10,01 pour cent dans 407 International Inc., qui détient une concession de l’autoroute express à péage 407 (407 ETR) en Ontario, auprès du Groupe SNC-Lavalin Inc. pour un montant de 3,0 milliards de dollars, ainsi qu’un montant supplémentaire de 250 millions de dollars à verser sur 10 ans, sous réserve de l’atteinte de certains objectifs financiers liés au rendement de l’autoroute à péage. L’Office détient une participation de 50,01 pour cent dans 407 International Inc.

- Engagement à investir un montant pouvant atteindre 136 millions de dollars australiens, selon des modalités de paiement différé, notamment en ce qui a trait aux coûts, dans le cadre du partenariat avec Dexus Office Trust Australia (DOTA), en vue d’acquérir des immeubles de bureaux à Sydney, en Australie, notamment l’immeuble situé au 3 Spring Street et une partie de l’immeuble situé au 58 Pitt Street.

- Annonce de notre intention de vendre à Unite Group plc la société de résidences étudiantes entièrement détenue Liberty Living, pour un produit en trésorerie d’environ 1,3 milliard de dollars. L’Office conservera une participation de 20 pour cent dans le groupe.

- IndInfravit Trust, dans laquelle l’Office est l’un des premiers investisseurs, s’est engagée à acquérir auprès de Sadbhav Infrastructure Project Ltd. la totalité de sa participation dans neuf projets routiers en exploitation en Inde. Selon le prix de l’opération, l’ensemble du portefeuille aurait une valeur d’entreprise d’environ 66 100 millions de roupies indiennes. IndInfravit Trust est une fiducie de placement en infrastructures située en Inde.

Placements en instruments de crédit

- Engagement à investir une somme de 300 millions d’euros dans un partenariat visant à investir dans des titres de créance privés adossés à des actifs réels dans la péninsule Ibérique, un compte géré de manière distincte qui investira dans des titres de créance immobiliers du marché intermédiaire en Espagne et au Portugal.

- Engagement à investir une somme de 180 millions de dollars américains dans la tranche de catégorie B subordonnée de certaines titrisations de prêts supplémentaires de Freddie Mac, en partenariat avec Harbor Group International LLC, qui investira un montant de 70 millions de dollars américains.

Actions à gestion active

- Investissement d’un montant de 115 millions de dollars américains dans Delhivery Pvt Ltd., l’un des premiers tiers fournisseurs de services de logistique en Inde qui exerce ses activités dans plus de 2 000 villes du pays et offre une gamme complète de services de chaîne d’approvisionnement.

Cession d’actifs :

- Vente de notre participation de 50 pour cent dans les immeubles de bureaux 7 et 8 de Wellington Place, à Leeds, au Royaume-Uni. Le produit net de la vente revenant à l’Office s’élève à environ 97 millions de livres sterling, avant les ajustements de clôture habituels. Notre participation dans Wellington Place a été acquise en 2014.

- Conclusion de la vente, sur le marché libre, de la participation du groupe Placements relationnels dans le Groupe TMX, pour un produit net de 465 millions de dollars. L’Office investit depuis longtemps dans la société, et la vente de cette participation a été effectuée dans le cours normal des activités de gestion du portefeuille.

- Vente d’une partie de notre participation dans la fiducie Lendlease International Towers Sydney Trust. Le produit net de la transaction devrait s’élever à 532 millions de dollars australiens, et l’Office conservera une participation de 36 pour cent dans la fiducie. L’Office a acquis sa participation initiale dans Lendlease International Towers Sydney Trust en 2012.

Voici les faits saillants des transactions réalisées après la fin du trimestre :

- Formation d’une coentreprise avec Cyrela Brazil Realty (Cyrela) afin de mettre au point un portefeuille de biens immobiliers résidentiels dans certains quartiers de la ville de São Paulo, au Brésil. La coentreprise ciblera un investissement pouvant aller jusqu’à un milliard de réaux brésiliens en capital-investissement combiné. L’Office détiendra une participation de 80 pour cent dans la coentreprise, et Cyrela détiendra la participation restante de 20 pour cent.

- Vente de notre participation de 50 pour cent dans l’immeuble Edmonton City Centre, un complexe d’immeubles de bureaux et de commerces de détail à Edmonton, en Alberta. Le produit net de la vente revenant à l’Office s’élève à environ 146 millions de dollars canadiens. Notre participation a été initialement acquise en 2005.

- Conclusion d’une entente définitive visant l’acquisition de Pattern Energy Group Inc. (Pattern Energy) dans le cadre d’une transaction entièrement en numéraire pour un montant de 26,75 dollars américains par action, ce qui représente une valeur d’entreprise d’environ 6,1 milliards de dollars américains, y compris la dette nette. Parallèlement, conclusion d’une entente visant le regroupement de Pattern Energy et de sa société liée du secteur de l’aménagement, Pattern Energy Group 2 LP (Pattern Development). Le siège social de Pattern Energy est situé à San Francisco, en Californie. Pattern Energy détient un portefeuille de 28 projets d’énergie renouvelable en Amérique du Nord et au Japon, et Pattern Development détient un portefeuille de projets d’aménagement d’une capacité de plus de 10 GW en Amérique du Nord et au Japon.

- Signature d’une entente visant la vente de notre participation de 39 pour cent dans Interparking, un propriétaire et exploitant de stationnements en Europe, pour un produit net d’environ 870 millions de dollars. Notre participation a été initialement acquise en 2014.

- Engagement à investir un montant de 500 millions d’euros dans Traviata I S.à r.l., une société de portefeuille se préparant à acquérir Axel Springer SE, une société du secteur des médias et des technologies, en partenariat avec des fonds pour lesquels KKR est conseiller.

À propos de l’Office d’investissement du régime de pensions du Canada

L’Office d’investissement du régime de pensions du Canada (l’Office) est un organisme de gestion de placements professionnel qui investit, dans l’intérêt de 20 millions de cotisants et de bénéficiaires, les fonds dont le Régime de pensions du Canada (le RPC) n’a pas besoin pour verser les prestations de retraite courantes. Afin de diversifier les portefeuille d’actifs, l’Office investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe. L’Office a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. L’Office n’a pas de lien de dépendance avec les gouvernements. Au 30 septembre 2019, la caisse du RPC totalisait 409,5 milliards de dollars. Pour obtenir plus de renseignements sur l’Office, veuillez visiter le site www.cppib.com/fr ou nous suivre sur LinkedIn, Facebook ou Twitter.

Mise en garde

Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuge de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuge des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie de l’Office, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles de l’Office à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien que l’Office soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. L’Office ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter de l’Office ne fait pas partie intégrante de ce communiqué.

{:en}Highlights:

$9.2 billion in net income generated for the Fund this quarter

10-year annualized return of 10.2%

Additional CPP account net assets surpass $1 billion

Toronto, ON (November 14, 2019): Canada Pension Plan Investment Board (CPPIB) ended its second quarter of fiscal 2020 on September 30, 2019, with net assets of $409.5 billion, compared to $400.6 billion at the end of the previous quarter.

The $8.9 billion increase in assets for the quarter consisted of $9.2 billion in net income after all CPPIB costs less $0.3 billion in net Canada Pension Plan (CPP) cash outflows. CPPIB routinely receives more CPP contributions than required to pay benefits during the first part of the calendar year, partially offset by benefit payments exceeding contributions in the final months of the year. On an annual basis, contributions to the Fund continue to exceed outflows.

The Fund, which includes the combination of both the base CPP and additional CPP accounts, achieved 10-year and five-year annualized net nominal returns of 10.2% and 10.3%, respectively. For the quarter, the Fund returned 2.3% net of all CPPIB costs.

For the six-month fiscal year-to-date period, the Fund increased by $17.5 billion consisting of $13.4 billion in net income after all CPPIB costs, plus $4.1 billion in net CPP cash inflows. The portfolio delivered a net return of 3.4% after all CPPIB costs during the period.

“CPPIB continued to deliver steady returns this quarter,” says Mark Machin, President & Chief Executive Officer, CPPIB. “During this time, our teams continued to lay the groundwork for future value creation.”

Following the quarter, CPPIB released its 12th Report on Sustainable Investing, demonstrating the Fund’s continued focus on identifying and addressing environmental, social and governance (ESG) factors, which are key drivers of value for long-term investors.

“Embedding ESG factors more deeply into our investment process advances our investment objectives. Addressing risks and opportunities resulting from climate change and promoting the effectiveness of boards of our portfolio companies, for example, help us improve investment returns over the long run,” adds Mr. Machin.

CPPIB continues to build a portfolio designed to achieve a maximum rate of return without undue risk of loss, taking into account the factors that may affect the funding of the CPP and the CPP’s ability to meet its financial obligations. The CPP is designed to serve today’s contributors and beneficiaries while looking ahead to future decades and across multiple generations. As a comparative advantage, an extended investment horizon helps to define CPPIB’s strategy and risk appetite. Accordingly, long-term results are a more appropriate measure of CPPIB’s investment performance compared to quarterly or annual cycles.

Performance of the Base and Additional CPP Accounts

The base CPP account ended its second quarter of fiscal 2020 on September 30, 2019, with net assets of $408.3 billion, compared to $399.7 billion at the end of the first quarter of fiscal 2020. The $8.6 billion increase in assets consisted of $9.2 billion in net income after all costs and $0.6 billion in net base CPP outflows. The base CPP account achieved a 2.3% net return for the quarter.

The additional CPP account ended its second quarter of fiscal 2020 on September 30, 2019, with net assets of $1.2 billion, compared to $0.9 billion at the end of the first quarter of fiscal 2020. The

$0.3 billion increase in assets consisted of $0.02 billion in net income and $0.3 billion in net additional CPP contributions. The additional CPP account achieved a 1.9% net return for the quarter.

Base and additional CPP differ in the proportions of contributions, investment incomes and their risk targets. We expect the investment performance of each account to be different as a result.

Long-Term Sustainability

Every three years, the Office of the Chief Actuary of Canada conducts an independent review of the sustainability of the CPP over the next 75 years. In the most recent triennial review, the Chief Actuary of Canada reaffirmed that, as at December 31, 2015, the base CPP remains sustainable at the current contribution rate of 9.9% throughout the forward-looking 75-year period covered by the actuarial report.

The Chief Actuary’s projections are based on the assumption that, over the 75 years from 2015, the base CPP investments will earn an average annual rate of return of 3.9% above the rate of Canadian consumer price inflation, after all investment costs and CPPIB operating expenses. The corresponding assumption is that the additional CPP investments will earn an average annual real rate of return of 3.55%.

The Fund, combining both the base CPP and additional CPP accounts, achieved 10-year and five-year annualized net real returns of 8.4% and 8.6%, respectively.

Operational Highlights:

Published our 12th Report on Sustainable Investing, demonstrating our focus on understanding the risks and opportunities presented by climate change, as well as strengthening corporate governance through actions intended to improve the gender composition of public investee companies’ boards.

Continued to expand the San Francisco office, with Monica Adractas joining as Head of Venture Capital Funds and several important internal transfers underway from various investment groups. Ryan Selwood has been appointed the interim Senior Lead of our San Francisco office, while maintaining his role as Managing Director, Head of Direct Private Equity.

Patrice Walch-Watson, Senior Managing Director, General Counsel & Corporate Secretary, was named a recipient of the prestigious Chambers Canada GC Influencer Award by global law-ranking firm Chambers & Partners.

Q2 Investment Highlights:

Private Equity

Extended our longstanding private equity investment partnership with Northleaf Capital Partners with the aim to invest $200 million over four years in an evergreen fund structure that offers access to the Canadian private equity market.

As part of a consortium, announced our agreement to merge the Refinitiv business, one of the world’s largest providers of financial markets data and infrastructure, with the London Stock Exchange Group plc in an all-share transaction for a total enterprise value of approximately US$27 billion.

Agreed to acquire a stake in Waystar, a leading cloud-based provider of revenue cycle technology, alongside the EQT VIII Fund, at a valuation of US$2.7 billion. The seller, Bain Capital, will retain a minority stake in the company.

Real Assets

Formed a joint venture with Boston Properties, Inc. to develop Platform 16, a 1.1-million-square-foot Class A urban office campus in San Jose, California. CPPIB has a 45% ownership interest in the joint venture, with Boston Properties retaining the remaining 55% ownership stake.

Agreed to acquire a 45% interest in PT Lintas Marga Sedaya, the concession holder and operator of the 117 km Cikopo-Palimanan (Cipali) toll road in Indonesia, alongside PT Baskhara Utama Sedaya, a wholly owned subsidiary of PT Astra Tol Nusantara, who will hold 55%.

Acquired an additional 10.01% equity stake in 407 International Inc., which holds a concession over the 407 Express Toll Route toll road in Ontario, from SNC-Lavalin Group Inc. for $3.0 billion, with up to an additional $250 million to be paid over 10 years, conditional on achieving certain financial targets related to the performance of the toll highway. CPPIB controls a 50.01% stake in 407 International Inc.

Agreed to commit up to A$136 million on deferred terms including costs, as part of the Dexus Office Trust Australia (DOTA) partnership, to acquire office buildings in Sydney, Australia including 3 Spring Street and a portion of 58 Pitt Street.

Announced plans to sell Liberty Living, a wholly owned student accommodation business, to the Unite Group plc for cash proceeds of approximately $1.3 billion, retaining a 20% share in the combined group.

IndInfravit Trust, in which CPPIB is a founding investor, has agreed to purchase the entire equity shareholding in nine Indian operational road projects from Sadbhav Infrastructure Project Ltd. The transaction values 100% of the portfolio at an enterprise value of approximately INR 66,100 million. IndInfravit Trust is an infrastructure investment trust based in India.

Credit Investments

Committed €300 million to an Iberian Private Real Assets Credit partnership, a separately managed account which will invest in middle market real estate credit opportunities across Spain and Portugal.

Committed to invest US$180 million, alongside Harbor Group International LLC’s US$70 million, into the subordinated class B tranche of certain future Freddie Mac supplemental loan securitizations.

Active Equities

Invested US$115 million in Delhivery Pvt Ltd., one of India’s leading third-party logistics providers, which operates in more than 2,000 cities in India and offers a full range of supply chain services.

Asset Dispositions:

Sold our 50% ownership interest in Buildings 7 and 8 at Wellington Place, an office property in Leeds, United Kingdom. Net proceeds to CPPIB from the sale were approximately £97 million before customary closing adjustments. Our ownership interest in Wellington Place was acquired in 2014.

Completed the sale of Relationship Investments’ stake in TMX Group, by way of open market sales, for net proceeds of $465 million. CPPIB has been a long-term investor in the company and this stake sale reflects ordinary-course portfolio management.

Sold a portion of our ownership in the Lendlease International Towers Sydney Trust. Net proceeds from the transaction are expected to be A$532 million, while still retaining a 36% interest in the Trust. CPPIB acquired its initial ownership interest in Lendlease International Towers Sydney Trust in 2012.

Transaction highlights following the quarter end include:

Formed a joint venture with Cyrela Brazil Realty (Cyrela) to develop a portfolio of residential real estate across select neighborhoods in the city of São Paulo, Brazil. The joint venture will target an investment of up to R$1 billion in combined equity. CPPIB will own an 80% ownership interest in the joint venture, and Cyrela will own the remaining 20% interest.

Sold our 50% stake in Edmonton City Centre, a 1.4-million-square-foot retail and office complex in Edmonton, Alberta. Net proceeds to CPPIB from the sale were approximately C$146 million. Our ownership interest was initially acquired in 2005.

Entered into a definitive agreement to acquire Pattern Energy Group Inc. (Pattern Energy) in an all-cash transaction for US$26.75 per share, implying an enterprise value of approximately US$6.1 billion, including net debt. Concurrently, entered into an agreement to combine Pattern Energy with its affiliated development entity, Pattern Energy Group 2 LP (Pattern Development). Headquartered in San Francisco, California, Pattern Energy has a portfolio of 28 renewable energy projects in North America and Japan while Pattern Development has a development pipeline of more than 10 GW across North America and Japan.

Signed an agreement to sell our 39% stake in Interparking, a pan-European car park owner and operator, for net proceeds of approximately $870 million. Our ownership interest was originally acquired in 2014.

Committed to invest €500 million in Traviata I S.à r.l., a holding company that is preparing to acquire media and technology company Axel Springer SE, alongside funds advised by KKR.

About Canada Pension Plan Investment Board

Canada Pension Plan Investment Board (CPPIB) is a professional investment management organization that invests the funds not needed by the Canada Pension Plan (CPP) to pay current benefits in the best interests of 20 million contributors and beneficiaries. In order to build diversified portfolios of assets, CPPIB invests in public equities, private equities, real estate, infrastructure and fixed income instruments. Headquartered in Toronto, with offices in Hong Kong, London, Luxembourg, Mumbai, New York City, San Francisco, São Paulo and Sydney, CPPIB is governed and managed independently of the Canada Pension Plan and at arm's length from governments. At September 30, 2019, the CPP Fund totalled $409.5 billion. For more information about CPPIB, please visit www.cppib.com or follow us on LinkedIn, Facebook or Twitter.

Disclaimer

Certain statements included in this press release constitute “forward-looking information" within the meaning of Canadian securities laws and "forward-looking statements" within the meaning of the United States Private Securities Litigation Reform Act of 1995 and other applicable United States safe harbors. All such forward-looking statements are made and disclosed in reliance upon the safe harbor provisions of applicable United States securities laws. Forward-looking information and statements include all information and statements regarding CPPIB’s intentions, plans, expectations, beliefs, objectives, future performance, and strategy, as well as any other information or statements that relate to future events or circumstances and which do not directly and exclusively relate to historical facts. Forward-looking information and statements often but not always use words such as “trend,” “potential,” “opportunity,” “believe,” “expect,” “anticipate,” “current,” “intention,” “estimate,” “position,” “assume,” “outlook,” “continue,” “remain,” “maintain,” “sustain,” “seek,” “achieve,” and similar expressions, or future or conditional verbs such as “will,” “would,” “should,” “could,” “may” and similar expressions. The forward-looking information and statements are not historical facts but reflect CPPIB's current expectations regarding future results or events. The forward-looking information and statements are subject to a number of risks and uncertainties that could cause actual results or events to differ materially from current expectations, including available investment income, intended acquisitions, regulatory and other approvals and general investment conditions. Although CPPIB believes that the assumptions inherent in the forward-looking information and statements are reasonable, such statements are not guarantees of future performance and, accordingly, readers are cautioned not to place undue reliance on such statements due to the inherent uncertainty therein. CPPIB does not undertake to publicly update such statements to reflect new information, future events, and changes in circumstances or for any other reason. The information contained on CPPIB’s website, LinkedIn, Facebook and Twitter are not a part of this press release.

{:}{:fr}Voici les faits saillants :

Bénéfice net de 9,2 milliards de dollars généré pour la caisse au cours du trimestre considéré

Le rendement annualisé sur 10 exercices s’est établi à 10,2 pour cent

L’actif net du compte supplémentaire du RPC dépasse la barre des un milliard de dollars

Toronto (ONTARIO) (le 14 novembre 2019) : L’Office d’investissement du régime de pensions du Canada (l’Office) a clôturé le deuxième trimestre de l’exercice 2020, le 30 septembre 2019, avec un actif net de 409,5 milliards de dollars, comparativement à 400,6 milliards de dollars à la fin du trimestre précédent.

Cette augmentation de l’actif de 8,9 milliards de dollars au cours du trimestre est attribuable à un bénéfice net de 9,2 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, moins des sorties nettes de trésorerie du Régime de pensions du Canada (le RPC) de 0,3 milliard de dollars. Le montant des cotisations au RPC que reçoit l’Office est habituellement plus élevé que le montant nécessaire au versement des prestations au cours du premier semestre de l’année civile, facteur qui est en partie contrebalancé par des versements de prestations supérieurs aux cotisations au cours des derniers mois de l’année. Chaque année, les cotisations à la caisse continuent de surpasser les sorties de trésorerie.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements nets nominaux annualisés sur 10 et sur cinq exercices de 10,2 pour cent et de 10,3 pour cent, respectivement. Pour le trimestre considéré, la caisse a généré un rendement de 2,3 pour cent, déduction faite de tous les coûts engagés par l’Office.

Pour le premier semestre de l’exercice, la caisse a augmenté de 17,5 milliards de dollars, ce qui comprend un bénéfice net de 13,4 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, plus des entrées nettes de trésorerie au RPC de 4,1 milliards de dollars. Le portefeuille a généré un rendement net de 3,4 pour cent pour la période, déduction faite de tous les coûts engagés par l’Office.

« L’office a continué d’obtenir des rendements stables au cours du trimestre considéré, a déclaré Mark Machin, président et chef de la direction de l’Office. Parallèlement, nos équipes ont poursuivi leurs efforts pour assurer la création de valeur dans l’avenir. »

Après la fin du trimestre, l’Office a publié son 12e Rapport sur l’investissement durable, qui témoigne des efforts soutenus de la caisse pour cerner et gérer les facteurs environnementaux, sociaux et relatifs à la gouvernance (facteurs ESG), essentiels à la création de valeur pour les investisseurs à long terme.

« Le fait d’ancrer davantage les facteurs ESG à notre processus de placement favorise l’atteinte de nos objectifs de placement. À titre d’exemple, la gestion des risques et des occasions découlant des changements climatiques et la promotion de l’efficacité des conseils d’administration des sociétés de notre portefeuille nous aident à accroître les rendements des placements à long terme », a ajouté M. Machin.

L’Office continue de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus, en tenant compte des facteurs pouvant avoir un effet sur le financement du RPC et sur sa capacité à s’acquitter de ses obligations financières. Le RPC est destiné à servir les intérêts des cotisants et des bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations à venir. L’horizon de placement élargi de l’Office lui procure un avantage comparatif qui l’aide à définir sa stratégie et son appétence au risque. Par conséquent, les résultats à long terme constituent une mesure plus appropriée du rendement des placements de l’Office que les résultats trimestriels ou annuels.

Rendement du compte de base du RPC et du compte supplémentaire du RPC

Le compte de base du RPC a clôturé le deuxième trimestre de l’exercice 2020, le 30 septembre 2019, avec un actif net de 408,3 milliards de dollars, comparativement à 399,7 milliards de dollars à la fin du premier trimestre de l’exercice 2020. Cette augmentation de l’actif de 8,6 milliards de dollars est attribuable à un bénéfice net de 9,2 milliards de dollars, déduction faite de tous les coûts, et à des sorties nettes de trésorerie du RPC de base de 0,6 milliard de dollars. Le compte de base du RPC a réalisé un rendement net de 2,3 pour cent pour le trimestre.

Le compte supplémentaire du RPC a clôturé le deuxième trimestre de l’exercice 2020, le 30 septembre 2019, avec un actif net de 1,2 milliard de dollars, comparativement à 0,9 milliard de dollars à la fin du premier trimestre de l’exercice 2020. Cette augmentation de 0,3 milliard de dollars de l’actif est attribuable à un bénéfice net de 0,02 milliard de dollars et à des cotisations nettes au RPC supplémentaire de 0,3 milliard de dollars. Le compte supplémentaire du RPC a réalisé un rendement net de 1,9 pour cent pour le trimestre.

Le RPC de base et le RPC supplémentaire diffèrent quant aux proportions des cotisations, du revenu de placement et des niveaux de risque cibles. Par conséquent, nous prévoyons que le rendement des placements de chacun des comptes différera à chaque trimestre.

Viabilité à long terme

Tous les trois ans, le Bureau de l’actuaire en chef du Canada effectue un examen indépendant de la viabilité du RPC pour les 75 prochaines années. Dans le plus récent rapport triennal, l’actuaire en chef du Canada a de nouveau confirmé qu’au 31 décembre 2015, le RPC de base demeure viable, selon son taux de cotisation actuel de 9,9 pour cent, tout au long de la période prospective de 75 ans visée dans ce rapport actuariel.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement annuel moyen des placements du RPC de base, déduction faite des coûts de placement et des charges d’exploitation de l’Office, sera de 3,9 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2015. En ce qui a trait au RPC supplémentaire, ces prévisions reposent sur l’hypothèse correspondante selon laquelle le taux de rendement réel annuel moyen des placements du RPC supplémentaire sera de 3,55 pour cent.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements réels nets annualisés sur 10 et sur cinq exercices de 8,4 pour cent et de 8,6 pour cent, respectivement.

Faits saillants de l’exploitation :

Nous avons publié notre 12e Rapport sur l’investissement durable, qui témoigne de nos efforts pour comprendre les risques et les occasions que présentent les changements climatiques et renforce la gouvernance d’entreprise à l’aide de mesures destinées à améliorer l’équilibre des genres au sein des conseils d’administration des sociétés ouvertes dans lesquelles l’Office investit.

Nous avons poursuivi l’expansion du bureau de San Francisco, auquel s’est jointe Monica Adractas à titre de chef, Fonds de capital-risque. En outre, l’Office affecte actuellement à ce bureau plusieurs spécialistes importants issus de divers groupes de placement. Ryan Selwood a été nommé dirigeant principal par intérim de notre bureau de San Francisco, et continuera d’exercer les fonctions de directeur général et chef, Placements directs en actions de sociétés fermées.

Patrice Walch-Watson, directrice générale principale, avocate-conseil et secrétaire générale, est l’une des récipiendaires du prestigieux prix Chambers Canada GC Influencer décerné par l’un des cabinets d’avocats les plus reconnus au monde, Chambers & Partners.

Faits saillants des activités de placement du deuxième trimestre :

Actions de sociétés fermées

Élargissement de notre partenariat de longue date avec Northleaf Capital Partners en matière de placements dans des actions de sociétés fermées en vue d’investir 200 millions de dollars sur quatre ans dans une structure de fonds permanente offrant l’accès au marché canadien des actions de sociétés fermées.

Dans le cadre d’un consortium, annonce de notre entente visant la fusion de la société Refinitiv, l’un des premiers fournisseurs mondiaux de données et d’infrastructure des marchés financiers, avec London Stock Exchange Group plc dans le cadre d’une transaction visant la totalité des actions, pour une valeur totale de l’entreprise d’environ 27 milliards de dollars américains.

En partenariat avec le Fonds EQT VIII, conclusion d’une entente visant l’acquisition d’une participation d’une valeur de 2,7 milliards de dollars américains dans Waystar, un fournisseur de premier plan de solutions logicielles infonuagiques de gestion du cycle de revenus. Le vendeur, Bain Capital, conservera une participation minoritaire dans la société.

Actifs réels

Formation d’une coentreprise avec Boston Properties, Inc. pour créer Platform 16, un complexe urbain de bureaux de catégorie A de 1,1 million de pieds carrés situé à San Jose, en Californie. L’Office détient une participation de 45 pour cent dans la coentreprise, et Boston Properties conservera la participation résiduelle de 55 pour cent.

Conclusion d’une entente visant l’acquisition d’une participation de 45 pour cent dans PT Lintas Marga Sedaya, le titulaire de concession et exploitant de l’autoroute à péage de 117 km CikopoPalimanan (Cipali), en Indonésie, en partenariat avec PT Baskhara Utama Sedaya, une filiale entièrement détenue de PT Astra Tol Nusantara, qui détiendra une participation de 55 pour cent.

Acquisition d’une participation additionnelle de 10,01 pour cent dans 407 International Inc., qui détient une concession de l’autoroute express à péage 407 (407 ETR) en Ontario, auprès du Groupe SNC-Lavalin Inc. pour un montant de 3,0 milliards de dollars, ainsi qu’un montant supplémentaire de 250 millions de dollars à verser sur 10 ans, sous réserve de l’atteinte de certains objectifs financiers liés au rendement de l’autoroute à péage. L’Office détient une participation de 50,01 pour cent dans 407 International Inc.

Engagement à investir un montant pouvant atteindre 136 millions de dollars australiens, selon des modalités de paiement différé, notamment en ce qui a trait aux coûts, dans le cadre du partenariat avec Dexus Office Trust Australia (DOTA), en vue d’acquérir des immeubles de bureaux à Sydney, en Australie, notamment l’immeuble situé au 3 Spring Street et une partie de l’immeuble situé au 58 Pitt Street.

Annonce de notre intention de vendre à Unite Group plc la société de résidences étudiantes entièrement détenue Liberty Living, pour un produit en trésorerie d’environ 1,3 milliard de dollars. L’Office conservera une participation de 20 pour cent dans le groupe.

IndInfravit Trust, dans laquelle l’Office est l’un des premiers investisseurs, s’est engagée à acquérir auprès de Sadbhav Infrastructure Project Ltd. la totalité de sa participation dans neuf projets routiers en exploitation en Inde. Selon le prix de l’opération, l’ensemble du portefeuille aurait une valeur d’entreprise d’environ 66 100 millions de roupies indiennes. IndInfravit Trust est une fiducie de placement en infrastructures située en Inde.

Placements en instruments de crédit

Engagement à investir une somme de 300 millions d’euros dans un partenariat visant à investir dans des titres de créance privés adossés à des actifs réels dans la péninsule Ibérique, un compte géré de manière distincte qui investira dans des titres de créance immobiliers du marché intermédiaire en Espagne et au Portugal.

Engagement à investir une somme de 180 millions de dollars américains dans la tranche de catégorie B subordonnée de certaines titrisations de prêts supplémentaires de Freddie Mac, en partenariat avec Harbor Group International LLC, qui investira un montant de 70 millions de dollars américains.

Actions à gestion active

Investissement d’un montant de 115 millions de dollars américains dans Delhivery Pvt Ltd., l’un des premiers tiers fournisseurs de services de logistique en Inde qui exerce ses activités dans plus de 2 000 villes du pays et offre une gamme complète de services de chaîne d’approvisionnement.

Cession d’actifs :

Vente de notre participation de 50 pour cent dans les immeubles de bureaux 7 et 8 de Wellington Place, à Leeds, au Royaume-Uni. Le produit net de la vente revenant à l’Office s’élève à environ 97 millions de livres sterling, avant les ajustements de clôture habituels. Notre participation dans Wellington Place a été acquise en 2014.

Conclusion de la vente, sur le marché libre, de la participation du groupe Placements relationnels dans le Groupe TMX, pour un produit net de 465 millions de dollars. L’Office investit depuis longtemps dans la société, et la vente de cette participation a été effectuée dans le cours normal des activités de gestion du portefeuille.

Vente d’une partie de notre participation dans la fiducie Lendlease International Towers Sydney Trust. Le produit net de la transaction devrait s’élever à 532 millions de dollars australiens, et l’Office conservera une participation de 36 pour cent dans la fiducie. L’Office a acquis sa participation initiale dans Lendlease International Towers Sydney Trust en 2012.

Voici les faits saillants des transactions réalisées après la fin du trimestre :

Formation d’une coentreprise avec Cyrela Brazil Realty (Cyrela) afin de mettre au point un portefeuille de biens immobiliers résidentiels dans certains quartiers de la ville de São Paulo, au Brésil. La coentreprise ciblera un investissement pouvant aller jusqu’à un milliard de réaux brésiliens en capital-investissement combiné. L’Office détiendra une participation de 80 pour cent dans la coentreprise, et Cyrela détiendra la participation restante de 20 pour cent.

Vente de notre participation de 50 pour cent dans l’immeuble Edmonton City Centre, un complexe d’immeubles de bureaux et de commerces de détail à Edmonton, en Alberta. Le produit net de la vente revenant à l’Office s’élève à environ 146 millions de dollars canadiens. Notre participation a été initialement acquise en 2005.

Conclusion d’une entente définitive visant l’acquisition de Pattern Energy Group Inc. (Pattern Energy) dans le cadre d’une transaction entièrement en numéraire pour un montant de 26,75 dollars américains par action, ce qui représente une valeur d’entreprise d’environ 6,1 milliards de dollars américains, y compris la dette nette. Parallèlement, conclusion d’une entente visant le regroupement de Pattern Energy et de sa société liée du secteur de l’aménagement, Pattern Energy Group 2 LP (Pattern Development). Le siège social de Pattern Energy est situé à San Francisco, en Californie. Pattern Energy détient un portefeuille de 28 projets d’énergie renouvelable en Amérique du Nord et au Japon, et Pattern Development détient un portefeuille de projets d’aménagement d’une capacité de plus de 10 GW en Amérique du Nord et au Japon.

Signature d’une entente visant la vente de notre participation de 39 pour cent dans Interparking, un propriétaire et exploitant de stationnements en Europe, pour un produit net d’environ 870 millions de dollars. Notre participation a été initialement acquise en 2014.

Engagement à investir un montant de 500 millions d’euros dans Traviata I S.à r.l., une société de portefeuille se préparant à acquérir Axel Springer SE, une société du secteur des médias et des technologies, en partenariat avec des fonds pour lesquels KKR est conseiller.

À propos de l’Office d’investissement du régime de pensions du Canada

L’Office d’investissement du régime de pensions du Canada (l’Office) est un organisme de gestion de placements professionnel qui investit, dans l’intérêt de 20 millions de cotisants et de bénéficiaires, les fonds dont le Régime de pensions du Canada (le RPC) n’a pas besoin pour verser les prestations de retraite courantes. Afin de diversifier les portefeuille d’actifs, l’Office investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe. L’Office a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. L’Office n’a pas de lien de dépendance avec les gouvernements. Au 30 septembre 2019, la caisse du RPC totalisait 409,5 milliards de dollars. Pour obtenir plus de renseignements sur l’Office, veuillez visiter le site www.cppib.com/fr ou nous suivre sur LinkedIn, Facebook ou Twitter.

Mise en garde

Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuge de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuge des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie de l’Office, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles de l’Office à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien que l’Office soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. L’Office ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter de l’Office ne fait pas partie intégrante de ce communiqué.

{:}