Tous les montants sont exprimés en dollars canadiens, sauf indication contraire.

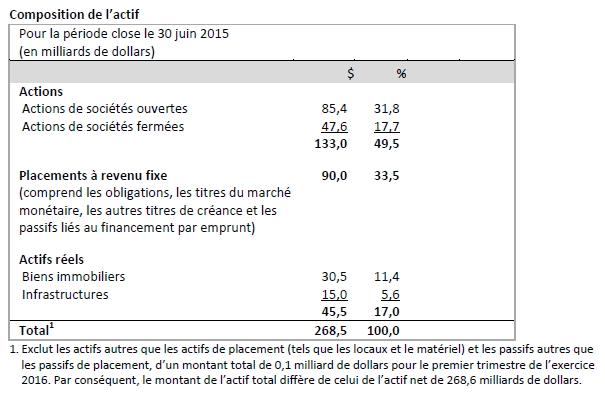

TORONTO, ONTARIO (le 14 août 2015) : La caisse du RPC a clôturé le premier trimestre de l’exercice 2016 le 30 juin 2015 avec un actif net de 268,6 milliards de dollars, comparativement à 264,6 milliards de dollars à la fin de l’exercice 2015. Cette augmentation de 4,0 milliards de dollars de l’actif au cours du trimestre est attribuable à une perte de placement nette de 0,2 milliard de dollars, déduction faite de tous les coûts engagés par l’Office, et à des cotisations nettes au RPC de 4,2 milliards de dollars. Le rendement brut du portefeuille a été neutre pour le trimestre (0,01 pour cent), soit un rendement net de -0,1 pour cent.

« La caisse du RPC est demeurée stable tout au long du premier trimestre de l’exercice 2016 malgré le recul généralisé des principaux marchés mondiaux des titres de capitaux propres et des titres à revenu fixe. En dépit de ces conditions de marché difficiles, nos programmes de placements privés ont généré des revenus importants, ce qui témoigne des avantages d’un portefeuille résilient très diversifié, a déclaré Mark Wiseman, président et chef de la direction de l’Office d’investissement du régime de pensions du Canada (l’Office). Le trimestre a été trépidant grâce à plus de 25 placements effectués dans le cadre de programmes multiples sur divers marchés internationaux. Nous continuons d’évaluer et de saisir des occasions qui cadrent avec notre façon disciplinée de produire des rendements à long terme ajustés en fonction des risques. »

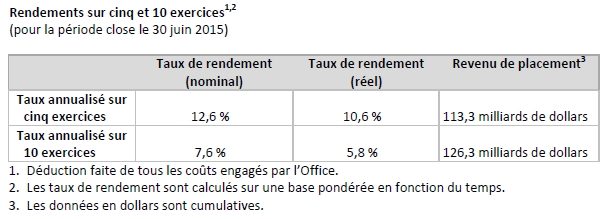

La capitalisation et les obligations multigénérationnelles du Régime de pensions du Canada nécessitent un horizon de placement exceptionnellement long. Pour atteindre ses objectifs de placement à long terme, l’Office constitue un portefeuille et investit dans des actifs qui permettront de générer et d’optimiser les rendements à long terme ajustés en fonction des risques. Le rendement à long terme des placements est une mesure plus appropriée de la performance de l’Office que les rendements générés pour un trimestre donné ou un seul exercice.

Viabilité à long terme

Dans le plus récent rapport triennal publié en décembre 2013, l’actuaire en chef du Canada a de nouveau confirmé qu’au 31 décembre 2012, le RPC demeurera viable, selon son taux de cotisation actuel de 9,9 pour cent, tout au long de la période de 75 ans visée dans ce rapport. Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle la caisse atteindra un taux de rendement réel hypothétique de 4,0 pour cent, lequel tient compte de l’incidence de l’inflation. Le taux de rendement nominal annualisé sur 10 exercices de 7,6 pour cent, qui correspond à un rendement réel de 5,8 pour cent, enregistré par l’Office est passablement supérieur à l’hypothèse prévue par l’actuaire en chef pour cette même période. Ces données sont présentées déduction faite de tous les coûts engagés par l’Office, conformément à l’approche utilisée par l’actuaire en chef.

Ce rapport de l’actuaire en chef révèle également que le montant des cotisations au RPC devrait excéder celui des prestations annuelles à verser jusqu’à la fin de 2022. Par la suite, une partie du revenu de placement de l’Office devra servir au versement des prestations.

Faits saillants des activités de placement du premier trimestre :

Placements privés

· Une société affiliée de Placements dans les instruments de crédit de l’Office d’investissement du RPC Inc., une filiale en propriété exclusive de l’Office, a signé avec GE Capital une entente visant l’acquisition, en partenariat avec la direction d’Antares Capital, de la totalité du portefeuille américain de prêts à des promoteurs d’Antares pour une contrepartie totale d’environ 12 milliards de dollars américains. Antares est un important prêteur à des promoteurs de capital-investissement du marché intermédiaire aux États-Unis.

· Engagement à effectuer un placement supplémentaire de 102 millions de dollars dans Black Swan Energy (BSE), une société d’exploration et de production pétrolières et gazières qui exerce ses activités dans le bassin de l’Ouest canadien, afin de contribuer au financement de l’acquisition par BSE de Carmel Bay Exploration Ltd. et de soutenir le plan de croissance de la direction. Notre engagement total envers BSE à ce jour se chiffre à 245 millions de dollars.

· Acquisition d’une participation additionnelle de 8 pour cent dans Transportadora de Gas del Perú (TgP), détenue auparavant par SK Innovation et Corporación Financiera de Inversiones, pour un montant d’environ 180 millions de dollars américains. L’Office est actuellement le plus important actionnaire de TgP, détenant maintenant 44,8 pour cent des actions à la suite de ce placement. TgP transporte plus de 95 pour cent du gaz naturel et des liquides de gaz naturel du Pérou, qui sont utilisés pour générer environ 50 pour cent de l’électricité du pays.

· Placement de 100 millions de dollars américains dans le fonds Moneda Deuda Latinoamericana, qui est géré par Moneda Asset Management, un fonds d’obligations à rendement élevé qui investit surtout dans des titres de créance d’entreprise libellés en dollars américains partout en Amérique latine.

· Signature d’une entente visant l’acquisition d’une participation d’environ 12 pour cent grâce à un placement, en partenariat avec Hutchison Whampoa, de 1,1 milliard de livres dans l’entreprise de télécommunications qui sera créée par la fusion d’O2 U.K. et de Three U.K.

· Acquisition, avec notre partenaire, les fonds Permira, d’Informatica Corporation pour un montant d’environ 5,3 milliards de dollars américains, soit 48,75 dollars américains en espèces par action ordinaire. Informatica est l’un des plus importants fournisseurs indépendants de logiciels d’intégration de données d’entreprise au monde.

· Placement de 335 millions de dollars américains dans les billets de premier rang garantis de Global Cash Access, Inc. (GCA) par l’entremise de notre groupe Placements directs dans les instruments de crédit. GCA est le principal fournisseur de solutions d’accès à de l’argent comptant et de produits de jeux et de loteries connexes dans le secteur des jeux de hasard.

Placements sur les marchés publics

· Placement de 267 millions de dollars américains visant l’acquisition d’environ 1,9 million d’actions ordinaires avec et sans droit de vote d’Enstar Group Limited (Enstar) auprès de First Reserve, ce qui représente une participation financière d’environ 9,9 pour cent dans Enstar, une compagnie mondiale d’assurance spécialisée et un chef de file du marché des acquisitions de sociétés d’assurance de dommages en liquidation de sinistres.

Placements immobiliers

· Acquisition d’une participation de 60 pour cent dans Minto High Park Village, une propriété locative multifamiliale située à Toronto, auprès de Minto Properties Inc. (Minto) pour un montant d’environ 105 millions de dollars. Cet immeuble est situé dans le quartier High Park très prisé de Toronto, à environ 10 kilomètres du centre-ville. Minto conservera une participation de 40 pour cent dans l’immeuble.

· SPREP Pte Ltd., une société formée en 2013 dans le cadre d’une alliance stratégique entre l’Office et le Shapoorji Pallonji Group, a conclu une entente définitive visant l’acquisition de la totalité des titres de Faery Estates Private Limited, une société indienne qui détient, exploite et entretient SP Infocity IT Park, à Chennai, en Inde. Cet immeuble de 2,7 millions de pieds carrés est évalué à environ 220 millions de dollars américains.

· Formation d’une coentreprise avec Intu Properties plc (Intu) par l’entremise de notre filiale en propriété exclusive, CPP Investment Board Europe S.à r.l., en vue de devenir propriétaires conjoints du centre commercial Puerto Venecia, situé à Saragosse, en Espagne. L’Office acquerra une participation de 50 pour cent dans l’immeuble, qui est évalué à environ 225 millions d’euros. Le centre commercial Puerto Venecia est la principale destination en matière de commerces de détail et de loisirs dans la région d’Aragon et ses environs du nord-est de l’Espagne. D’une superficie de 1,3 million de pieds carrés, il est l’un des 10 plus grands centres commerciaux du pays.

· Placement d’environ 90 millions d’euros dans Citycon Oyj au moyen de l’émission de droits par cette société, afin de financer en partie son acquisition de la société de centres commerciaux norvégienne Sektor Gruppen AS. Ce placement nous permet de conserver notre participation de 15 pour cent dans Citycon, l’un des principaux propriétaires, gestionnaires et promoteurs immobiliers des pays nordiques et baltes dans le secteur des centres commerciaux urbains ayant un marché d’alimentation comme locataire clé.

· Établissement d’une coentreprise détenue à parts égales avec GIC en vue d’acquérir le DCube Retail Mall, situé à Séoul, en Corée du Sud, auprès de Daesung Industries pour une contrepartie totale de 263 millions de dollars américains. Le D-Cube Retail Mall, dont la construction a été achevée en 2011, est un centre commercial de grande qualité productif de revenus situé dans un endroit de choix. Depuis mai 2015, ce centre commercial s’appelle le Hyundai Department Store.

· Formation d’une coentreprise stratégique avec Unibail-Rodamco, la deuxième société de placement immobilier en importance au monde et la plus grande en Europe dans le secteur des immeubles de commerces de détail, en vue d’assurer l’expansion du portefeuille d’immeubles de commerces de détail de l’Office en Allemagne. Cette coentreprise a été formée grâce à l’acquisition indirecte par l’Office d’une participation de 46,1 pour cent dans la plateforme de commerces de détail allemande de Unibail-Rodamco, mfi management fur immobilien AG (mfi), pour un montant de 394 millions d’euros. En outre, l’Office s’est engagé à investir un montant supplémentaire de 366 millions d’euros pour soutenir les stratégies de financement de mfi.

Voici les faits saillants de nos activités de placement après la fin du trimestre :

· Établissement d’une coentreprise avec Health Care REIT, Inc. à raison de 45 pour cent et de 55 pour cent afin de détenir un portefeuille de huit immeubles de cabinets de médecin évalués à 449 millions de dollars américains et situés dans le sud de la Californie. La plupart de ces actifs sont situés dans le triangle d’or, à Beverly Hills, en Californie, un marché de cabinets de médecin de choix où les caractéristiques de l’offre et de la demande sont intéressantes.

· Une société affiliée de Placements dans les instruments de crédit de l’Office d’investissement du RPC Inc., filiale en propriété exclusive de l’Office, a conclu une entente afin d’accorder un prêt à terme garanti de premier rang pouvant atteindre 650 millions de dollars américains à Marina District Finance Company, Inc., qui exploite le Borgata Hotel Casino & Spa, l’un des principaux complexes touristiques de divertissement d’Atlantic City, au New Jersey.

Cession d’actifs

· Après la fin du trimestre, vente de notre participation de 80 pour cent dans Hürth Park à Deka Immobilien GmbH. Le produit de la vente revenant à l’Office s’élève à environ 95 millions d’euros. Situé à Hürth, en Allemagne, ce centre commercial régional avait été acquis en 2010 avec notre partenaire de coentreprise LaSalle Investment Management.

· Signature d’une entente, en partenariat avec BC European Capital IX (BCEC IX), un fonds conseillé par BC Partners, la direction et d’autres co-investisseurs, en vue de vendre une participation de 70 pour cent dans Cequel Communications Holdings, LLC (et sa filiale, Suddenlink) à Altice S.A. À la clôture de la vente proposée, on prévoit que BCEC IX et l’Office recevront chacun un produit d’environ 960 millions de dollars américains ainsi qu’un billet d’environ 200 millions de dollars américains. L’Office et BCEC IX conserveront chacun une participation de 12 pour cent dans la société.

Faits saillants de l’Office

· CPPIB Capital Inc., une filiale en propriété exclusive de l’Office, a récemment procédé à l’émission de billets à moyen terme de cinq ans de 1,0 milliard de dollars. L’émission d’un montant prudent de titres d’emprunt à court et à moyen terme est l’un des moyens auquel l’Office a recours pour gérer ses opérations de placement. L’émission de titres d’emprunt procure à l’Office la souplesse dont il a besoin pour financer des placements qui ne correspondent pas nécessairement au cycle des cotisations. L’Office utilisera le produit net de ce placement privé à des fins générales.

· Patrice Walch-Watson s’est jointe à l’Office à titre de directrice générale principale et avocate-conseil et secrétaire générale, et de membre de l’équipe de la haute direction. Mme Walch-Watson était auparavant une associée à Torys LLP et était spécialisée en fusions et acquisitions, en finance d’entreprise, en privatisation et en gouvernance d’entreprise.

À propos de l’Office d’investissement du régime de pensions du Canada

L’Office d’investissement du régime de pensions du Canada (l’Office) est un organisme de gestion de placements professionnel qui investit, pour le compte de 18 millions de cotisants et de bénéficiaires, les fonds dont le Régime de pensions du Canada (RPC) n’a pas besoin pour verser les prestations de retraite courantes. Afin de diversifier le portefeuille du RPC, l’Office investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe. L’Office a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à New York et à São Paulo. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. L’Office n’a pas de lien de dépendance avec les gouvernements. Au 30 juin 2015, la caisse du RPC totalisait 268,6 milliards de dollars. Pour obtenir de plus amples renseignements à propos de l’Office, veuillez consulter le site www.cppib.com/fr.

Contenu de l'article

POUR PLUS D'INFORMATIONS, CONTACTEZ

Mei Mavin

Directrice, Communications d’entreprise mondiales

Tel: +44 20 3205 3515

mmavin@cppib.com