Une stratégie de gestion active adoptée il y a maintenant 10 ans a généré une valeur ajoutée en dollars nette cumulative de 17,1 milliards de dollars

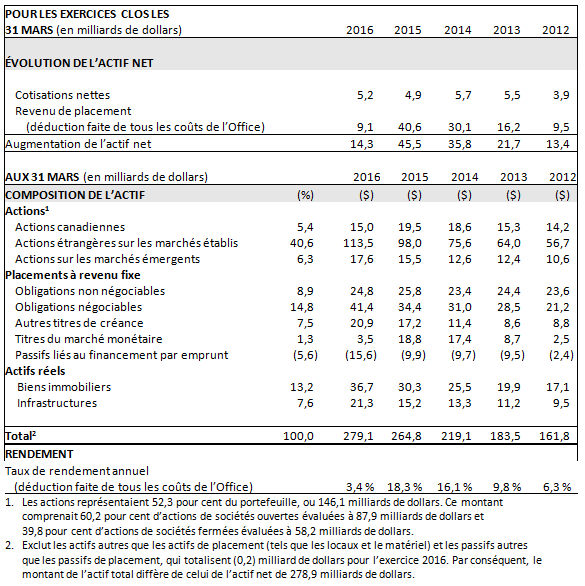

TORONTO (ONTARIO) (le 19 mai 2016) : La caisse du RPC a clôturé son exercice 2016 le 31 mars 2016 avec un actif net de 278,9 milliards de dollars, comparativement à 264,6 milliards de dollars à la fin de l’exercice 2015. Cette augmentation de 14,3 milliards de dollars de l’actif au cours de l’exercice est attribuable à un revenu de placement net de 9,1 milliards de dollars, déduction faite de tous les coûts engagés par l’Office, et à des cotisations nettes au RPC de 5,2 milliards de dollars. Le portefeuille a produit un rendement de placement brut de 3,7 pour cent pour l’exercice 2016, soit 3,4 pour cent déduction faite de tous les coûts.

« Nous avons adopté notre stratégie de gestion active il y a maintenant 10 ans. Cette période de 10 ans représente une période raisonnable sur laquelle nous pouvons évaluer les progrès que nous avons réalisés à ce jour, au moment où nous positionnons notre organisme de façon à optimiser les rendements à long terme, déclare Mark Wiseman, président et chef de la direction de l’Office d’investissement du régime de pensions du Canada (l’Office). La valeur que nous avons générée, qui est supérieure à l’indice de référence de notre stratégie de gestion passive pour cette décennie, ainsi que notre rendement absolu sur 10 exercices, indiquent que l’Office est sans aucun doute sur la bonne voie. Néanmoins, en tant qu’investisseur à long terme, nous ne devons absolument pas oublier que même une décennie est une brève période compte tenu de nos stratégies visant à créer de plus en plus de valeur pour de nombreuses générations de bénéficiaires. Certains de nos programmes de gestion active ne sont exécutés que depuis peu de temps, mais nous poursuivons le perfectionnement des capacités requises pour continuer d’ajouter de la valeur à long terme. Nous croyons que la grande maturité de nos programmes ainsi que la qualité et la diversification des actifs de notre portefeuille généreront encore plus de valeur ajoutée au cours des décennies à venir. »

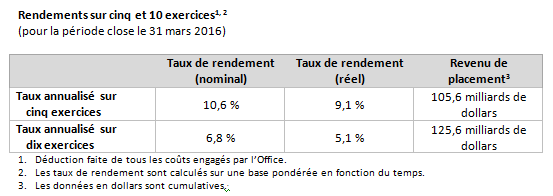

Durant la période de 10 ans qui comprend l’exercice 2016, l’Office a versé un revenu de placement net cumulatif de 125,6 milliards de dollars à la caisse, déduction faite de tous les coûts qu’il a engagés, et 160,6 milliards de dollars depuis sa création en 1999. Autrement dit, plus de 57 pour cent des actifs cumulatifs de la caisse découlent du revenu des placements.

« Au cours des douze derniers mois, malgré l’un des contextes d’investissement les plus difficiles des dernières années et des marchés boursiers en général défavorables, la caisse du RPC a généré un profit modéré. Ce résultat prouve les avantages que présente un portefeuille mondial résilient et grandement diversifié. Il met également en lumière l’incidence en temps réel de la volatilité des marchés à court terme et étaye la raison pour laquelle nous mettons l’accent sur les résultats à long terme, ajoute M. Wiseman. En particulier, nous avons pu constater le contraste frappant entre l’important redressement qui a caractérisé le dernier trimestre de l’exercice 2015 et le déclin généralisé qui s’est installé durant le même trimestre du dernier exercice. Nous avons observé une volatilité semblable d’un trimestre à l’autre sur le plan des devises, qui ont fluctué radicalement au cours de l’exercice. Mais il est important de souligner que nous surveillons cette volatilité, en nous concentrant sans relâche sur un horizon à long terme. »

D’autres facteurs ont contribué aux solides résultats de l’Office au cours de l’exercice 2016, comme le profit global généré par les actions de sociétés fermées, les titres à revenu fixe et les biens immobiliers qui composent notre portefeuille. La diversification de la caisse sur le plan des devises a également eu une incidence positive sur son taux de rendement, le dollar canadien s’étant modérément déprécié par rapport à la plupart des devises au cours de l’exercice.

« Durant l’exercice, chacun de nos programmes de placement s’est révélé très efficace, générant des rendements favorables pour la caisse. Nous avons continué de constater les avantages que présente un portefeuille grandement diversifié sur le plan de la géographie et des catégories d’actifs, et nos actifs privés ont servi de refuge sûr contre les violents soubresauts des marchés publics, déclare M. Wiseman. Les professionnels extrêmement qualifiés de nos bureaux situés partout dans le monde ont procédé à un certain nombre d’opérations internationales complexes qui ajouteront de la valeur à la caisse pour des années à venir. »

La caisse du RPC est un portefeuille mondial composé d’actifs libellés en de nombreuses monnaies étrangères, et nous ne couvrons généralement pas le risque de change par rapport au dollar canadien. Par conséquent, lorsque le dollar canadien se déprécie comme il l’a fait en 2015, la caisse bénéficie de profits de change. Par le fait même, lorsque le dollar canadien s’apprécie, comme il l’a fait récemment, la caisse subit des pertes de change. L’exposition la plus importante de la caisse au risque de change est son exposition au dollar américain. Durant l’exercice 2016, le dollar canadien s’est déprécié de 2,1 pour cent par rapport au dollar américain. Nous croyons qu’une couverture coûteuse des placements étrangers n’est pas appropriée pour la caisse du RPC. Même si les fluctuations des taux de change peuvent influer considérablement sur nos résultats au cours d’un exercice ou trimestre donné, nous ne nous attendons pas à ce qu’elles aient une incidence importante sur le rendement à long terme de la caisse.

Viabilité à long terme

La capitalisation et les obligations multigénérationnelles du Régime de pensions du Canada nécessitent un horizon de placement exceptionnellement long. Pour atteindre ses objectifs de placement à long terme, l’Office constitue un portefeuille et investit dans des actifs qui permettront de générer et d’optimiser les rendements à long terme ajustés en fonction des risques. Par conséquent, le rendement à long terme des placements est une mesure plus appropriée de la performance de l’Office que les rendements générés pour un trimestre donné ou un seul exercice.

Dans le plus récent rapport triennal publié en décembre 2013, l’actuaire en chef du Canada a de nouveau confirmé qu’au 31 décembre 2012, le RPC demeure viable, selon son taux de cotisation actuel de 9,9 pour cent, tout au long de la période de 75 ans visée dans ce rapport. Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle la caisse atteindra un taux de rendement réel hypothétique de 4,0 pour cent, lequel tient compte de l’incidence de l’inflation. Le taux de rendement nominal net annualisé sur 10 exercices de 6,8 pour cent, qui correspond à un rendement réel de 5,1 pour cent, enregistré par l’Office est passablement supérieur à l’hypothèse prévue par l’actuaire en chef pour cette même période. Ces données sont présentées déduction faite de tous les coûts engagés par l’Office, conformément à l’approche utilisée par l’actuaire en chef.

Ce rapport de l’actuaire en chef révèle également que le montant des cotisations au RPC devrait excéder celui des prestations annuelles jusqu’en 2023. Par la suite, une partie du revenu de placement de l’Office devra servir au versement des prestations.

Rendement par rapport à l’indice de référence

L’Office évalue sa performance en fonction d’un indice de référence fondé sur le marché, le portefeuille de référence, qui représente un portefeuille à gestion passive composé de placements sur les marchés publics qui sont raisonnablement susceptibles de générer les rendements à long terme nécessaires pour assurer la viabilité du RPC selon le taux de cotisation actuel.

Au cours de l’exercice 2016, le rendement net de 3,4 pour cent de la caisse du RPC a dépassé de 4,4 pour cent celui du portefeuille de référence, ce qui a généré une valeur ajoutée en dollars nette de 11,2 milliards de dollars par rapport au rendement du portefeuille de référence, déduction faite de tous les coûts engagés par l’Office.

Compte tenu de notre horizon à long terme, nous suivons les rendements à valeur ajoutée cumulatifs depuis le 1er avril 2006, soit depuis la création du portefeuille de référence. La valeur ajoutée cumulative pour les 10 derniers exercices totalise 17,1 milliards de dollars, déduction faite de tous les coûts engagés par l’Office.

« Non seulement nous accordons une grande priorité au rendement total de la caisse, mais nous considérons la valeur ajoutée en dollars comme une importante mesure de la performance, affirme M. Wiseman. Au cours des 10 premières années de notre stratégie de gestion active, nous avons généré beaucoup de valeur pour les cotisants et bénéficiaires du RPC, ce qui n’aurait pas été le cas avec une stratégie de gestion passive. Nous nous attendons à ce que, au cours de la prochaine décennie, il y ait de bons et de moins bons exercices, mais nous maintiendrons le cap en exécutant notre stratégie à long terme prudente et responsable. Ainsi, malgré l’exceptionnelle valeur ajoutée générée durant l’exercice 2016 par rapport à notre indice de référence, nous savons que cela ne sera pas le cas pour chacun de nos exercices. »

Total des coûts

Pour l’exercice 2016, les coûts totaux de l’Office comprenaient des charges d’exploitation de 876 millions de dollars, ou 32 points de base, des frais de gestion des placements de 1 330 millions de dollars et des coûts de transaction de 437 millions de dollars. L’Office présente ces trois catégories de coûts puisque chacune d’elles est très différente sur le plan de l’objectif, de la substance et de la variabilité. Nous présentons les frais de gestion des placements et les coûts de transaction que nous engageons par catégorie d’actifs, et le revenu de placement net généré par nos programmes est présenté déduction faite de ces frais et coûts. Nous présentons ensuite la performance globale de la caisse déduction faite de ces frais et coûts, ainsi que les charges d’exploitation globales de l’Office.

Les charges d’exploitation de l’Office enregistrées au cours de l’exercice 2016 reflètent la hausse des charges de personnel et des frais généraux, notamment l’augmentation du nombre d’employés et des coûts des locaux relatifs à notre siège social et à nos six bureaux situés à l’étranger. Elles témoignent également de l’expansion continue des activités de l’Office et du perfectionnement des capacités nécessaires au soutien de plus de 25 programmes de placement distincts. Les charges d’exploitation à l’étranger ont compté pour environ 30 pour cent des charges d’exploitation totales.

Les frais de gestion des placements et les coûts de transaction de l’exercice 2016 reflètent la croissance continue du volume et de la complexité de nos activités de placement.

La hausse des frais de gestion des placements est en partie attribuable à l’augmentation continue du nombre d’engagements pris envers des gestionnaires externes et du niveau moyen des actifs gérés par ces derniers à mesure que la caisse continue de s’accroître.

L’augmentation des coûts de transaction correspond à une hausse importante des activités de placement. Au cours de l’exercice, nous avons effectué 10 opérations internationales évaluées à plus de un milliard de dollars, chacune supposant un contrôle diligent et des négociations complexes, et nous avons travaillé assidûment pour investir efficacement des capitaux. Compte tenu de leur nature, ces coûts varient d’un exercice à l’autre en fonction du nombre, de la taille et de la complexité de nos activités de placement au cours d’une période donnée.

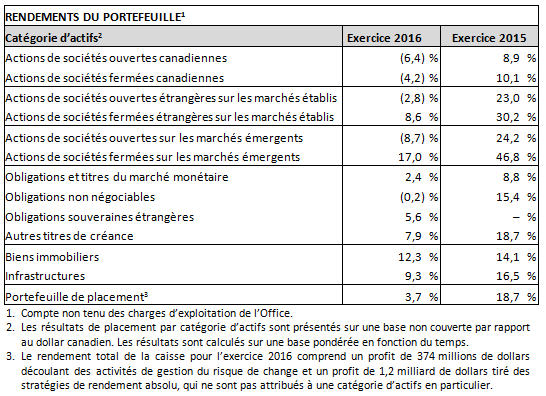

Rendement du portefeuille par catégorie d’actifs

Le tableau ci-dessous présente le rendement du portefeuille par catégorie d’actifs. Une ventilation plus détaillée du rendement par service de placement est présentée dans le rapport annuel de l’Office pour l’exercice 2016, qui est accessible à l’adresse suivante : www.cppib.com.

Composition de l’actif

Au cours de l’exercice 2016, nous avons continué de diversifier le portefeuille selon les caractéristiques de risque/rendement des divers actifs et des différentes régions géographiques. Les actifs canadiens représentaient 19,1 pour cent du portefeuille et totalisaient 53,3 milliards de dollars. Les actifs à l’étranger représentaient 80,9 pour cent du portefeuille et totalisaient 225,8 milliards de dollars.

Faits saillants des activités de placement

Au cours de l’exercice 2016, l’Office a conclu 60 opérations de plus de 200 millions de dollars chacune, réparties dans 12 pays situés partout dans le monde. Voici les faits saillants de l’exercice :

Placements privés

· Acquisition, en partenariat avec OMERS et le Régime de retraite des enseignantes et des enseignants de l’Ontario, de Skyway Concession Company LLC (SCC) pour une contrepartie totale de 2,9 milliards de dollars américains. L’Office, OMERS et le Régime de retraite des enseignantes et des enseignants de l’Ontario détiennent chacun une participation de 33,33 pour cent dans SCC et ont chacun effectué un placement en titres de capitaux propres d’environ 560 millions de dollars américains. SCC assure la gestion, l’exploitation et l’entretien d’une autoroute à péage surélevée de 12,6 km située à Chicago, en vertu d’une convention de concession d’une durée restante de 88 ans.

· Acquisition conjointe de Petco Animal Supplies, Inc. (Petco) avec CVC Capital Partners pour une contrepartie totale d’environ 4,6 milliards de dollars américains. Petco est un important détaillant spécialisé dans la nourriture, les accessoires et les services de premier choix destinés aux animaux de compagnie et exploite plus de 1 400 emplacements situés partout aux États-Unis, au Mexique et à Porto Rico.

· Signature d’une entente avec Wolf Infrastructure Inc. visant la création d’une entité d’investissement dans les infrastructures énergétiques du secteur intermédiaire de l’Ouest canadien. Wolf mettra l’accent sur des occasions permettant de créer de la valeur grâce à une gestion active et à l’exploitation des actifs détenus par l’entité d’investissement. L’Office fournira un financement par capitaux propres pour soutenir la stratégie de Wolf, son objectif étant d’investir initialement plus de un milliard de dollars dans le secteur.

· En partenariat avec la direction d’Antares, acquisition d’Antares Capital par l’entremise d’Antares Holdings, une filiale de Placements dans les instruments de crédit de l’Office d’investissement du RPC Inc., pour une contrepartie totale d’environ 12 milliards de dollars américains. Le placement en titres de capitaux propres de Placements dans les instruments de crédit de l’Office d’investissement du RPC Inc. s’élevait à environ 3,9 milliards de dollars américains. Antares est un important prêteur à des promoteurs de capital-investissement du marché intermédiaire aux États-Unis.

Placements sur les marchés publics

· Placement de 3,2 milliards de yuans (688 millions de dollars canadiens) dans les actions ordinaires de la Postal Savings Bank of China (PSBC). Comptant plus de 400 millions de clients de détail et près de 40 000 succursales, PSBC est la plus importante banque de la Chine selon le nombre de clients et le réseau de distribution et la sixième banque en importance du pays selon le total de l’actif.

· Acquisition de 52,9 millions d’actions ordinaires d’Entertainment One Ltd. (eOne) pour un montant de 142,4 millions de livres. À la suite de ce placement, l’Office a participé à l’émission subséquente de droits d’eOne ainsi qu’à des achats sur le marché libre, augmentant ainsi sa participation pro forma, qui s’établit maintenant à environ 19,8 pour cent, pour un total de plus de 190 millions de livres investis. eOne est l’une des principales sociétés de divertissement indépendantes du monde dans le secteur du film et de la télévision.

· Placement de 378 millions de dollars américains dans Enstar Group Limited (Enstar), une compagnie mondiale d’assurance spécialisée, au moyen de deux opérations qui ont permis d’acquérir une participation globale d’environ 14 pour cent. En juin 2015, l’Office a investi 267 millions de dollars américains pour acquérir une participation de 9,9 pour cent dans Enstar. En mars 2016, l’Office a effectué un placement supplémentaire de 111 millions de dollars américains dans Enstar pour obtenir une participation additionnelle de 3,8 pour cent. Enstar est l’un des principaux acquéreurs et gestionnaires de blocs fermés de polices d’assurance de dommages.

Placements immobiliers

· Formation d’une coentreprise avec Welltower Inc. visant l’achat d’une participation de 97,5 pour cent dans Aston Gardens, un portefeuille de six immeubles d’habitation pour personnes âgées en Floride, pour un prix d’achat global de 555 millions de dollars américains. L’Office est propriétaire de 45 pour cent de la coentreprise, et Welltowers détient la participation restante de 55 pour cent. Le portefeuille d’Aston Gardens comprend six immeubles d’habitation situés en Floride et principalement destinés à des personnes âgées autonomes. Ces immeubles, qui sont financés de manière privée, sont dotés au total de 1 930 logements locatifs.

· Formation d’une coentreprise de logements pour étudiants, Scion Student Communities LP, avec GIC et The Scion Group LLC (Scion). Par l’entremise de sa filiale UHC Acquisition Sub LLC, cette coentreprise a signé une entente visant l’acquisition de University House Communities Group, Inc. (UHC), un important portefeuille de logements pour étudiants aux États-Unis, pour une contrepartie totale d’environ 1,4 milliard de dollars américains, qui comprend le coût d’achèvement des projets d’aménagement en cours. Par l’entremise de cette coentreprise, l’Office et GIC détiendront chacun une participation de 47,5 pour cent dans UHC, et Scion détiendra la participation restante de cinq pour cent.

· Engagement à investir un montant additionnel de un milliard de dollars américains dans Goodman China Logistics Partnership (GCLP), conformément à la participation de 80 pour cent de l’Office dans cette coentreprise établie avec Goodman Group en 2009 afin de détenir et d’aménager des actifs logistiques en Chine continentale. À ce jour, l’Office s’est engagé à investir 2,6 milliards de dollars américains dans GCLP, qui a maintenant investi dans 45 projets logistiques sur 16 marchés chinois.

· Formation d’une coentreprise stratégique avec Unibail-Rodamco, la deuxième société de placement immobilier en importance au monde et la plus grande en Europe dans le secteur des immeubles de commerces de détail, en vue d’assurer l’expansion du portefeuille d’immeubles de commerces de détail de l’Office en Allemagne. Cette coentreprise a été formée grâce à l’acquisition indirecte par l’Office d’une participation de 46,1 pour cent dans la plateforme de commerces de détail allemande de Unibail-Rodamco, le placement initial en titres de capitaux propres s’élevant à 394 millions d’euros. En outre, l’Office s’est engagé à investir un montant supplémentaire de 366 millions d’euros pour soutenir les stratégies de placement de Unibail-Rodamco Germany.

Partenariats de placement

· Acquisition d’une participation d’environ 20 pour cent dans Homeplus, l’entreprise sud-coréenne de Tesco, pour un montant de 534 millions de dollars américains, dans le cadre d’un consortium dirigé par MBK Partners. La valeur totale de l’opération s’élève à environ six milliards de dollars américains. Homeplus est l’un des détaillants multicanaux les plus importants de la Corée du Sud et se classe au deuxième rang des hypermarchés et des supermarchés.

Voici les faits saillants de nos activités de placement après la fin de l’exercice :

· Signature d’une entente, par l’entremise d’une filiale en propriété exclusive de l’Office, visant l’achat de 40 pour cent de Glencore Agricultural Products (Glencore Agri) auprès de Glencore plc pour un montant de 2,5 milliards de dollars américains. Glencore Agri est une société de production de grains et de graines oléagineuses intégrée à l’échelle mondiale qui détient des installations portuaires et des actifs de logistique, d’entreposage et de traitement de grande qualité au Canada, en Australie, en Amérique du Sud et en Europe. La transaction devrait se conclure au deuxième semestre de l’année civile 2016.

· Signature d’une entente avec Cinven visant l’acquisition conjointe de Hotelbeds Group (Hotelbeds) pour une valeur d’entreprise totale de 1,165 milliard d’euros. Hotelbeds est l’une des plus importantes banques de lits interentreprises indépendante du monde, offrant des chambres d’hôtel à l’industrie du voyage à partir de son portefeuille de 75 000 hôtels situés dans plus de 180 pays.

Cession d’actifs

· Vente de notre participation de 45 pour cent dans deux actifs, le centre commercial Oakwood Plaza (à Hollywood, en Floride) et le projet d’aménagement Dania Pointe (à Dania Beach, en Floride). Le produit de la vente revenant à l’Office s’élève à environ 91,3 millions de dollars américains. Oakwood Plaza a été acquis en 2010, et le projet d’aménagement Dania Pointe, en 2014 en partenariat avec notre coentrepreneur Kimco Realty.

· Capital London Fund, dont l’Office détient 80 pour cent des capitaux propres, a vendu le 55 Bishopsgate, un immeuble de bureaux situé à Londres, au Royaume-Uni. Le produit de la vente qui revient à l’Office s’élève à environ 150 millions de livres. Le placement dans cet immeuble avait été effectué en 2006.

· Vente de notre participation indirecte de 45 pour cent dans le 600 Lexington Avenue, un immeuble de bureaux de Midtown Manhattan. Le produit de la vente revenant à l’Office s’élève à environ 79 millions de dollars américains. Cet immeuble avait été acquis en 2010 et était détenu avec notre partenaire de coentreprise SL Green.

Faits saillants de l’Office

· Collaboration avec Indices S&P Dow Jones et son partenaire en analytique, RobecoSAM, pour l’élaboration de l’indice mondial S&P de création de valeur à long terme, conçu pour évaluer les sociétés qui ont le potentiel de créer de la valeur à long terme en fonction de critères de viabilité et de qualité financière. Six des investisseurs institutionnels les plus importants du monde, dont l’Office, ont accordé leur soutien à l’indice, qui est un puissant catalyseur capable d’influencer le comportement des entreprises et des investisseurs. Pour souligner immédiatement ce potentiel, l’Office et d’autres investisseurs se sont initialement engagés à investir environ deux milliards de dollars américains dans des fonds qui surveillent l’indice. La création de l’indice était une recommandation clé découlant de l’initiative Focusing Capital on the Long Term de l’Office.

· CPPIB Capital Inc. (CPPIB Capital), une filiale en propriété exclusive de l’Office, a procédé à deux émissions de titres d’emprunt en 2016. En janvier 2016, CPPIB Capital a procédé à une émission de titres d’emprunt consistant en billets à terme de trois ans totalisant 1,25 milliard de dollars. En mai 2015, CPPIB Capital a procédé à l’émission de billets à moyen terme de cinq ans de 1,0 milliard de dollars. L’émission d’un montant prudent de titres d’emprunt à court et à moyen terme est l’un des moyens auxquels l’Office a recours pour gérer ses opérations de placement. L’émission de titres d’emprunt procure à l’Office la souplesse dont il a besoin pour financer des placements qui ne correspondent pas nécessairement au cycle des cotisations. L’Office utilisera le produit net de ces deux placements privés à des fins générales.

· En octobre 2015, nous avons officiellement ouvert un nouveau bureau à Mumbai, la capitale financière de l’Inde. Il s’agit de notre septième bureau situé à l’étranger. Le bureau de Mumbai permet à l’Office d’intensifier sa présence mondiale et d’améliorer sa stratégie visant à établir un portefeuille de placements diversifié. Grâce à cette présence en Inde, l’Office pourra mieux repérer de nouvelles occasions de placement à l’aide de l’expertise et des partenariats locaux, tout en surveillant ses actifs actuels.

· Annonce de la nomination des membres de l’équipe de la haute direction suivants :

o Patrice Walch-Watson s’est jointe à l’Office à titre de directrice générale principale, avocate-conseil et secrétaire générale. Mme Walch-Watson était auparavant une associée à Torys LLP et était spécialisée en fusions et acquisitions, en finance d’entreprise, en privatisation et en gouvernance d’entreprise.

o Mary Sullivan a été nommée directrice générale principale et chef de la gestion des talents. Elle s’est jointe à l’Office après avoir travaillé pour Holt Renfrew & Cie, limitée, où elle était vice-présidente principale des ressources humaines. Elle fera bénéficier l’Office de son grand leadership et de la vaste expérience qu’elle a acquise dans des sociétés canadiennes et mondiales renommées.

À propos de l’Office d’investissement du régime de pensions du Canada

L’Office d’investissement du régime de pensions du Canada (l’Office) est un organisme de gestion de placements professionnel qui investit, pour le compte de 19 millions de cotisants et de bénéficiaires, les fonds dont le Régime de pensions du Canada (RPC) n’a pas besoin pour verser les prestations de retraite courantes. Afin de diversifier le portefeuille du RPC, l’Office investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe. L’Office a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York et à São Paulo. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. L’Office n’a pas de lien de dépendance avec les gouvernements. Au 31 mars 2016, la caisse du RPC totalisait 278,9 milliards de dollars. Pour obtenir plus de renseignements sur l’Office, veuillez visiter www.cppib.com/fr ou nous suivre sur LinkedIn ou Twitter.

Contenu de l'article

POUR PLUS D'INFORMATIONS, CONTACTEZ

Dan Madge

Directeur principal, Relations avec les médias

Tél. : +1 416 868 8629

dmadge@cppib.com

Mei Mavin

Directrice, Communications d’entreprise

Tél. : +44 20 3205 3515

mmavin@cppib.com