L’actif de la caisse approche le demi-billion de dollars avec sept années d’avance par rapport aux prévisions établies à sa création

Voici les faits saillants :

- Rendement annuel net record de 20,4 pour cent

- Rendement net sur 10 exercices de 10,8 pour cent

- Hausse de l’actif net de 87,6 milliards de dollars

TORONTO (ONTARIO) (le 20 mai 2021) : L’Office d’investissement du régime de pensions du Canada (Investissements RPC) a clôturé l’exercice le 31 mars 2021, avec un actif net de 497,2 milliards de dollars, comparativement à 409,6 milliards de dollars à la fin de l’exercice 2020. Cette augmentation de l’actif net de 87,6 milliards de dollars est attribuable à un bénéfice net de 83,9 milliards de dollars, déduction faite de tous les coûts, et à des cotisations nettes au Régime de pensions du Canada (le RPC) de 3,7 milliards de dollars.

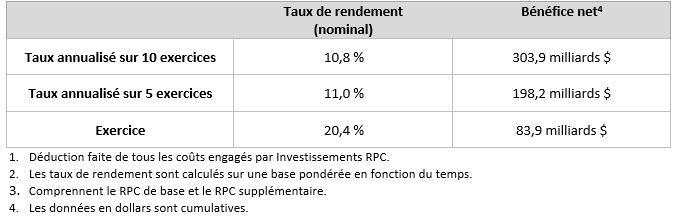

Pour l’exercice considéré, la caisse a généré un rendement de 20,4 pour cent, déduction faite de tous les coûts, soit le rendement le plus élevé depuis sa création. La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements nets nominaux annualisés sur 10 et sur cinq exercices de 10,8 pour cent et de 11,0 pour cent, respectivement.

Investissements RPC continue de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus, en tenant compte des facteurs pouvant avoir un effet sur le financement du RPC et sur sa capacité à s’acquitter de ses obligations financières. Le RPC est destiné à servir les intérêts des cotisants et des bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations futures. Par conséquent, les résultats à long terme constituent une mesure plus appropriée de la performance d’Investissements RPC que les résultats trimestriels ou annuels.

Au cours de la période de cinq exercices incluant l’exercice 2021, Investissements RPC a contribué à hauteur de 198,2 milliards de dollars au bénéfice net cumulatif de la caisse, déduction faite des coûts engagés par Investissements RPC. Depuis sa création en 1999, Investissements RPC a fourni un apport de 343,7 milliards de dollars à la caisse sur une base nette.

« La caisse a enregistré un rendement exceptionnel au cours de l’exercice 2021, tous les services de placement ayant tiré parti de la remontée des marchés boursiers mondiaux à la suite des baisses marquées observées à la fin de l’exercice 2020, a déclaré John Graham, président et chef de la direction d’Investissements RPC. Les marchés sont passés d’un extrême à l’autre au cours de l’exercice, atteignant de nouveaux sommets après avoir touché des creux importants à peine 12 mois auparavant. Notre rigueur nous permet de maintenir la caisse sur la bonne voie, mettant en évidence notre résilience en situation de crise et notre forte croissance lors des phases ascendantes. Grâce à une diversification optimale, y compris l’accès à des actifs privés, la caisse continue d’offrir un rendement comme prévu. »

Investissements RPC a établi un plan d’affaires ambitieux à l’aube de l’exercice 2021, alors que la pandémie mondiale atteignait nos bureaux sur cinq continents. La quasi-totalité des employés ont commencé à travailler à distance pour demeurer en sécurité et aider à protéger nos collectivités. Les circonstances ont eu une incidence sur nos activités d’affaires courantes, y compris les rencontres en personne avec des partenaires et des sociétés de portefeuille. Les équipes à l’échelle de l’organisme se sont adaptées rapidement afin d’assurer la mise en œuvre complète de notre plan d’affaires et l’exercice de nos activités normales, notamment la gestion des actifs existants et la conclusion de centaines de nouvelles transactions, tout en respectant des normes élevées en matière de gestion des risques et de conformité.

« L’organisme n’a jamais interrompu ses activités, en dépit des difficultés personnelles et professionnelles à les exercer dans le contexte d’une pandémie mondiale. Tous se sont attelés à la tâche, et ont collaboré à distance pour servir au mieux les intérêts des cotisants et des bénéficiaires du RPC. L’atteinte de solides résultats qui contribuent à la viabilité de la caisse permet de dissiper au moins une éventuelle inquiétude pour des millions de ménages. Il n’y a pas de plus grande motivation pour nous conformément à l’esprit de notre mandat », a ajouté M. Graham.

Les six services de placement ont affiché des rendements positifs au cours de l’exercice. Les actions mondiales tant sur les marchés émergents qu’établis ont contribué aux rendements importants des placements de la caisse. En dépit de l’effervescence des marchés, des pertes de change de 35,5 milliards de dollars ont réduit les profits de la caisse en raison de l’appréciation du dollar canadien par rapport au dollar américain au cours de l’exercice.

« La diversification, la prise de risques prudente dans la sélection des placements et les équipes mondiales de haut calibre ont fait grandement progresser la caisse, dont l’actif approche la barre du demi-billion de dollars environ sept ans plus tôt que nous l’avions prévu à la création de l’organisme », a souligné M. Graham.

Rendements sur 10 et cinq exercices1, 2, 3

(pour l’exercice clos le 31 mars 2021)

Rendement du compte de base du RPC et du compte supplémentaire du RPC

Le compte de base du RPC a clôturé l’exercice le 31 mars 2021, avec un actif net de 490,9 milliards de dollars, comparativement à 407,3 milliards de dollars à la fin de l’exercice 2020. Cette augmentation de l’actif net de 83,6 milliards de dollars est attribuable à un bénéfice net de 83,5 milliards de dollars, déduction faite de tous les coûts, et à des cotisations nettes au RPC de base de 0,1 milliard de dollars. Le compte de base du RPC a réalisé un rendement net de 20,5 pour cent pour l’exercice.

Le compte supplémentaire du RPC a clôturé l’exercice le 31 mars 2021, avec un actif net de 6,3 milliards de dollars, comparativement à 2,3 milliards de dollars à la fin de l’exercice 2020. Cette augmentation de 4,0 milliards de dollars de l’actif net est attribuable à un bénéfice net de 0,4 milliard de dollars et à des cotisations nettes au RPC supplémentaire de 3,6 milliards de dollars. Le compte supplémentaire du RPC a réalisé un rendement net de 11,6 pour cent pour l’exercice.

Le RPC supplémentaire, qui a été créé en 2019, diffère du RPC de base quant aux cotisations, au profil de placement et aux niveaux de risque cibles en raison de la conception et de la capitalisation propres à chacun. Nous prévoyons ainsi que le rendement des placements de chacune de ces composantes différera chaque trimestre.

Viabilité à long terme

Tous les trois ans, le Bureau de l’actuaire en chef effectue un examen indépendant de la viabilité du RPC de base et du RPC supplémentaire pour les 75 prochaines années. Dans le plus récent rapport triennal publié en décembre 2019, l’actuaire en chef a de nouveau confirmé qu’au 31 décembre 2018, le RPC de base et le RPC supplémentaire demeurent viables, tout au long de la période de projection de 75 ans, selon les taux de cotisation prévus par la loi.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement réel annuel moyen du compte de base du RPC, déduction faite de tous les coûts, sera de 3,95 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2018. En ce qui a trait au compte supplémentaire du RPC, ces prévisions reposent sur l’hypothèse correspondante selon laquelle le taux de rendement réel annuel moyen du compte supplémentaire du RPC sera de 3,38 pour cent.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements réels nets annualisés sur 10 et sur cinq exercices de 9,1 pour cent.

Rendement relatif par rapport aux portefeuilles de référence

Investissements RPC a établi des portefeuilles à gestion passive d’indices de marchés publics appelés « portefeuilles de référence », qui reflètent le niveau de risque de marché cible que nous jugeons approprié pour le compte de base du RPC et le compte supplémentaire du RPC. Ces portefeuilles servent également de points de référence pour l’évaluation de la performance à long terme de la caisse. Le rendement relatif d’Investissements RPC par rapport aux portefeuilles de référence peut être évalué en dollars, soit la valeur ajoutée en dollars, déduction faite de tous les coûts.

Sur une base relative, les portefeuilles de référence combinés ont affiché un rendement de 30,4 pour cent, ce qui est supérieur de 10,0 pour cent au rendement net de 20,4 pour cent de la caisse. Par conséquent, pour l’exercice 2021, la valeur ajoutée en dollars nette correspond à un montant négatif de 35,3 milliards de dollars pour la caisse.

Le compte de base du RPC a généré un rendement net de 20,5 pour cent, qui a été inférieur de 10,0 pour cent au rendement de 30,5 pour cent de son portefeuille de référence, ce qui correspond à un montant négatif de 35,2 milliards de dollars au titre de la valeur ajoutée en dollars nette sur un exercice, déduction faite de tous les coûts. Le compte supplémentaire du RPC a généré un rendement net de 11,6 pour cent, qui a été inférieur de 5,4 pour cent au rendement de 17,0 pour cent de son portefeuille de référence, ce qui correspond à un montant négatif de 93,7 millions de dollars au titre de la valeur ajoutée en dollars nette sur un exercice, déduction faite de tous les coûts.

Sur un horizon de placement à long terme, la croissance de la caisse tient non seulement à la valeur ajoutée pour un exercice donné, mais également à l’incidence cumulative du réinvestissement continu des profits (ou des pertes). Nous calculons la valeur ajoutée en dollars composée comme étant l’excédent de la valeur en dollars nette totale qu’Investissements RPC a ajoutée à la caisse au moyen de toutes les sources de gestion active, sur les rendements des portefeuilles de référence. Investissements RPC a généré une valeur ajoutée en dollars composée de 28,4 milliards de dollars, déduction faite de tous les coûts, depuis l’adoption de la stratégie de gestion active le 1er avril 2006.

Bien que les portefeuilles de référence offrent une mesure comparable du niveau de risque requis pour respecter le mandat d’investissement à long terme de la caisse, Investissements RPC a constitué de manière délibérée et prudente un portefeuille beaucoup plus diversifié, notamment sur le plan des types d’actifs, des régions géographiques et des secteurs, et comptant de fortes pondérations en actions de sociétés fermées et en actifs réels. Ce portefeuille est conçu pour réduire au minimum la volatilité à court terme et générer des rendements plus constants par rapport à un portefeuille surtout exposé aux marchés boursiers. Notre stratégie de gestion active a permis à la caisse d’afficher un rendement supérieur à ceux des portefeuilles de référence sur une base cumulée depuis sa mise en œuvre, les placements à gestion active affichant une volatilité moindre, tout en constituant une valeur refuge en période de crise.

Gestion des coûts engagés par Investissements RPC

Investissements RPC s’est engagé à assurer une gestion rigoureuse des coûts alors que nous continuons de créer une plateforme concurrentielle à l’échelle mondiale qui améliorera notre capacité à investir à long terme. Le rendement de la caisse, tout comme le bénéfice net généré par chaque service de placement, est présenté déduction faite des coûts.

Afin de générer un bénéfice net de 83,9 milliards de dollars, Investissements RPC a engagé, de façon directe et indirecte, des charges d’exploitation de 1 417 millions de dollars, des frais de gestion des placements versés aux gestionnaires externes de 2 723 millions de dollars et des coûts de transaction de 291 millions de dollars. Au total, ces coûts se chiffrent à 4 431 millions de dollars pour l’exercice 2021, comparativement à 3 452 millions de dollars pour l’exercice précédent.

Les charges d’exploitation ont totalisé 1 417 millions de dollars, ce qui représente 31,4 cents par tranche de 100 dollars d’actifs investis, comparativement à 1 254 millions de dollars ou 30,6 cents pour l’exercice 2020. Le ratio des charges d’exploitation de 31,4 cents est comparable à la moyenne sur cinq ans de 31,5 cents, et ce, tout en continuant à accroître nos capacités en matière de technologie et à renforcer notre bassin de talents à l’échelle mondiale. Les frais de gestion des placements ont augmenté de 915 millions de dollars au cours de l’exercice, en raison de la hausse des actifs sous gestion confiés à des gestionnaires de fonds externes, de la croissance des fonds sur les marchés émergents et de l’augmentation des commissions de performance payées aux gestionnaires de fonds relativement aux stratégies sur les marchés publics et aux biens immobiliers. Les commissions de performance sont payées aux gestionnaires externes lorsque le rendement touché par Investissements RPC est supérieur au rendement prévu, ce qui contribue à assurer l’harmonisation des intérêts. Les coûts de transaction ont diminué de 99 millions de dollars par rapport à l’exercice précédent, car nous avons effectué un moins grand nombre de placements sur les marchés privés. Les coûts de transaction varient d’un exercice à l’autre puisqu’ils sont directement liés au nombre, à la taille et à la complexité de nos activités de placement au cours d’une période donnée.

En outre, Investissements RPC a engagé des coûts de financement liés à son recours au levier financier. Le solide bilan d’Investissements RPC, qui bénéficie d’une notation de « AAA », offre un accès à une gamme toujours plus large d’options de financement rentables afin d’effectuer des placements additionnels et plus diversifiés tout en respectant les cibles de la caisse en ce qui a trait au risque et aux liquidités. Les coûts de financement comprennent les charges liées à diverses stratégies génératrices de levier financier, qui vont de l’émission de titres d’emprunt aux opérations sur dérivés. Les coûts de financement se chiffrent à 1 217 millions de dollars pour l’exercice 2021, en baisse de près de 50 pour cent par rapport à 2 429 millions de dollars pour l’exercice précédent. La diminution de 1 212 millions de dollars par rapport à l’exercice précédent est attribuable à la baisse des taux d’intérêt effectifs sur le marché.

Une ventilation des coûts pour les comptes de base et supplémentaire du RPC est présentée dans le rapport annuel d’Investissements RPC pour l’exercice 2021, qui est disponible à l’adresse www.investissementsrpc.com.

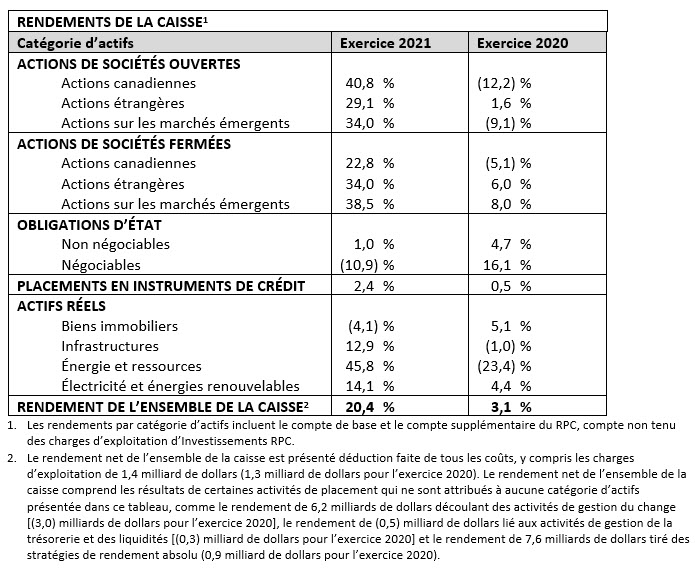

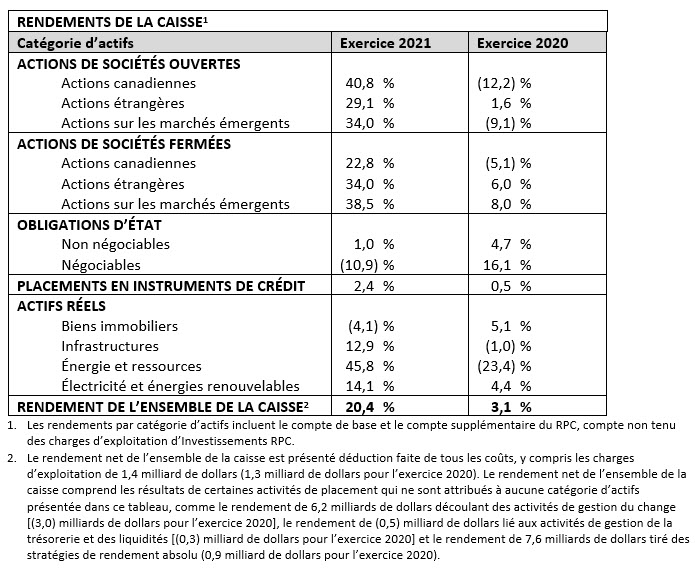

Rendement du portefeuille par catégorie d’actifs

Le tableau ci-après présente le rendement de la caisse par catégorie d’actifs. Une ventilation plus détaillée du rendement par service de placement est présentée dans le rapport annuel d’Investissements RPC pour l’exercice 2021.

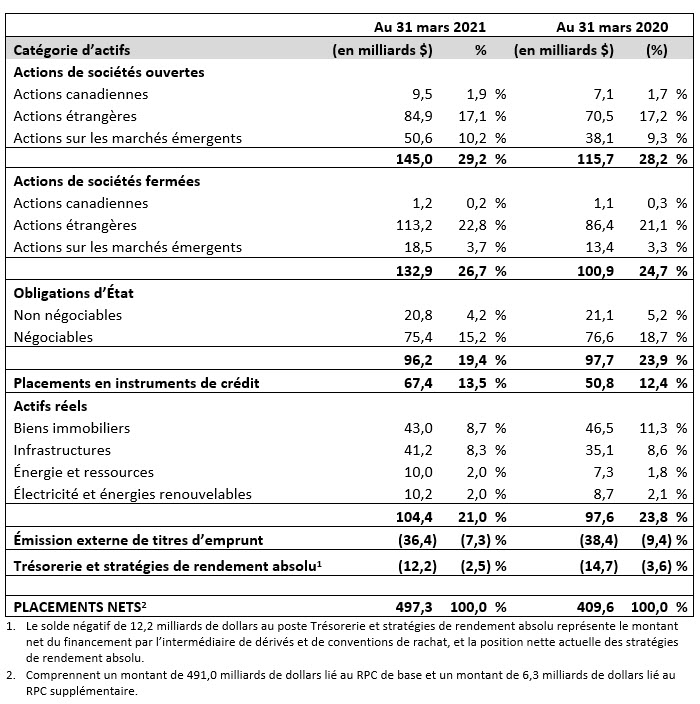

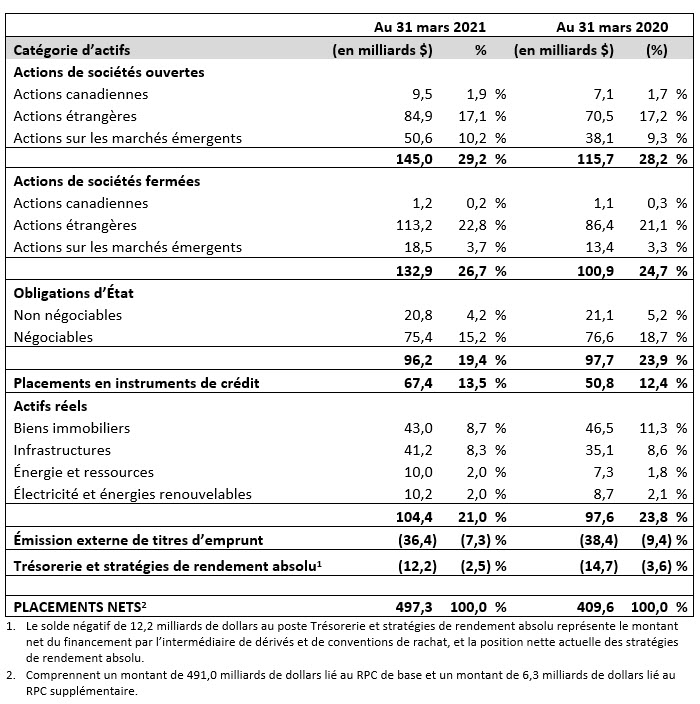

Diversification de la composition de l’actif

Nous avons continué à diversifier la caisse en fonction des caractéristiques de risque et de rendement de divers actifs et pays au cours de l’exercice 2021. Les actifs canadiens représentaient 15,7 pour cent de la caisse et totalisaient 78,3 milliards de dollars. Les actifs étrangers représentaient au total 84,3 pour cent de la caisse et totalisaient 419,0 milliards de dollars. Le tableau qui suit présente la composition de l’actif de la caisse.

Voici les faits saillants de l’exploitation pour l’exercice :

Annonces de la direction

- John Graham a été nommé président et chef de la direction en février 2021, prenant ainsi la relève de Mark Machin. Dans le cadre de ses fonctions, M. Graham est chargé de diriger Investissements RPC et ses activités de placement à l’échelle mondiale. Il a joué un rôle déterminant dans l’élaboration et la mise en œuvre de la stratégie d’Investissements RPC au cours de la dernière décennie. En tant que membre de l’équipe de la haute direction et pour l’ensemble de sa carrière, il présente une feuille de route exemplaire pour ce qui est de faire croître et de diriger des activités de placement mondiales.

- Annonce des nominations suivantes au sein de l’équipe de la haute direction :

- Ed Cass a été nommé premier chef des placements d’Investissements RPC et chef, Gestion de fonds globale;

- Deborah Orida a été nommée directrice générale principale et chef mondiale, Actifs réels;

- Frank Ieraci a été nommé directeur général principal et chef mondial, Actions à gestion active;

- Andrew Edgell a été nommé directeur général principal et chef mondial, Placements en instruments de crédit.

Annonces concernant le conseil

- Le conseil d’administration d’Investissements RPC a été nommé l’un des récipiendaires des prix NACD NXT® décernés par la National Association of Corporate Directors (NACD) pour l’année 2020. NACD NXT souligne le travail des conseils d’administration qui tirent parti de l’innovation et de la diversité pour accroître le rendement de leur entreprise. C’est la toute première fois qu’un organisme canadien se voit décerner cet honneur.

Faits nouveaux concernant l’organisme

- Nous avons tenu nos assemblées publiques, une pour chacune des neuf provinces participant au RPC ainsi qu’une assemblée pour les trois territoires, afin d’informer la population canadienne de la performance financière de la caisse et de notre stratégie de placement.

- Publication d’une mise à jour de la Politique en matière d’investissement durable qui reflète notre conviction réaffirmée quant à l’importance de tenir compte des risques et des occasions liés aux facteurs environnementaux, sociaux et relatifs à la gouvernance dans un contexte d’affaire de plus en plus concurrentiel. La nouvelle Politique en matière d’investissement durable décrit en détail l’appui d’Investissements RPC aux sociétés qui harmonisent leur communication de l’information à fournir avec les recommandations du Sustainability Accounting Standards Board et du Groupe de travail sur l’information financière relative aux changements climatiques.

Émission d’obligations

L’émission d’un montant prudent de titres d’emprunt à court et à moyen terme est l’un des moyens auxquels Investissements RPC a recours pour gérer ses opérations de placement.

- Au cours de l’exercice 2021, Investissements RPC a continué à jouer un rôle de chef de file dans le cadre de la transition vers de nouveaux taux de référence à l’échelle mondiale grâce à sa plateforme d’émission de titres libellés en livres sterling, en effectuant deux émissions de référence totalisant 1,75 milliard de livres sterling. L’organisme a également émis, entre autres, ses premiers billets à taux variable liés au Sterling Overnight Index Average (SONIA) d’une valeur totale de 200 millions de livres sterling. L’émission de titres d’emprunt procure à Investissements RPC la souplesse dont il a besoin pour financer des placements qui ne correspondent pas nécessairement au cycle des cotisations. Investissements RPC utilisera le produit net tiré de ces émissions à des fins générales.

- En raison de son engagement continu en matière d’investissement durable, Investissements RPC a émis ses premières obligations vertes libellées en dollars australiens d’une durée de 20 ans, pour une valeur de 150 millions de dollars australiens, ajoutant ainsi une quatrième devise pour l’émission de ce type de titres. La valeur totale des obligations vertes émises depuis la création du programme s’établit maintenant à 5,5 milliards de dollars canadiens. Les obligations vertes permettent à Investissements RPC d’investir davantage dans des actifs admissibles comme des projets d’énergie renouvelable ou de gestion de l’eau ainsi que des projets immobiliers respectueux de l’environnement, en plus de diversifier le bassin d’investisseurs.

Voici les faits saillants de nos activités de placement pour l’exercice :

Actions à gestion active

- Investissement d’un montant total de 150 millions de dollars américains dans le financement de série B et, à titre d’investisseur principal, dans le financement de série C d’insitro, une société biopharmaceutique utilisant l’apprentissage automatique tout au long du processus de découverte et de développement de médicaments. Investissements RPC s’est joint au conseil d’administration de la société à la conclusion de l’investissement.

- Investissement d’un montant de 150 millions de dollars américains à titre d’investisseur important dans le cadre du PAPE de Kuaishou Technology, une plateforme de partage de vidéos de courte durée et de lecture en continu en direct pour appareils mobiles en Chine.

- Investissement d’un montant de 1,2 milliard de dollars canadiens à titre de financement important afin de soutenir Intact Corporation financière (Intact) dans le cadre de son acquisition des activités de RSA Insurance Group plc. au Canada, au Royaume-Uni et à l’international. Intact est le premier fournisseur d’assurance de dommages au Canada.

- Conclusion d’un placement de 100 millions de dollars américains dans HUTCHMED dans le cadre d’un placement privé. HUTCHMED est une société biopharmaceutique innovante qui possède un portefeuille de neuf médicaments candidats contre le cancer actuellement en études cliniques ou aux premières étapes de la commercialisation à l’échelle mondiale.

- Investissement d’un montant additionnel de 92 millions de dollars canadiens dans Premium Brands Holdings Corporation, une entreprise canadienne de fabrication de produits alimentaires de spécialité et de distribution de produits alimentaires différenciés, dans le cadre de deux placements privés d’actions ordinaires. Notre participation dans la société s’établit à environ 8,3 pour cent.

- Investissement combiné d’un montant de 499 millions d’euros dans Embracer Group, le plus important développeur et éditeur européen sur le marché mondial des jeux vidéo coté en bourse en Suède, afin d’acquérir une participation de 5,4 pour cent dans l’entreprise.

Placements en instruments de crédit

- Création d’une entité de placement en partenariat avec Angel Oak Capital afin d’investir un montant maximal de 250 millions de dollars américains dans des fonds américains de prêts hypothécaires résidentiels. Angel Oak Capital est responsable de la gestion des activités et des actifs ainsi que du financement.

- Engagement à investir un montant maximal de 125 millions de dollars américains à titre d’investisseur important dans le India Credit Fund III de Baring Private Equity Asia, et un montant maximal de 125 millions de dollars américains dans un véhicule de placement excédentaire (overflow vehicle) du Credit Fund III. La stratégie du fonds est axée sur les prêts garantis libellés en roupies indiennes octroyés à des sociétés indiennes de taille moyenne performantes.

- Investissement d’un montant de 175 millions de dollars américains dans le prêt à terme de premier rang, les billets garantis de premier rang et les prêts à terme de second rang de LogMeln, Inc., un fournisseur de solutions de logiciel-service pour le télétravail, la collaboration et la fidélisation de la clientèle.

- Engagement à acquérir des prêts à la consommation axés sur les rénovations résidentielles d’un montant de 1 milliard de dollars américains auprès de Service Finance Company, LLC, une entreprise de financement de ventes détenue par ECN Capital Corp. En vertu de l’entente, les acquisitions seront effectuées en 2020 et en 2021.

Actions de sociétés fermées

- Apport en capital de 300 millions de dollars américains visant l’acquisition d’une participation de 24,99 pour cent dans Virtusa Corporation (Virtusa), en partenariat avec Baring Private Equity Asia. Virtusa est une entreprise mondiale offrant une gamme complète de services informatiques.

- Hausse de notre investissement dans Visma, l’un des principaux fournisseurs de logiciels indispensables aux entreprises des pays nordiques, du Benelux et des pays baltes, en Europe, ce qui porte à environ 6 pour cent notre participation dans la société.

- Engagement à investir environ 160 millions de dollars américains dans CITIC aiBank, une banque de financement à la consommation établie sur Internet en Chine, ce qui représente une participation d’environ 8,3 pour cent dans la société.

- Engagement à investir un montant de 30 millions de dollars américains dans Y Combinator ES20 et YCC20, deux fonds de capital-risque appuyant l’accélérateur d’entreprises mondial connu pour ses investissements de capitaux d’amorçage dans des sociétés de technologie comme Stripe, Dropbox, Doordash et Coinbase.

- Engagement à investir un montant de 750 millions de dollars américains dans Silver Lake Partners VI, qui cible des investissements importants axés sur la croissance dans le secteur des technologies, des médias et des télécommunications et les secteurs axés sur la technologie.

Actifs réels

- Formation d’une coentreprise avec Tricon Residential Inc. afin d’investir dans des projets axés sur l’aménagement d’immeubles locatifs multifamiliaux principaux dans la région du Grand Toronto, avec un apport en capital de 350 millions de dollars canadiens pour une participation de 70 pour cent.

- Établissement d’une nouvelle coentreprise pour investir 200 millions de dollars américains afin d’acquérir et de mettre en valeur un portefeuille d’installations de qualité supérieure en Indonésie avec le spécialiste de l’immobilier logistique LOGOS.

- Investissement d’un montant d’environ 624 millions de dollars américains afin d’acquérir une participation de 15 pour cent dans Transurban Chesapeake, une entreprise de routes à péage qui exploite les voies express des autoroutes 495, 95 et 395 dans la région du Grand Washington, aux États-Unis. L’acquisition a été réalisée de concert avec d’autres investisseurs pour collectivement acquérir une participation de 50 pour cent.

- Création d’une nouvelle plateforme basée au Royaume-Uni, Renewable Power Capital, qui investira dans l’énergie solaire, l’énergie éolienne terrestre et le stockage par batteries, entre autres technologies liées à la production terrestre d’énergie renouvelable, dans l’ensemble de l’Europe. Nous détenons une participation majoritaire dans cette entreprise qui est exploitée de façon indépendante. Renewable Power Capital a annoncé son premier investissement en janvier 2021, pour lequel nous avons engagé un montant de 245 millions d’euros pour soutenir son acquisition d’un portefeuille de projets éoliens terrestres en Finlande. Par la suite, la société a annoncé la formation d’une coentreprise en Espagne afin de constituer un portefeuille de projets liés à l’énergie solaire de 3,4 GW.

- Apport en capital additionnel de 300 millions de livres sterling en vue d’investir dans des instruments de placement au Royaume-Uni ciblant le secteur logistique, en partenariat avec Goodman Group et APG Asset Management N.V. Cette expansion fait suite au succès du Goodman UK Partnership établi en 2015.

- Élargissement de notre partenariat avec GLP grâce à la création du GLP Japan Income Fund (GLP JIF), le plus important fonds privé à capital variable axé sur la logistique au Japon. Le partenariat avec GLP a été établi en 2011, et à la fin d’août 2020, Investissements RPC a liquidé son placement dans GLP JDV I pour un produit net d’environ 48 milliards de yens (590 millions de dollars canadiens). À la suite de cette cession, Investissements RPC a réinvesti une tranche de 25 milliards de yens (307 millions de dollars canadiens) de ce produit dans le nouveau fonds GLP JIF. En décembre 2020, un engagement a été pris afin d’investir un montant supplémentaire de 8,2 milliards de yens (105 millions de dollars canadiens) dans le fonds parallèlement à la cession à GLP JIF d’autres actifs de GLP JDV II.

Voici les faits saillants liés aux cessions pour l’exercice :

- Acceptation de vendre à Hitachi, Ltd. pour une valeur d’entreprise de 9,5 milliards de dollars américains, notre participation de 45 pour cent dans GlobalLogic Worldwide Holdings, Inc., un chef de file du secteur des services d’ingénierie numérique axés sur la conception qui développe des plateformes logicielles de nouvelle génération pour des entreprises du monde entier. Le produit net de cette transaction devrait s’élever à environ 3,8 milliards de dollars américains. Notre participation a été initialement acquise en 2017.

- Vente de notre participation de 80 pour cent dans un centre de distribution situé à Lytton, dans le Queensland, en Australie, détenue par l’entremise du Goodman Australia Development Partnership. Le produit net de la vente devrait se chiffrer à environ 138 millions de dollars australiens. Notre participation a été financée progressivement entre 2011 et 2012.

- Vente de notre participation de 7,5 pour cent dans Citycon, ou de la moitié de notre position dans le propriétaire, gestionnaire et promoteur de centres à usage mixte des pays nordiques. Le produit net de la vente s’élève à environ 147 millions de dollars canadiens. Notre participation avait été initialement acquise en 2014.

- Vente de notre participation dans Zoox, une société de technologie américaine qui se concentre sur l’élaboration d’une solution entièrement intégrée de déplacement par véhicules autonomes, dans le cadre de l’acquisition de la société par Amazon.com, Inc. Notre participation avait été initialement acquise en 2018.

- Liquidation de notre participation de 18 pour cent dans Advanced Disposal Services Inc., une société américaine de services de gestion de déchets solides, dans le cadre de son acquisition par Waste Management Inc. Le produit net de la vente s’est établi à 502 millions de dollars américains. Notre participation avait été initialement acquise en 2016.

- Vente de notre participation de 50 pour cent dans Nova, un projet d’aménagement immobilier à usage mixte axé sur les locaux pour bureaux près de la gare Victoria de Londres, au Royaume-Uni. Le produit net de la vente conclue dans le cadre de deux transactions distinctes s’est établi à environ 725 millions de dollars canadiens. Notre participation avait été initialement acquise en 2012.

- Vente de nos participations de 45 pour cent dans AMLI 900, AMLI Lofts, AMLI Campion Trail et AMLI Arts Center, des immeubles résidentiels situés aux États-Unis. Le produit net combiné des ventes s’élève à environ 223 millions de dollars américains. Nos participations avaient été initialement acquises en 2012 et en 2013.

Voici les faits saillants des transactions réalisées après la fin du trimestre :

- Acquisition de 15,9 pour cent de parts supplémentaires dans IndInfravit Trust (IndInfravit) dans le cadre de deux transactions distinctes pour un montant combiné de 173 millions de dollars canadiens, ce qui porte notre participation à 43,8 pour cent. IndInfravit, dont le promoteur est L&T Infrastructure Development Projects Limited, est une fiducie de placement en infrastructures qui acquiert et entretient des concessions routières bien établies et stables en Inde et détient un portefeuille de 13 actifs opérationnels.

- Engagement à investir un montant de 185 millions d’euros dans le nouveau partenariat Commercial Real Estate Debt Opportunities conclu avec Acofi Gestion. La stratégie du partenariat consiste à investir dans des titres de créances immobilières du marché intermédiaire en France.

- Engagement à investir un montant maximal de 1,7 milliard de reales (385 millions de dollars canadiens) dans Iguá Saneamento S.A., une entreprise de gestion des eaux et des eaux usées du Brésil dans laquelle nous détenons une participation totale de 46,7 pour cent, afin de soutenir la privatisation des services de gestion des eaux et des égouts de la CEDAE dans la région du Grand Rio de Janeiro.

- Investissement d’un montant de 70 millions de dollars américains dans un prêt à terme super-prioritaire de David’s Bridal, un détaillant de vêtements de mariage et d’occasions spéciales.

- Investissement d’un montant de 150 millions de dollars américains dans la National Stock Exchange of India, la principale bourse d’actions et de dérivés en Inde.

- Formation d’une coentreprise avec RMZ Corp afin d’aménager et de détenir des bureaux commerciaux à Chennai et à Hyderabad, en Inde. L’entente prévoit un apport en capital de 15 000 000 000 de roupies indiennes (210 millions de dollars américains) pour une participation de 50 pour cent.

À propos d’Investissements RPC

L’Office d’investissement du régime de pensions du Canada (Investissements RPCMC) est un organisme de gestion de placements professionnel qui gère la caisse du Régime de pensions du Canada dans l’intérêt de plus de 20 millions de cotisants et de bénéficiaires. Afin de diversifier les portefeuilles d’actifs, Investissements RPC investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe partout dans le monde. Investissements RPC a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. Investissements RPC n’a pas de lien de dépendance avec les gouvernements. Au 31 mars 2021, la caisse totalisait 497,2 milliards de dollars. Pour obtenir plus de renseignements, veuillez visiter le site www.investissementsrpc.com ou nous suivre sur LinkedIn, Facebook ou Twitter.

Mise en garde

Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuges de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuges des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie d’Investissements RPC, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles d’Investissements RPC à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien qu’Investissements RPC soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. Investissements RPC ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter d’Investissements RPC ne fait pas partie intégrante de ce communiqué. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, OFFICE D’INVESTISSEMENT DU RÉGIME DE PENSIONS DU CANADA, CPPIB, OIRPC et les autres noms, slogans, logos, icônes, illustrations, images, dessins ou tout autre contenu utilisé dans le présent communiqué de presse peuvent constituer des dénominations commerciales, des marques de commerce déposées, des marques de commerce non déposées ou une autre forme de propriété intellectuelle de l’Office d’investissement du régime de pensions du Canada, et sont utilisés sous licence par l’Office d’investissement du régime de pensions du Canada ou ses sociétés affiliées. Tous droits réservés.

{:en}Fund nears half-trillion seven years ahead of projections at inception

Highlights:

Record net annual return of 20.4%

10-year net return of 10.8%

Net assets increase by $87.6 billion

TORONTO, ON (May 20, 2021): Canada Pension Plan Investment Board (CPP Investments) ended its fiscal year on March 31, 2021, with net assets of $497.2 billion, compared to $409.6 billion at the end of fiscal 2020. The $87.6 billion increase in net assets consisted of $83.9 billion in net income after all costs and $3.7 billion in net Canada Pension Plan (CPP) contributions.

For the fiscal year, the Fund returned 20.4% net of all costs, the highest return since inception. The Fund, which includes the combination of the base CPP and additional CPP accounts, achieved 10-year and five-year annualized net nominal returns of 10.8% and 11.0%, respectively.

CPP Investments continues to build a portfolio designed to achieve a maximum rate of return without undue risk of loss, taking into account the factors that may affect the funding of the CPP and the CPP’s ability to meet its financial obligations. The CPP is designed to serve today’s contributors and beneficiaries while looking ahead to future decades and across multiple generations. Accordingly, long-term results are a more appropriate measure of CPP Investments performance compared to quarterly or annual cycles.

In the five-year period up to and including fiscal 2021, CPP Investments has contributed $198.2 billion in cumulative net income to the Fund after CPP Investments costs. Since its inception in 1999, CPP Investments has contributed $343.7 billion to the Fund on a net basis.

“The Fund performed exceptionally well in fiscal 2021, with all investment departments capitalizing on improving global equity markets following the steep declines observed at the end of fiscal 2020,” said John Graham, President & Chief Executive Officer, CPP Investments. “The fiscal year was bookended by extremes, with markets reaching new record highs following the significant lows just 12 months earlier. Our discipline ensures we keep the Fund on track, demonstrating resilience in a crisis and strong growth on the upside. With optimal diversification, including access to private assets, the Fund continues to perform as designed.”

CPP Investments established an ambitious business plan going into fiscal 2021, as the global pandemic arrived at our offices across five continents. Virtually all employees pivoted to remote work for their safety, and to help protect our communities. The circumstances affected regular business activities, including in-person engagement with partners and portfolio companies. Enterprise-wide teams quickly adapted to ensure full implementation of our business plan and regular operations, including managing existing assets and completing hundreds of new transactions while upholding high standards of risk management and compliance.

“The organization never paused despite the personal and professional challenges of operating during a global pandemic. Everyone leaned into their work, collaborating remotely to best serve CPP contributors and beneficiaries. Delivering strong results that contribute to the sustainability of the Fund helps remove at least one potential worry for millions of households – and there is no greater motivation for us in the full spirit of our purpose,” Mr. Graham added.

All six investment departments exhibited positive performance over the fiscal year. Global equities, across both emerging and developed markets, contributed to significant investment returns for the Fund. Amid these buoyant markets, foreign exchange losses of $35.5 billion curtailed the Fund’s gains due to a strengthening Canadian dollar against the U.S. dollar during the fiscal year.

“Diversification, prudent risk-taking in investment selection and high-caliber global teams propelled the Fund as we near the half-trillion-dollar milestone about seven years before it was projected at inception,” added Mr. Graham.

Fund 10- and Five-Year Returns1, 2, 3

(for the year ended March 31, 2021)

Performance of the Base and Additional CPP Accounts

The base CPP account ended the fiscal year on March 31, 2021, with net assets of $490.9 billion, compared to $407.3 billion at the end of fiscal 2020. The $83.6 billion increase in net assets consisted of $83.5 billion in net income after all costs and $0.1 billion in net base CPP contributions. The base CPP account achieved a 20.5% net return for the fiscal year.

The additional CPP account ended the fiscal year on March 31, 2021, with net assets of $6.3 billion, compared to $2.3 billion at the end of fiscal 2020. The $4.0 billion increase in net assets consisted of $0.4 billion in net income and $3.6 billion in net additional CPP contributions. The additional CPP account achieved an 11.6% net return for the fiscal year.

The additional CPP, that began in 2019, differs in contributions, investment profile and risk targets from the base CPP because of the way each part is designed and funded. As such, we expect the investment performance of each part to be different.

Long-Term Sustainability

Every three years, the Office of the Chief Actuary conducts an independent review of the sustainability of the base and additional CPP over the next 75 years. In the most recent triennial review, published in December 2019, the Chief Actuary reaffirmed that, as at December 31, 2018, both the base and additional CPP continue to be sustainable over the 75-year projection period at the legislated contribution rates.

The Chief Actuary’s projections are based on the assumption that, over the 75 years following 2018, the base CPP account will earn an average annual real rate of return of 3.95% above the rate of Canadian consumer price inflation, after all costs. The corresponding assumption is that the additional CPP account will earn an average annual real rate of return of 3.38%.

The Fund, combining both the base CPP and additional CPP accounts, achieved both 10-year and five-year annualized net real returns of 9.1%.

Relative Performance against the Reference Portfolios

CPP Investments has established benchmarks of passive, public market indexes called Reference Portfolios that reflect the targeted level of market risk that we believe is appropriate for each of the base CPP and additional CPP accounts, while also serving as a point of measurement when assessing the Fund’s performance over the long term. CPP Investments performance relative to the Reference Portfolios can be measured in dollar terms, or dollar value-added, after deducting all costs.

On a relative basis, the aggregated Reference Portfolios’ return of 30.4% exceeded the Fund’s net return of 20.4% by 10.0%. As a result, in fiscal 2021, net dollar value-added for the Fund was negative $35.3 billion.

The base CPP account earned a net return of 20.5%, which was less than its Reference Portfolio’s return of 30.5% by 10.0%. This equates to a single-year net dollar value-added of negative $35.2 billion, after deducting all costs. The additional CPP account earned a net return of 11.6%, which was below its Reference Portfolio’s return of 17.0% by 5.4%. This equates to a single-year net dollar value-added of negative $93.7 million, after deducting all costs.

In investing for the long term, the Fund grows not only through the value added in a single year, but also through the compounding effect of continuous reinvestment of gains (or losses). We calculate compounded dollar value-added as the total net dollars that CPP Investments has added to the Fund through all sources of active management, above the returns of the Reference Portfolios.

CPP Investments has generated $28.4 billion of compounded dollar value-added, after all costs, since the inception of active management at April 1, 2006.

While the Reference Portfolios provide a comparable measure of the level of risk required to fulfil the Fund’s long-horizon mandate, CPP Investments has deliberately and prudently constructed a portfolio that is significantly more diversified, including by asset type, region and sector, and includes considerable weightings in private equity and real assets. This is designed to minimize short-term volatility and generate more consistent returns compared with a portfolio that is mainly exposed to public equity markets. Our active management strategy has resulted in the Fund exceeding the return of the Reference Portfolios on a cumulative basis since inception, demonstrating lower volatility while serving as a safe harbour during periods of stress.

Managing CPP Investments Costs

CPP Investments is committed to maintaining cost discipline as we continue to build a globally competitive platform that will enhance our ability to invest over the long term. The Fund’s performance is reported net of costs, as is the net income generated by each investment department.

To generate $83.9 billion of net income, CPP Investments directly and indirectly incurred $1,417 million of operating expenses, $2,723 million in investment management fees paid to external managers and $291 million of transaction costs. Altogether, these costs totalled $4,431 million for fiscal 2021, compared to $3,452 million for the previous year.

Total operating expenses of $1,417 million represent 31.4 cents for every $100 of invested assets, compared to $1,254 million in fiscal 2020 or 30.6 cents. Operating expenses of 31.4 cents are in line with the five-year average of 31.5 cents, even as we continue to enhance our capabilities in technology and build our global talent. Investment management fees increased by $915 million in the fiscal year, driven by a greater volume of assets under the direction of external fund managers, growth of funds in emerging markets, and higher performance fees paid to fund managers in public market strategies and real estate. Performance fees are paid to external managers when higher than expected returns are earned for CPP Investments, which helps ensure an alignment of interests. Transaction costs decreased by $99 million compared to the prior year as we pursued fewer private market investments. Transaction costs vary from year to year as they are directly correlated with the number, size and complexity of our investing activities in any given period.

CPP Investments also incurred financing costs associated with its use of leverage. CPP Investments’ strong balance sheet, measured by a “AAA” credit rating, has increasingly provided access to a range of cost-effective financing options to make additional and more diversified investments while maintaining the Fund’s risk and liquidity targets. Financing costs include expenses from a variety of leverage generating strategies, ranging from debt issuances to derivative transactions. Financing costs were $1,217 million in fiscal 2021, a decrease of almost 50% compared to $2,429 million for the previous year. The decrease over the prior year of $1,212 million is attributable to lower effective market interest rates.

A breakdown of costs by base and additional CPP accounts is included in the CPP Investments Annual Report for fiscal 2021, which is available at www.cppinvestments.com.

Portfolio Performance by Asset Class

Fund returns by asset class are reported in the table below. A more detailed breakdown of performance by investment department is included in the CPP Investments Annual Report for fiscal 2021.

Diversified Asset Mix

We continued to diversify the Fund by the return-risk characteristics of various assets and countries during fiscal 2021. Canadian assets represented 15.7% of the Fund, and totalled $78.3 billion. Assets outside of Canada represented a combined 84.3% of the Fund, and totalled $419.0 billion. The asset mix below is reported for the Fund.

Operational Highlights for the Year:

Executive announcements

John Graham appointed as President & CEO in February 2021, succeeding Mark Machin. In this role, John is responsible for leading CPP Investments and its investment activities globally. John has been instrumental in shaping and executing CPP Investments’ strategy over the last decade. As a member of the Senior Management Team and throughout his career, he has had a highly successful track record of building and leading global investment businesses.

Announced the following Senior Management Team appointments:

Ed Cass as the first dedicated Chief Investment Officer and Head of Total Fund Management;

Deborah Orida as Senior Managing Director & Global Head of Real Assets;

Frank Ieraci as Senior Managing Director & Global Head of Active Equities; and

Andrew Edgell as Senior Managing Director & Global Head of Credit Investments.

Board announcements

The National Association of Corporate Directors (NACD) named the CPP Investments Board of Directors as a winner of the 2020 NACD NXT® award. NACD NXT showcases boards that are leveraging innovation and diversity to elevate company performance, and this is the first time the recognition has been awarded to a Canadian organization.

Corporate developments

Thinking Ahead, an initiative to share CPP Investments insights, issued several reports in the year. For example: our 2021 Economic and Financial Outlook highlighted the continuing ripple effects of COVID-19 and considered possible long-term outcomes; Women, COVID-19 – and the threat to gender equity and diversity explored the potential for the pandemic to reverse the progress corporate Canada has made in diversity and inclusion, identifying seven steps companies and policy makers can take to protect the gains to date and assure future progress; and How COVID-19 is shaping the landscape for long-term investors, analyzed the breadth of change expected following the global pandemic and emerging opportunities.

Hosted our public meetings, one for each of the nine provinces that participate in the CPP and one meeting for the three territories, to inform Canadians about the Fund’s financial performance and our investment strategy.

Published an updated Policy on Sustainable Investing, reflecting our increased conviction in the importance of considering environmental, social and governance risks and opportunities amid an increasingly competitive corporate operating environment. The new Policy on Sustainable Investing specifically outlines CPP Investments’ support for companies aligning their reporting with the Sustainability Accounting Standards Board and the Task Force on Climate-Related Financial Disclosures.

Bond issuance

CPP Investments uses a conservative amount of short- and medium-term debt as one of several tools to manage our investment operations.

In fiscal 2021, CPP Investments continued with its leadership role in the global transition to the new reference rates through its Sterling (GBP) issuance platform, with two benchmark issuances totalling £1.75 billion. In addition, CPP Investments issued its first SONIA-linked Floating Rate Note valued at £200 million, among other issuances. Debt issuance gives CPP Investments flexibility to fund investments that may not match our contribution cycle. Net proceeds from the issuances will be used by CPP Investments for general corporate purposes.

With our continued commitment to sustainable investing, CPP Investments added a fourth currency for green bond issuance with an inaugural 20-year Australian-dollar green bond valued at A$150 million. The total issuance of green bonds since inception of the program is now C$5.5 billion. Green bonds enable CPP Investments to invest further in eligible assets such as renewables, water and green real estate projects, and to diversify the investor base.

Investment Highlights for the Year:

Active Equities

Invested a total US$150 million in the Series B financing and as lead in the Series C financing for insitro, a biopharmaceuticals company that applies machine learning throughout the discovery and development process, and joined the Board of Directors upon closing.

Invested US$150 million as a cornerstone investor in the IPO of Kuaishou Technology, a mobile short video sharing and live streaming platform in China.

Invested C$1.2 billion in cornerstone financing to support Intact Financial Corporation (Intact) in its acquisition of the RSA Insurance Group plc. Canada and U.K. & International operations. Intact is the largest provider of property and casualty insurance in Canada.

Closed a US$100 million investment in HUTCHMED through a private placement. HUTCHMED is an innovative biopharmaceutical company with a portfolio of nine cancer drug candidates currently in clinical studies or early stages of commercialization around the world.

Invested an additional C$92 million in fiscal 2021 in Premium Brands Holdings Corporation, a Canadian specialty food manufacturing and differentiated food distribution business, through two private placements of common shares. Our ownership in the company is approximately 8.3%.

Invested a combined €499 million in Sweden-listed Embracer Group, Europe’s largest developer and publisher in the global video game industry, for a 5.4% stake.

Credit Investments

Established an investment vehicle with Angel Oak Capital to invest up to US$250 million in U.S. residential mortgage loan pools, with Angel Oak Capital managing the operations, asset management and financing.

Committed up to US$125 million as a cornerstone investor to Baring Private Equity Asia’s India Credit Fund III, and up to US$125 million to a Credit Fund III overflow vehicle. The fund’s strategy is focused on Indian rupee-denominated secured lending to performing mid-market Indian companies.

Invested US$175 million in the first lien term loan, senior secured notes and second lien term loans of LogMeIn, Inc., a provider of remote working, collaboration and customer engagement software-as-a-service

Committed to acquire US$1 billion of home improvement focused consumer loans from Service Finance Company, LLC, a sales finance business owned by ECN Capital Corp. Under the agreement, the purchases will be made through 2020 and 2021.

Private Equity

Invested US$300 million in equity to acquire a 24.99% stake in Virtusa Corporation (Virtusa), alongside Baring Private Equity Asia. Virtusa is a global provider of a full spectrum of IT services.

Increased our investment in Visma, a leading provider of business-critical software to enterprises in the Nordic, Benelux and Baltic regions in Europe, to an approximate 6% stake.

Committed to invest approximately US$160 million in CITIC aiBank, an internet-based consumer finance bank in China, representing an approximate 8.3% equity stake in the company.

Committed US$30 million to Y Combinator ES20 and YCC20, a pair of venture capital funds backing the global accelerator known for its early seed investments in technology companies such as Stripe, Dropbox, Doordash and Coinbase, among others.

Committed US$750 million to Silver Lake Partners VI, targeting large scale, growth-oriented investments in the technology, media and telecommunications and technology-enabled sectors.

Real Assets

Entered into a joint venture with Tricon Residential Inc. to invest in build-to-core multi-family rental projects in the Greater Toronto Area, with a C$350 million equity allocation for 70% ownership.

Established a new joint venture to invest US$200 million to acquire and develop a portfolio of institutional-grade facilities in Indonesia with logistics real estate specialist LOGOS.

Invested approximately US$624 million for a 15% interest in Transurban Chesapeake, a toll-road business comprising the 495, 95 and 395 Express Lanes located in the Greater Washington Area in the U.S., alongside other investors collectively acquiring a 50% interest.

Established a new, U.K.-based platform, Renewable Power Capital (RPC) to invest in solar, onshore wind and battery storage, among other onshore renewable technologies, across Europe. The business is a majority-owned, but independently operated portfolio company. RPC announced its first investment in January 2021, for which we committed €245 million to support RPC’s acquisition of a portfolio of onshore wind projects in Finland. Subsequently, the company announced a joint venture in Spain to develop a portfolio of 3.4 GW of solar energy projects.

Allocated an additional £300 million of equity to investment vehicles in the U.K. targeting the logistics sector, alongside Goodman Group and APG Asset Management N.V. The expansion follows the success of the Goodman UK Partnership established in 2015.

Extended our partnership with GLP through the launch of the GLP Japan Income Fund (GLP JIF), the largest private open-ended logistics fund in Japan. The partnership with GLP was first established in 2011, and at the end of August 2020, CPP Investments successfully exited the investment in GLP JDV I, receiving approximately JPY 48 billion (C$590 million) of net proceeds. Following the disposition, CPP Investments recommitted JPY 25 billion (C$307 million) of the proceeds into the newly established GLP JIF. In December 2020, an additional JPY 8.2 billion (C$105 million) was committed to the fund in conjunction with further asset dispositions from GLP JDV II into GLP JIF.

Disposition Highlights for the Year:

Agreed to sell our 45% interest in GlobalLogic Worldwide Holdings, Inc. (GlobalLogic), a leader in design-led digital engineering services that develops next-generation software platforms for enterprises worldwide, to Hitachi, Ltd. for an enterprise value of US$9.5 billion. Net proceeds from this transaction are expected to be approximately US$3.8 billion. Our ownership stake was initially acquired in 2017.

Sold our 80% interest in a Distribution Centre in Lytton, Queensland, Australia, held through the Goodman Australia Development Partnership. Net proceeds from the sale are expected to be approximately A$138 million. Our interest was progressively funded between 2011-2012.

Sold our 7.5% stake in Citycon, or half of our position, in the Nordic owner, manager and developer of mixed-use centres. Net proceeds from the sale were approximately C$147 million. Our ownership interest was initially acquired in 2014.

Sold our ownership interest in Zoox, a U.S. technology company focused on developing a fully integrated autonomous vehicle mobility solution, as part of Amazon.com, Inc.’s acquisition of the company. Our ownership interest was initially acquired in 2018.

Exited our 18% ownership stake in Advanced Disposal Services Inc., a solid waste services company in the U.S., through its acquisition by Waste Management Inc. Net proceeds from the sale were US$502 million. Our ownership stake was originally acquired in 2016.

Sold our 50% interest in Nova, an office-led, mixed-use development in London Victoria, U.K. Net proceeds from the sale, which was completed through two separate transactions, were approximately C$725 million. Our ownership interest was initially acquired in 2012.

Sold our 45% stakes in AMLI 900, AMLI Lofts, AMLI Campion Trail, and AMLI Arts Center, multifamily properties in the U.S. Combined net proceeds from the sales were approximately US$223 million. Our ownership interests were initially acquired in 2012 and 2013.

Transaction Highlights Following the Quarter:

Acquired an additional 15.9% of the total units in IndInfravit Trust (IndInfravit) through two separate transactions for a combined investment amount of C$173 million, increasing our stake to 43.8%. IndInfravit is an infrastructure investment trust sponsored by L&T Infrastructure Development Projects Limited, which acquires and maintains stable brownfield road concessions in India and holds a portfolio of 13 operational assets.

Committed €185 million to the new Commercial Real Estate Debt Opportunities partnership with Acofi Gestion. The partnership’s strategy is to invest in middle market real estate credit opportunities across France.

Committed to an investment of up to R$1.7 billion (C$385 million) in Brazilian water and wastewater company Iguá Saneamento S.A., in which we hold a 46.7% aggregate equity stake, to support the privatization of water and sewage services from CEDAE in greater Rio de Janeiro.

Invested US$70 million in a super priority term loan of David’s Bridal, a U.S.-based bridal and special-occasion apparel retailer.

Invested US$150 million in the National Stock Exchange of India, the leading equity and derivatives exchange in India.

Entered into a joint venture with RMZ Corp to develop and hold commercial office space in Chennai and Hyderabad, India, with an INR 15,000,000,000 (US$210 million) equity allocation for an 50% ownership.

About CPP Investments

Canada Pension Plan Investment Board (CPP Investments™) is a professional investment management organization that manages the Fund in the best interest of the more than 20 million contributors and beneficiaries of the Canada Pension Plan. In order to build diversified portfolios of assets, investments are made around the world in public equities, private equities, real estate, infrastructure and fixed income. Headquartered in Toronto, with offices in Hong Kong, London, Luxembourg, Mumbai, New York City, San Francisco, São Paulo and Sydney, CPP Investments is governed and managed independently of the Canada Pension Plan and at arm’s length from governments. At March 31, 2021, the Fund totalled $497.2 billion. For more information, please visit www.cppinvestments.com or follow us on LinkedIn, Facebook or Twitter.

Disclaimer

Certain statements included in this press release constitute “forward-looking information” within the meaning of Canadian securities laws and “forward-looking statements” within the meaning of the United States Private Securities Litigation Reform Act of 1995 and other applicable United States safe harbors. All such forward-looking statements are made and disclosed in reliance upon the safe harbor provisions of applicable United States securities laws. Forward-looking information and statements include all information and statements regarding CPP Investments’ intentions, plans, expectations, beliefs, objectives, future performance, and strategy, as well as any other information or statements that relate to future events or circumstances and which do not directly and exclusively relate to historical facts. Forward-looking information and statements often but not always use words such as “trend,” “potential,” “opportunity,” “believe,” “expect,” “anticipate,” “current,” “intention,” “estimate,” “position,” “assume,” “outlook,” “continue,” “remain,” “maintain,” “sustain,” “seek,” “achieve,” and similar expressions, or future or conditional verbs such as “will,” “would,” “should,” “could,” “may” and similar expressions. The forward-looking information and statements are not historical facts but reflect CPP Investments’ current expectations regarding future results or events. The forward-looking information and statements are subject to a number of risks and uncertainties that could cause actual results or events to differ materially from current expectations, including available investment income, intended acquisitions, regulatory and other approvals and general investment conditions. Although CPP Investments believes that the assumptions inherent in the forward-looking information and statements are reasonable, such statements are not guarantees of future performance and, accordingly, readers are cautioned not to place undue reliance on such statements due to the inherent uncertainty therein. CPP Investments does not undertake to publicly update such statements to reflect new information, future events, and changes in circumstances or for any other reason. The information contained on CPP Investments’ website, LinkedIn, Facebook and Twitter are not a part of this press release. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, L’OFFICE D’INVESTISSEMENT DU RPC, CPPIB and other names, phrases, logos, icons, graphics, images, designs or other content used throughout the press release may be trade names, registered trademarks, unregistered trademarks, or other intellectual property of Canada Pension Plan Investment Board, and are used by Canada Pension Plan Investment Board and/or its affiliates under license. All rights reserved.{:}{:fr}L’actif de la caisse approche le demi-billion de dollars avec sept années d’avance par rapport aux prévisions établies à sa création

Voici les faits saillants :

Rendement annuel net record de 20,4 pour cent

Rendement net sur 10 exercices de 10,8 pour cent

Hausse de l’actif net de 87,6 milliards de dollars

TORONTO (ONTARIO) (le 20 mai 2021) : L’Office d’investissement du régime de pensions du Canada (Investissements RPC) a clôturé l’exercice le 31 mars 2021, avec un actif net de 497,2 milliards de dollars, comparativement à 409,6 milliards de dollars à la fin de l’exercice 2020. Cette augmentation de l’actif net de 87,6 milliards de dollars est attribuable à un bénéfice net de 83,9 milliards de dollars, déduction faite de tous les coûts, et à des cotisations nettes au Régime de pensions du Canada (le RPC) de 3,7 milliards de dollars.

Pour l’exercice considéré, la caisse a généré un rendement de 20,4 pour cent, déduction faite de tous les coûts, soit le rendement le plus élevé depuis sa création. La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements nets nominaux annualisés sur 10 et sur cinq exercices de 10,8 pour cent et de 11,0 pour cent, respectivement.

Investissements RPC continue de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus, en tenant compte des facteurs pouvant avoir un effet sur le financement du RPC et sur sa capacité à s’acquitter de ses obligations financières. Le RPC est destiné à servir les intérêts des cotisants et des bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations futures. Par conséquent, les résultats à long terme constituent une mesure plus appropriée de la performance d’Investissements RPC que les résultats trimestriels ou annuels.

Au cours de la période de cinq exercices incluant l’exercice 2021, Investissements RPC a contribué à hauteur de 198,2 milliards de dollars au bénéfice net cumulatif de la caisse, déduction faite des coûts engagés par Investissements RPC. Depuis sa création en 1999, Investissements RPC a fourni un apport de 343,7 milliards de dollars à la caisse sur une base nette.

« La caisse a enregistré un rendement exceptionnel au cours de l’exercice 2021, tous les services de placement ayant tiré parti de la remontée des marchés boursiers mondiaux à la suite des baisses marquées observées à la fin de l’exercice 2020, a déclaré John Graham, président et chef de la direction d’Investissements RPC. Les marchés sont passés d’un extrême à l’autre au cours de l’exercice, atteignant de nouveaux sommets après avoir touché des creux importants à peine 12 mois auparavant. Notre rigueur nous permet de maintenir la caisse sur la bonne voie, mettant en évidence notre résilience en situation de crise et notre forte croissance lors des phases ascendantes. Grâce à une diversification optimale, y compris l’accès à des actifs privés, la caisse continue d’offrir un rendement comme prévu. »

Investissements RPC a établi un plan d’affaires ambitieux à l’aube de l’exercice 2021, alors que la pandémie mondiale atteignait nos bureaux sur cinq continents. La quasi-totalité des employés ont commencé à travailler à distance pour demeurer en sécurité et aider à protéger nos collectivités. Les circonstances ont eu une incidence sur nos activités d’affaires courantes, y compris les rencontres en personne avec des partenaires et des sociétés de portefeuille. Les équipes à l’échelle de l’organisme se sont adaptées rapidement afin d’assurer la mise en œuvre complète de notre plan d’affaires et l’exercice de nos activités normales, notamment la gestion des actifs existants et la conclusion de centaines de nouvelles transactions, tout en respectant des normes élevées en matière de gestion des risques et de conformité.

« L’organisme n’a jamais interrompu ses activités, en dépit des difficultés personnelles et professionnelles à les exercer dans le contexte d’une pandémie mondiale. Tous se sont attelés à la tâche, et ont collaboré à distance pour servir au mieux les intérêts des cotisants et des bénéficiaires du RPC. L’atteinte de solides résultats qui contribuent à la viabilité de la caisse permet de dissiper au moins une éventuelle inquiétude pour des millions de ménages. Il n’y a pas de plus grande motivation pour nous conformément à l’esprit de notre mandat », a ajouté M. Graham.

Les six services de placement ont affiché des rendements positifs au cours de l’exercice. Les actions mondiales tant sur les marchés émergents qu’établis ont contribué aux rendements importants des placements de la caisse. En dépit de l’effervescence des marchés, des pertes de change de 35,5 milliards de dollars ont réduit les profits de la caisse en raison de l’appréciation du dollar canadien par rapport au dollar américain au cours de l’exercice.

« La diversification, la prise de risques prudente dans la sélection des placements et les équipes mondiales de haut calibre ont fait grandement progresser la caisse, dont l’actif approche la barre du demi-billion de dollars environ sept ans plus tôt que nous l’avions prévu à la création de l’organisme », a souligné M. Graham.

Rendements sur 10 et cinq exercices1, 2, 3

(pour l’exercice clos le 31 mars 2021)

Rendement du compte de base du RPC et du compte supplémentaire du RPC

Le compte de base du RPC a clôturé l’exercice le 31 mars 2021, avec un actif net de 490,9 milliards de dollars, comparativement à 407,3 milliards de dollars à la fin de l’exercice 2020. Cette augmentation de l’actif net de 83,6 milliards de dollars est attribuable à un bénéfice net de 83,5 milliards de dollars, déduction faite de tous les coûts, et à des cotisations nettes au RPC de base de 0,1 milliard de dollars. Le compte de base du RPC a réalisé un rendement net de 20,5 pour cent pour l’exercice.

Le compte supplémentaire du RPC a clôturé l’exercice le 31 mars 2021, avec un actif net de 6,3 milliards de dollars, comparativement à 2,3 milliards de dollars à la fin de l’exercice 2020. Cette augmentation de 4,0 milliards de dollars de l’actif net est attribuable à un bénéfice net de 0,4 milliard de dollars et à des cotisations nettes au RPC supplémentaire de 3,6 milliards de dollars. Le compte supplémentaire du RPC a réalisé un rendement net de 11,6 pour cent pour l’exercice.

Le RPC supplémentaire, qui a été créé en 2019, diffère du RPC de base quant aux cotisations, au profil de placement et aux niveaux de risque cibles en raison de la conception et de la capitalisation propres à chacun. Nous prévoyons ainsi que le rendement des placements de chacune de ces composantes différera chaque trimestre.

Viabilité à long terme

Tous les trois ans, le Bureau de l’actuaire en chef effectue un examen indépendant de la viabilité du RPC de base et du RPC supplémentaire pour les 75 prochaines années. Dans le plus récent rapport triennal publié en décembre 2019, l’actuaire en chef a de nouveau confirmé qu’au 31 décembre 2018, le RPC de base et le RPC supplémentaire demeurent viables, tout au long de la période de projection de 75 ans, selon les taux de cotisation prévus par la loi.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement réel annuel moyen du compte de base du RPC, déduction faite de tous les coûts, sera de 3,95 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2018. En ce qui a trait au compte supplémentaire du RPC, ces prévisions reposent sur l’hypothèse correspondante selon laquelle le taux de rendement réel annuel moyen du compte supplémentaire du RPC sera de 3,38 pour cent.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements réels nets annualisés sur 10 et sur cinq exercices de 9,1 pour cent.

Rendement relatif par rapport aux portefeuilles de référence

Investissements RPC a établi des portefeuilles à gestion passive d’indices de marchés publics appelés « portefeuilles de référence », qui reflètent le niveau de risque de marché cible que nous jugeons approprié pour le compte de base du RPC et le compte supplémentaire du RPC. Ces portefeuilles servent également de points de référence pour l’évaluation de la performance à long terme de la caisse. Le rendement relatif d’Investissements RPC par rapport aux portefeuilles de référence peut être évalué en dollars, soit la valeur ajoutée en dollars, déduction faite de tous les coûts.

Sur une base relative, les portefeuilles de référence combinés ont affiché un rendement de 30,4 pour cent, ce qui est supérieur de 10,0 pour cent au rendement net de 20,4 pour cent de la caisse. Par conséquent, pour l’exercice 2021, la valeur ajoutée en dollars nette correspond à un montant négatif de 35,3 milliards de dollars pour la caisse.

Le compte de base du RPC a généré un rendement net de 20,5 pour cent, qui a été inférieur de 10,0 pour cent au rendement de 30,5 pour cent de son portefeuille de référence, ce qui correspond à un montant négatif de 35,2 milliards de dollars au titre de la valeur ajoutée en dollars nette sur un exercice, déduction faite de tous les coûts. Le compte supplémentaire du RPC a généré un rendement net de 11,6 pour cent, qui a été inférieur de 5,4 pour cent au rendement de 17,0 pour cent de son portefeuille de référence, ce qui correspond à un montant négatif de 93,7 millions de dollars au titre de la valeur ajoutée en dollars nette sur un exercice, déduction faite de tous les coûts.

Sur un horizon de placement à long terme, la croissance de la caisse tient non seulement à la valeur ajoutée pour un exercice donné, mais également à l’incidence cumulative du réinvestissement continu des profits (ou des pertes). Nous calculons la valeur ajoutée en dollars composée comme étant l’excédent de la valeur en dollars nette totale qu’Investissements RPC a ajoutée à la caisse au moyen de toutes les sources de gestion active, sur les rendements des portefeuilles de référence. Investissements RPC a généré une valeur ajoutée en dollars composée de 28,4 milliards de dollars, déduction faite de tous les coûts, depuis l’adoption de la stratégie de gestion active le 1er avril 2006.

Bien que les portefeuilles de référence offrent une mesure comparable du niveau de risque requis pour respecter le mandat d’investissement à long terme de la caisse, Investissements RPC a constitué de manière délibérée et prudente un portefeuille beaucoup plus diversifié, notamment sur le plan des types d’actifs, des régions géographiques et des secteurs, et comptant de fortes pondérations en actions de sociétés fermées et en actifs réels. Ce portefeuille est conçu pour réduire au minimum la volatilité à court terme et générer des rendements plus constants par rapport à un portefeuille surtout exposé aux marchés boursiers. Notre stratégie de gestion active a permis à la caisse d’afficher un rendement supérieur à ceux des portefeuilles de référence sur une base cumulée depuis sa mise en œuvre, les placements à gestion active affichant une volatilité moindre, tout en constituant une valeur refuge en période de crise.

Gestion des coûts engagés par Investissements RPC

Investissements RPC s’est engagé à assurer une gestion rigoureuse des coûts alors que nous continuons de créer une plateforme concurrentielle à l’échelle mondiale qui améliorera notre capacité à investir à long terme. Le rendement de la caisse, tout comme le bénéfice net généré par chaque service de placement, est présenté déduction faite des coûts.

Afin de générer un bénéfice net de 83,9 milliards de dollars, Investissements RPC a engagé, de façon directe et indirecte, des charges d’exploitation de 1 417 millions de dollars, des frais de gestion des placements versés aux gestionnaires externes de 2 723 millions de dollars et des coûts de transaction de 291 millions de dollars. Au total, ces coûts se chiffrent à 4 431 millions de dollars pour l’exercice 2021, comparativement à 3 452 millions de dollars pour l’exercice précédent.

Les charges d’exploitation ont totalisé 1 417 millions de dollars, ce qui représente 31,4 cents par tranche de 100 dollars d’actifs investis, comparativement à 1 254 millions de dollars ou 30,6 cents pour l’exercice 2020. Le ratio des charges d’exploitation de 31,4 cents est comparable à la moyenne sur cinq ans de 31,5 cents, et ce, tout en continuant à accroître nos capacités en matière de technologie et à renforcer notre bassin de talents à l’échelle mondiale. Les frais de gestion des placements ont augmenté de 915 millions de dollars au cours de l’exercice, en raison de la hausse des actifs sous gestion confiés à des gestionnaires de fonds externes, de la croissance des fonds sur les marchés émergents et de l’augmentation des commissions de performance payées aux gestionnaires de fonds relativement aux stratégies sur les marchés publics et aux biens immobiliers. Les commissions de performance sont payées aux gestionnaires externes lorsque le rendement touché par Investissements RPC est supérieur au rendement prévu, ce qui contribue à assurer l’harmonisation des intérêts. Les coûts de transaction ont diminué de 99 millions de dollars par rapport à l’exercice précédent, car nous avons effectué un moins grand nombre de placements sur les marchés privés. Les coûts de transaction varient d’un exercice à l’autre puisqu’ils sont directement liés au nombre, à la taille et à la complexité de nos activités de placement au cours d’une période donnée.